зачем сбербанк предлагает кредитные карты

Навязывают кредитную карту! Как отказаться?

Я попал в неприятную ситуацию. У меня есть зарплатная карта сбербанка, вдруг в интернет банке я обнаруживаю, что появилась кредитная карта, которая «подлежит выдаче». Я не запрашивал кредитную карту, это сбербанк мне её всучить пытается. И вот что мне делать?

Я написал жалобу на сайте сбербанка с требованием убрать эту кредитную карту по причине того, что я её не заказывал и с требованием наказать сотрудника, который мне оформил эту кредитную карту. Номер жалобы 000913-2013-027931

Что мне делать? я стал читать в интернете, помогает лишь обращение в прокуратуру, только тогда сбербанк начинает шевелиться. Подскажите, КАК ЖЕ ОТКАЗАТЬСЯ ОТ НЕВЫДАННОЙ КАРТЫ? Пишут, что нельзя написать заявление на отказ от карты, так как карта не получена на руки. Я думаю понятно, что я не стану её получать на руки. По почте прислать мне эту карту сбербанковцы, надеюсь, не смогут, так как я написал отказ в обработке личной информации на специальном бланке в отделении сбербанка пару месяцев назад. Я думаю, как вариант, потребовать в отделении бланк на закрытие всех счетов кроме счёта зарплатной карты.

Если на этом сайте правда присутствуют представители сбербанка, ответьте, как эту невыданную карту аннулировать, что бы её не было больше никогда? Без ожидания месяцев, по заявлению? Я уже два заявления написал, карта до сих пор висит, а ваш сбербанк даже не понял, что мне эта карта не нужна. В отделении вашего сбербанка мне не дадут написать отказ от карты, так как карта мне не выдана, такой ответ представителя сбербанка я прочитал на этом сайте при схожей с моей ситуации. Так как же отказаться от этого кредита? Кто уже был в такой ситуации, подскажите, что делать? Ну просто же непотребное навязывание услуг!

Если Сбербанк предложил кредитную карту: стоит ли брать?

Сбербанк активно работает с гражданами, предлагая им различные кредитные карты, но в большей степени он заинтересован в сотрудничестве с уже действующими клиентами. Им он может выдать кредитку на лучших условиях, чем для обычных заемщиков. И такие карты предоставляются только в рамках персонального предложения. Если и вам Сбербанк предложил карточку, обязательно изучите условия ее обслуживания.

Специалист Бробанк.ру определил, чем отличаются обычные кредитки Сбербанка от тех, что выдаются по персональному предложению. Насколько они выгодны, стоит ли соглашаться на оформление. И как себя вести, если Сбербанк предложил кредитную карту, можно ли просто проигнорировать сообщение.

Кому Сбербанк может предложить кредитную карту

Если вы вообще не пользуетесь услугами Сбербанка или просто совершаете обычные платежные операции в его кассах, индивидуального кредитного предложение вы не увидите. Специальные программы разрабатываются для действующих клиентов:

Таким гражданам всегда создаются индивидуальные предложения об оформлении кредитных карт или кредитов наличными. Для них разрабатываются льготные условия — повышенные суммы выдачи и пониженные процентные ставки.

Привилегии для заемщиков с персональным предложением

Им выдаются стандартные кредитные карты из общей линейки, но условия обслуживания будут совершенно иными. Индивидуальные карты имеют следующие важные преимущества перед обычными:

Если вам в Сбербанк Онлайн предложили кредитную карту, значит, это уже предодобренный кредитный продукт. Собирать справки для его выдачи не нужно, он предоставляется по паспорту.

Стоит ли брать предодобренную Сбербанком карту

Соглашаться на ее выдачу или нет — решать только вам. Такой продукт будет однозначно выгоднее, чем кредитные карты, выдаваемые стандартным методом. Основные плюсы для заемщиков:

Плюсов у индивидуальных кредиток предостаточно, но это не значит, что если Сбербанк предложил кредитную карту в приложении или онлайн-банке, нужно обязательно на него соглашаться.

В первую очередь подумайте, нужна ли вам реально эта карта. Проценты, хоть и сравнительно небольшие, платить за пользование деньгами все равно придется (вне льготного периода). Если потребности нет, то и оформлять ничего не нужно. Просто проигнорируйте сообщение.

Как получить предодобренную кредитную карту Сбербанка

Сообщение о том, что Сбербанк разработал для вас персональное предложение, появится в онлайн-банке или в мобильном приложении. Обычно оно выглядит так: Вам доступно персональное предложение — золотая кредитная карта со ставкой 23,9%, лимитом в 50000 рублей и льготным периодом в 50 дней.

Лимит Сбербанк устанавливает на свое усмотрение. Изначально он обычно небольшой, но в последствие линия будет постепенно повышаться. Главное, не совершать просрочек.

Если предложение вас заинтересовало, алгоритм действий будет следующим:

Активировать полученную кредитную карту Сбербанка самостоятельно не нужно. Банк применяет автоматическую активацию в течение суток после выдачи кредитки.

Какие кредитки Сбербанк выдает по персональному предложению

По сути, это может быть любая карточка из линейки, но чаще всего речь идет о классических картах — Стандартной Виза Классик и Золотой. Они имеют идентичные характеристики, отличаются только тем, что к Золотой подключаются привилегии от платежных систем.

Реже Сбербанк выдает предодобренные кредитные карты Аэрофлот. При их использовании заемщик накапливает бонусные мили, которые в дальнейшем можно обменять на авиабилет Аэрофлота. Плата за такие кредитки взимается каждый год, даже если она выдаются по спец. предложению.

Варианты кредиток Аэрофлот:

Последний вариант кредитки актуален только для состоятельных клиентов Сбербанка, вкладчиков с большими счетами, бизнес-клиентов. При этом есть еще один привилегированный вариант — классическая премиальная кредитная карта. По ней также может быть установлен лимит до 3 млн. рублей, а плата за обслуживание — 4900 рублей ежегодно.

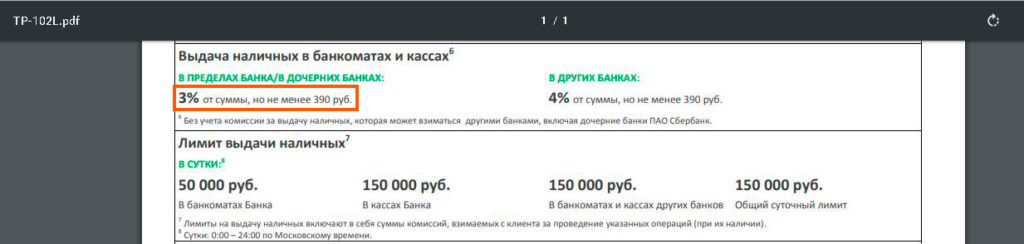

Вне зависимости от вида карты и от варианта ее выдачи операции обналичивания счета всегда будут платными. При снятии денег через банкоматы Сбербанка клиент заплатит 3%, но минимально 390 рублей. Через сторонние банкоматы — 4%, минимально 390 рублей. В части этой операции никакие льготы не предусматриваются.

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Что делать, если Сбербанк навязывает кредитную карту?

Оформить заявку и получить ответ из банка всего за 30 минут →

Вы столкнулись с ситуацией, когда Сбербанк России навязывает вам кредитную карту, и вы не знаете, что делать в данной ситуации? Сегодня мы расскажем вам о том, какие шаги следует предпринять для того, чтобы отказаться от ненужной вам услуги.

Карты от Сбербанка

На сегодняшний день практически 70% населения нашей страны использует счета или карты, оформленные в Сбербанке. Кому-то они нужны для получения зарплаты или пенсии, кто-то использует для совершения безналичных денежных переводов, а кому-то они нужны для оплаты покупок в интернет-магазинах.

Лучшие кредитные карты:

| Банк | % и лимиты | Заявка |

| Банк Открытие кредитная карта | 0% на 120 дней + Кэшбэк до 11% Лимит до 500000 рублей | Заявка |

| Альфа-банк кредитная карта | 0% на 100 дней + Кэшбэк до 10% Лимит до 700000 рублей | Заявка |

| Тинькофф Drive кредитная карта | 0% на 55 дней + 10% за покупки на АЗС Лимит до 700000 рублей | Заявка |

| Росбанк кредитная карта | 0% на 120 дней Лимит до 1 млн рублей | Заявка |

| Халва Карта рассрочки | 10% при просрочке до 350000 руб. + рассрочка до 18 мес + 10% год | Заявка |

| ЕКапуста А может лучше займ под 0%? | до 30 000 руб 0% первый займ на 21 день | Заявка |

Посмотреть все банки, с которыми мы работаем, вы всегда можете здесь ⇒

Предложения от Сбербанка:

| Банк | % и сумма | Заявка |

| Дебетовая Золотая много привелегий | Спасибо 5% + 30% от суммы покупки у партнеров 3000 руб/год | Подать заявку |

| Карта с большими бонусами премиум класс | Спасибо до 10% + куча привелегий 4900 руб/год | Подать заявку |

| Дебетовая простая если просто нужна Сберкарта | Стандартные тарифы, можно заказать свой дизайн 750 руб/первый год, далее по 450 руб | Подать заявку |

Функционал карточных продуктов довольно велик, а учитывая повсеместную распространенность и популярность данной компании, именно её предложениям россияне и отдают предпочтение. У подобных программ есть множество плюсов, связанных с удобством и экономией времени для совершения различных платежей.

Однако, все не так уж безоблачно. Многие наши читатели сталкиваются с ситуацией, когда им при открытии дебетового счета или карточки также навязывают и кредитные, причем чаще всего, это позиционируется как подарок.

Не смотря на огромное количество плюсов, у кредиток есть один существенный минус: если они не были оформлены по специальному предоодобренному предложению, то вам необходимо оплачивать годовое обслуживания пластика. И если по классической карточке оно сравнительно недорогое – 600-900 рублей в год, то вот золотая вам обойдется в 2500 руб. ежегодно.

Что самое неприятное – даже если вы не пользуетесь картой, а она просто лежит у вас в кошельке активированная, то вам все равно нужно вносить плату за обслуживание. Ведь по сути, услуга вам оказывается, а вот пользуетесь вы ею или нет – это уже ваше дело.

Что делать, если вам не нужна кредитка?

Прежде всего, вам нужно запомнить одну простую вещь: получать или не получать какой-либо банковский продукт – это ваше право, никто не может вас заставить оформить карту и пользоваться ею. Даже если вам обманом посунули договор или воспользовались наивностью ваших близких\родственников, то дело поправимо. Вы в любой момент можете отказаться от карты.

Помните, что до тих пор, пока вы не активировали карточку через операциониста или же в банкомате, это просто обычный кусок пластика, не привязанный ни к какому конкретному счету, за который вам не нужно ничего платить – ни за обслуживания, ни за проценты.

Обратите внимание, что если вы активировали кредитку, а потом решили от нее отказаться, то просто так сделать это не получится. Вам понадобится сначала оплатить годовое обслуживание, а затем уже закрывать счет при помощи соответствующего заявления в банке.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

8 банков, которые с радостью выдают кредитные карты

Можно ли оспорить данное требование? К сожалению, нет. Услуга была вам оказана, и вы обязаны за неё заплатить. При этом если вам одновременно также “подсунули” договор о страховании, то от него также можно отказаться, и страховую сумму вернуть в течение 14 дней.

Как действовать, если вам навязывают ненужную услугу?

Как правильно отказаться от карточки Сбербанка таким образом, чтобы не испортить свою кредитную историю и отношения с данной компанией, где вам в будущем, возможно, понадобиться брать ссуду?

Но прежде чем отказываться, мы советуем взвесить все за и против. Вполне возможно, что на данный момент кредит вам не нужен, но мы не всегда можем предсказать, что случится через несколько месяцев или год. По тем картам, которые оформляются по инициативе банка, предлагаются очень выгодные условия, в частности:

Вполне возможно, что отказавшись сейчас от кредитной карты, которую вам навязывает Сбербанк, и обратившись при необходимости сюда снова, вы не сможете получить нужную вам сумму под такие же привлекательные условия.

Отказ от кредитной карты Сбербанка: на что влияет?

Многих наших читателей, обратившихся в отделение банка с просьбой о закрытии кредитки, пугают тем, что отказ повлияет на кредитную историю, сделав её отрицательной. То же самое говорят в ситуации, когда заемщик хочет отказаться от навязанной ему страховки.

Хотим вас заверить: ваше нежелание в дальнейшем пользоваться каким-либо банковским продуктом не оказывает никакого влияния на вашу кредитную репутацию. Испортить её могут:

При этом еще раз подчеркнем, что отказаться от карточки можно только тогда, когда вы ею не пользовались. Если у вас образовалась задолженность, то её нужно сначала погасить, а потом уже обращаться в отделение Сбербанка с заявлением на закрытие счета. После этого нужно обязательно взять справку об отсутствии долгов.

Достаточно ли заблокировать кредитку? Нет, это временная мера, которая просто приостанавливает ваше право на использование кредитных средств на счету. Долг от этого никуда не исчезнет, услуга смс-информирования будет оказываться, плата за обслуживание будет взиматься.

Поэтому если кредитку вам навязали, выпустили без вашего согласия, либо вы просто больше не хотите пользоваться кредитной картой, тогда вам нужно посетить отделение Сбербанка, и написать заявление на отказ от его услуг, т.е. на закрытие карточки

Кредитная карта Сбербанка: зачем она нужна

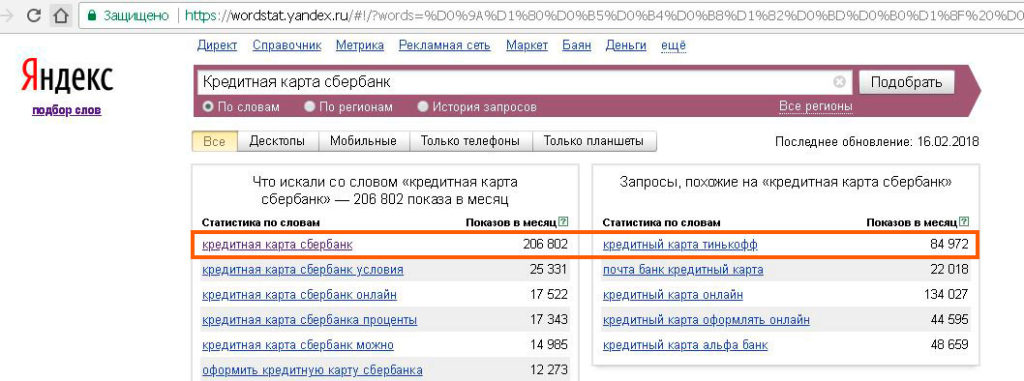

Кредитная карта Сбербанка – это самая популярная кредитка в России, а для многих клиентов – это ещё и их первая кредитка. Согласно статистике поисковых запросов Яндекса, кредитной картой Сбербанка интересуются почти в три раза чаще, чем кредитками «Тинькофф Банка» (206 тыс. запросов за месяц против 84 тыс.):

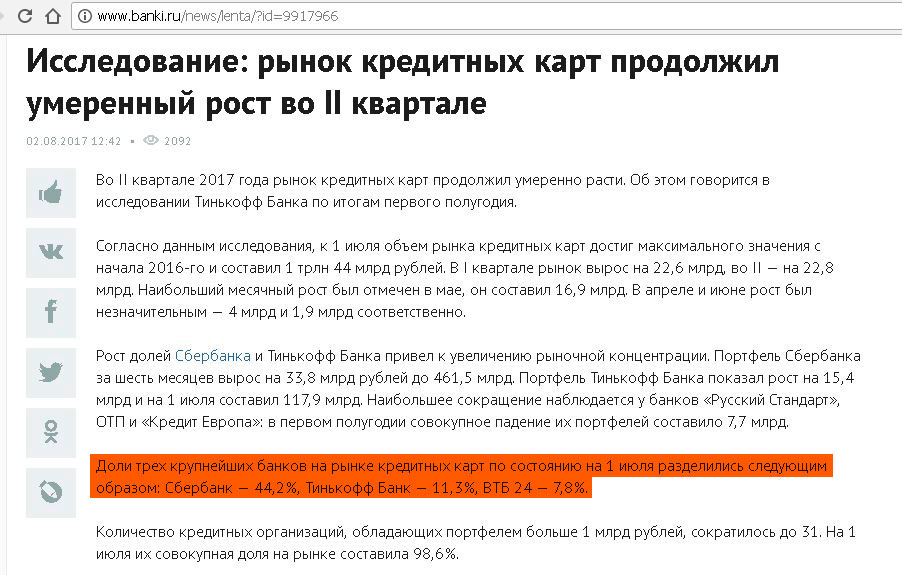

Исследования самого «Тинькофф Банка» показывают, что кредитные карты Сбера занимают аж 44,2% всего рынка:

Скептики могут сразу возразить, что особой заслуги «Зеленого Слона» в этом нет, на самом деле в его кредитках, как и в других продуктах, нет ничего интересного. Решающую роль здесь играет только количество отделений банка по стране.

Я вполне согласен с таким утверждением относительно вкладов и дебетовых карт. Ставки по депозитам невысокие, а дебетовки без процента на остаток и нормального кэшбэка. А вот с кредитными продуктами не всё так однозначно.

При правильном использовании и для определенных задач кредитные карты Сбербанка могут оказаться вполне выгодными.

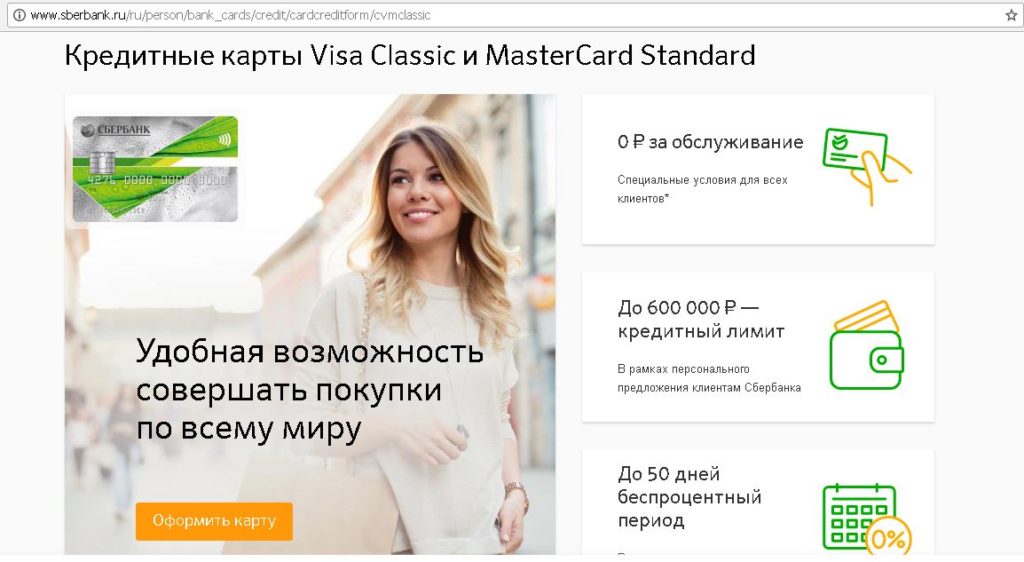

Вот как выглядит реклама кредиток на сайте:

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов 🙂

Храни Деньги! рекомендует:

Кредитная карта Сбербанка. Достоинства

1 Повышает вероятность получения выгодного кредита и ипотеки.

Сбербанк привлекает деньги населения под невысокие проценты, что, конечно, плохо для вкладчиков, но именно благодаря этому Сбер имеет возможность предлагать кредиты с самыми низкими процентными ставками на рынке.

Не секрет, что большинство кредитных организаций всеми правдами и неправдами навязывает страховки при выдаче кредита, Сбер здесь не исключение. Причём обычно предлагается коллективная страховка, на которую не распространяется «период охлаждения», т.е. от нее нельзя отказаться в течение 14 дней и вернуть деньги согласно Указанию Банка России от 20.11.2015 N 3854-У.

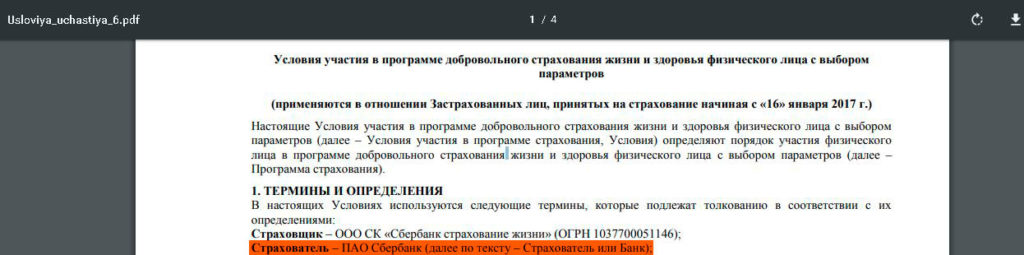

Однако и здесь Сбербанк выглядит предпочтительнее конкурентов, у него в самих договорах коллективного страхования (в таких договорах страхователем является банк, а не вы) прописано право клиента на отказ от страховки в течение 14 дней и возврат денег:

Сотрудники Сбербанка могут заявлять, что возможности отказа от страховки и возврата денег нет, на самом деле это не так, правда на вашей стороне:

Каких-то особых юридических знаний для отказа от страховки не требуется, достаточно заявления. Подробнее о возврате денег за страховку можно почитать здесь: «Возврат страховки по кредиту: инструкция».

Таким образом, оформляя потребительский кредит или ипотеку в Сбербанке, мы экономим несколько процентных пунктов (в пересчете на деньги – это десятки и даже сотни тысяч рублей в зависимости от суммы и срока), к тому же можно ещё и безболезненно отказаться от навязанной страховки (ещё несколько десятков тысяч рублей вернутся в семейный бюджет).

Всем известно, что банки не очень любят давать кредит «людям с улицы», т.е. тем, о которых они ничего не знают. Это повышенные риски для кредитной организации, компенсируемые высокой ставкой по кредиту.

Использование кредитной карты Сбербанка для повседневных покупок – это хороший способ показать банку, что вы надежный клиент и умеете добросовестно пользоваться кредитными продуктами. Таким образом, вероятность получения кредита с меньшей процентной ставкой заметно повышается.

Подробнее о получении кредита в Сбербанка с выгодной процентной ставкой читайте в статье “Кредит в Сбербанке без страховки и под низкий процент: реальность или миф“.

2 Бесплатное обслуживание.

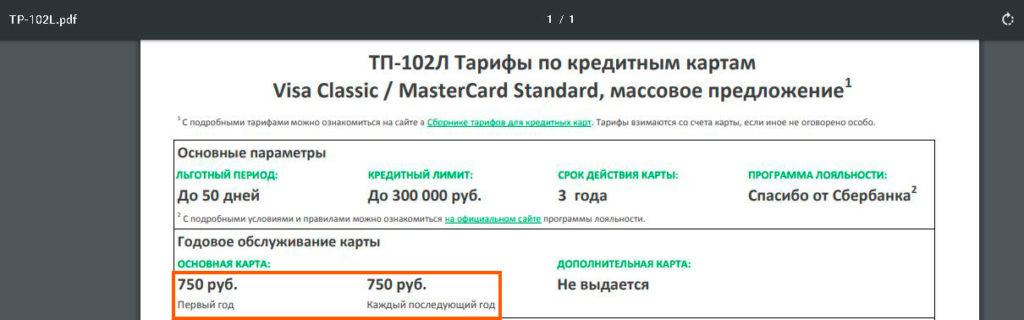

Обычная стоимость обслуживания классической кредитной карты Visa Classic или MasterCard Standard Сбербанка составляет 750 руб./год:

Однако по акции до 31.12.2018 можно получить кредитку с первым бесплатным годом обслуживания:

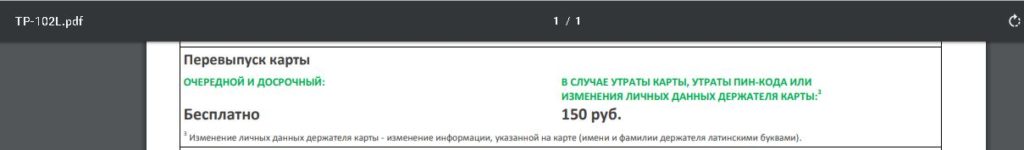

Перевыпуск карточки будет стоить 150 руб.:

Сбербанк часто предлагает своим действующим клиентам кредитные карты с бесплатным обслуживанием на постоянной основе, в том числе и категории Gold (у них ниже процентная ставка, сейчас 23,9% вместо 27,9%). Это так называемое предодобренное предложение.

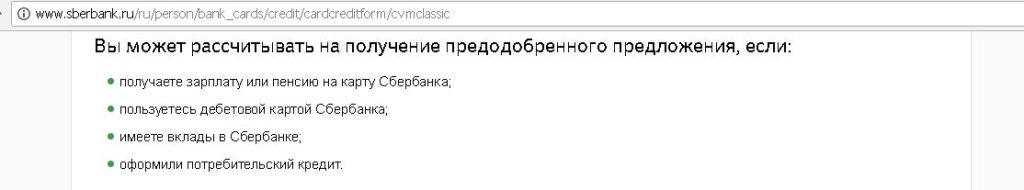

Для того, чтобы рассчитывать на предодобренное предложение, нужно либо получать зарплату/пенсию на карту Сбера, либо иметь вклады, либо пользоваться дебетовыми картами Сбера, либо взять потребительский кредит:

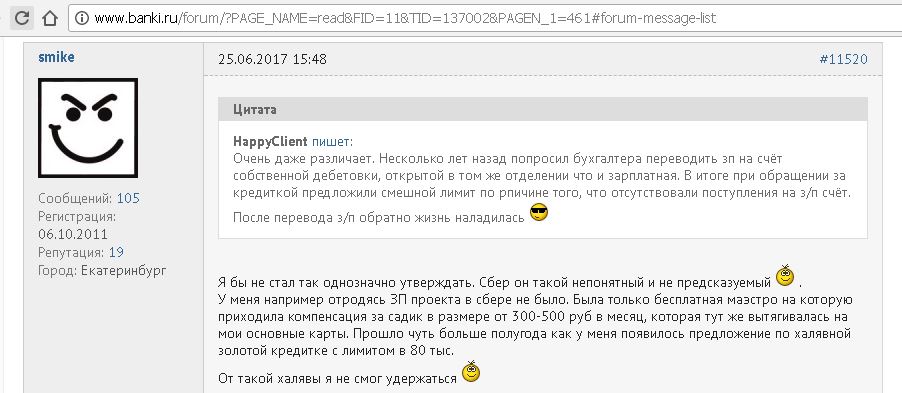

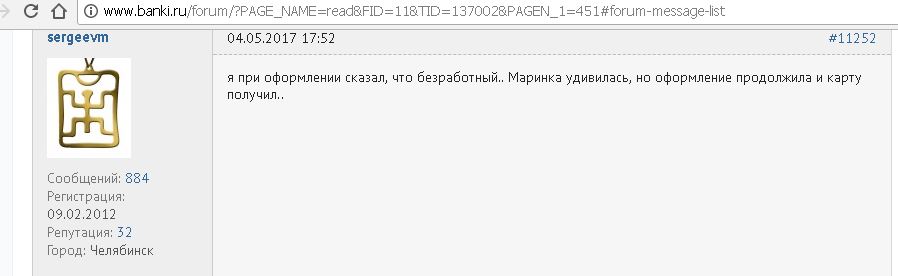

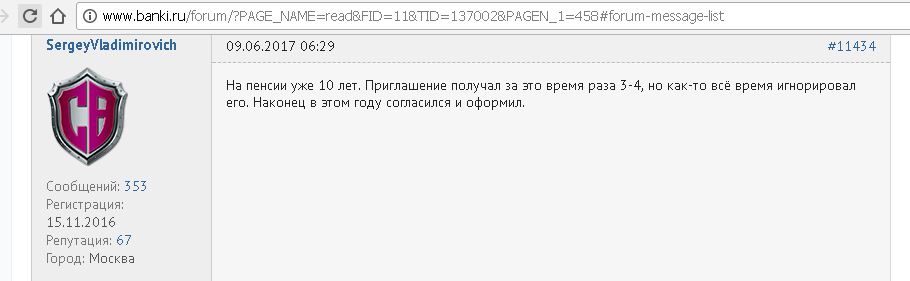

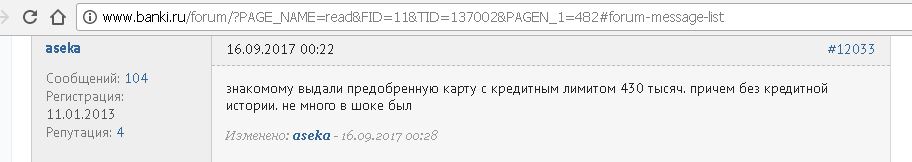

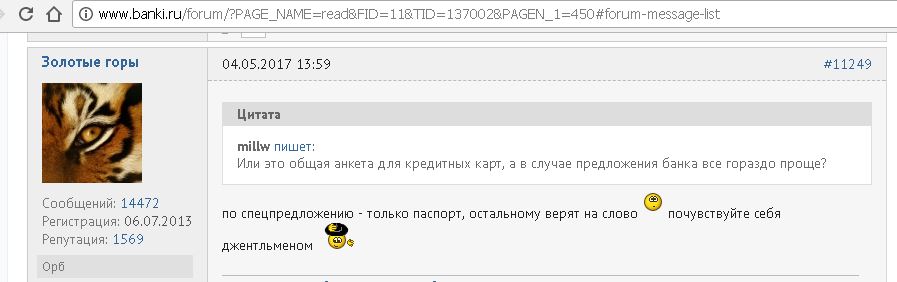

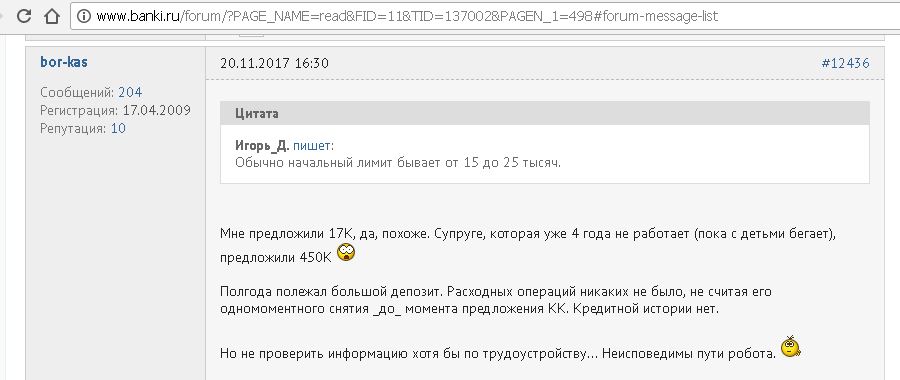

Судя по отзывам, Сбербанк рассылает предодобренные предложения и безработным, и пенсионерам, и людям, имеющим плохую кредитную историю или не имеющим её вовсе:

UPD: 24.05.2019

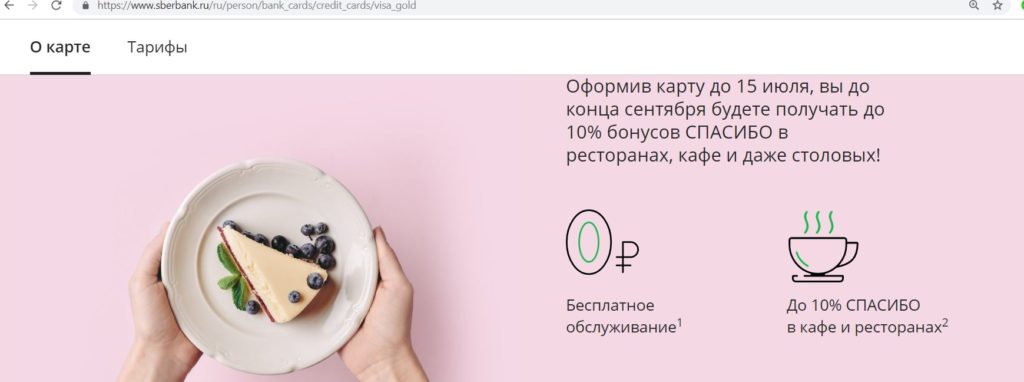

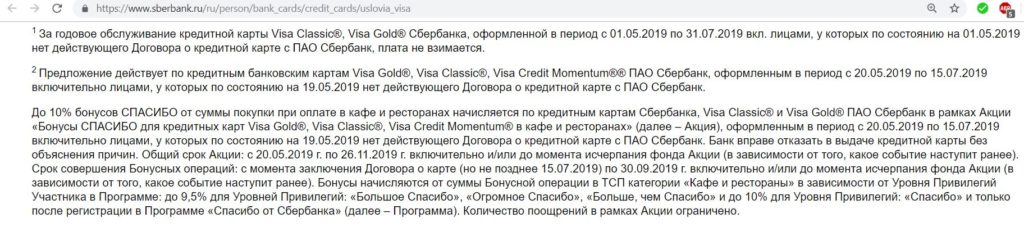

Если выбирать, кредитку какой платежной системы оформлять в Сбербанке, то на данный момент лучше предпочесть платежную систему Visa из-за возможности получения бесплатного обслуживания на весь срок действия карты и акции с кэшбэком 10% бонусами «Спасибо» в категории «Кафе и рестораны» (включая фастфуд).

Бесплатное обслуживание положено по картам Visa Classic и Visa Gold, оформленным в период с 01.05.2019 по 31.07.2019. Предложение актуально для тех, у кого на 01.05.2019 не было действующей кредитки Сбербанка.

Предложение с 10% кэшбэка в кафе и ресторанах до 30.09.2019 действует по кредитным картам Visa Gold, Visa Classic, Visa Credit Momentum, оформленным в период с 20.05.2019 по 15.07.2019.

Значит, при оформлении кредитки Visa Classic или Visa Gold с 20.05.19 по 15.07.19 будет и бесплатное обслуживание, и кэшбэк в 10% на кафе и рестораны.

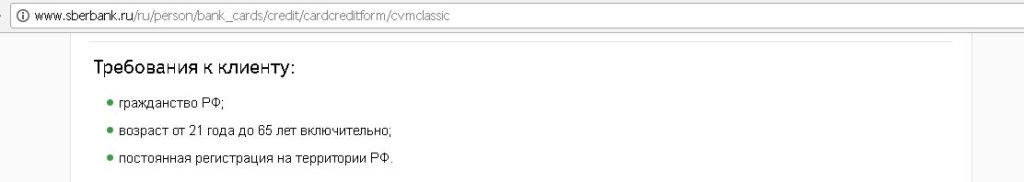

3 Невысокие требования для оформления карты.

Сбербанк не выдвигает жестких требований для получения кредитки, возраст потенциального владельца карточки должен быть от 21 до 65 лет, также требуется гражданство РФ постоянная регистрация на территории РФ:

Банку не требуются документы, подтверждающие доход, достаточно только паспорта:

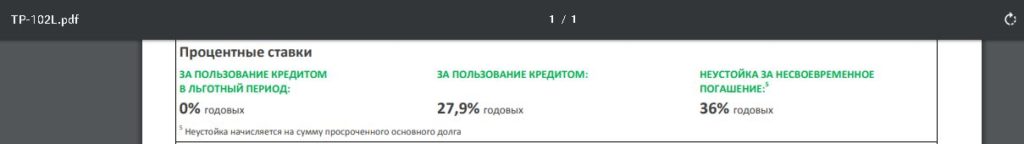

4 Льготный период до 50 дней.

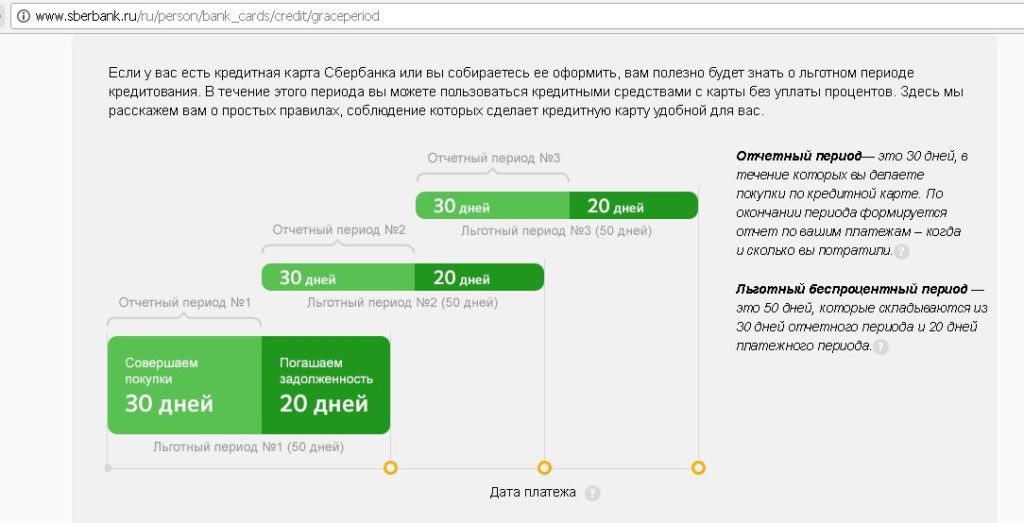

У кредитных карт Сбербанка честный и понятный грейс-период до 50 дней, соблюдая условия которого, можно пользоваться деньгами банка бесплатно.

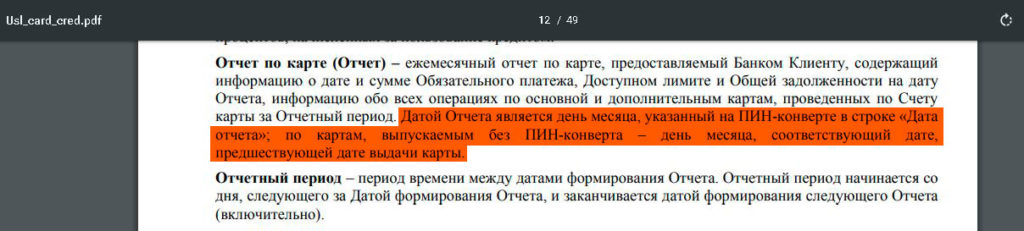

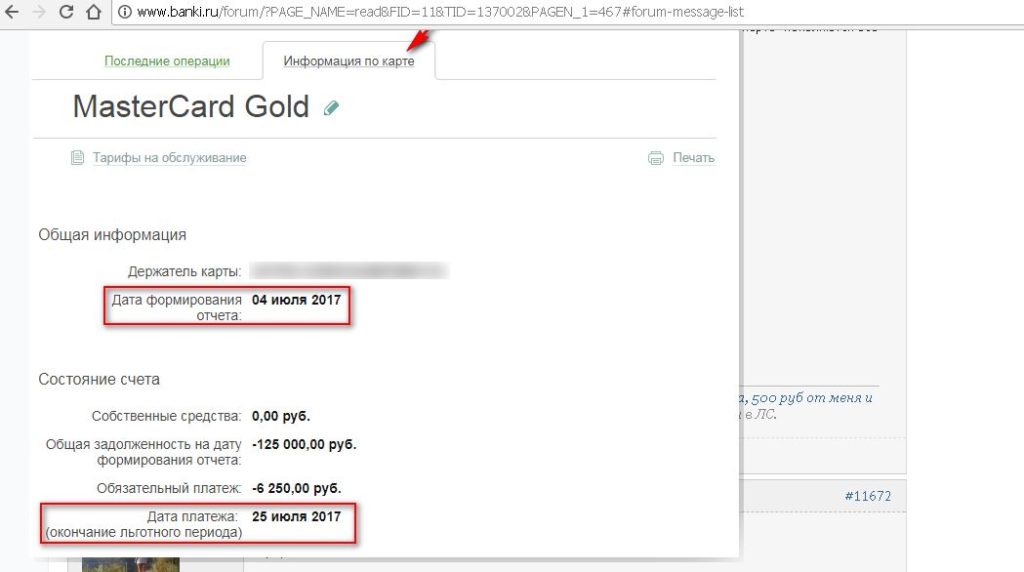

Льготный период распространяется на безналичные покупки товаров и услуг. Отчётный период (период между отчетными датами) составляет 30 дней. Свою отчётную дату можно посмотреть на ПИН-конверте. Если карточка выдается без конверта, то отчетная дата соответствует дню, предшествующему выдаче карты:

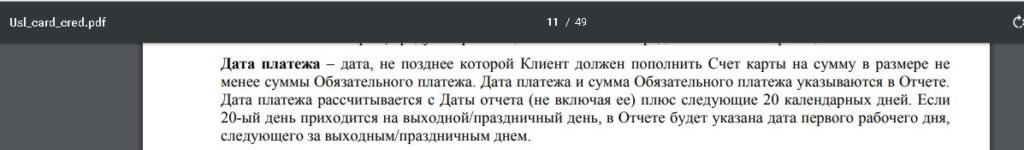

Для погашения задолженности за покупки, совершенные в отчетный период, отводится 20 дней (платежный период). Если полностью погасить задолженность за отчетный период в платежном периоде (эта сумма формируется в отчетную дату), то проценты за пользование деньгами банка взиматься не будут. Задолженность, образовавшуюся после отчетной даты, нужно будет погасить уже до следующей даты платежа.

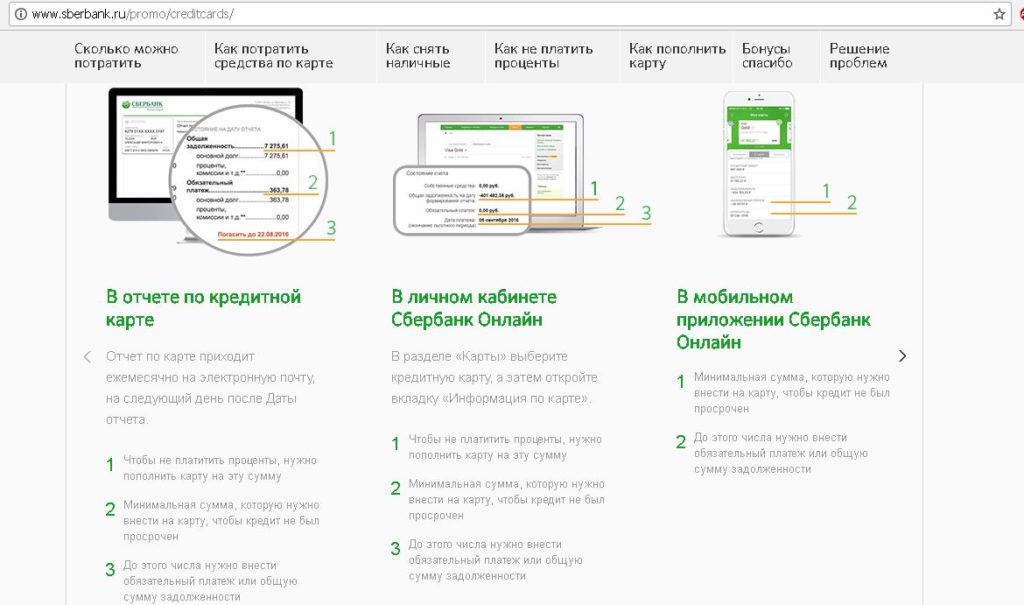

Сумму задолженности, которую нужно внести, чтобы выполнить условия льготного периода, а также крайнюю дату платежа, можно посмотреть в «Сбербанк-онлайн», а также в выписке, которая приходит на электронную почту:

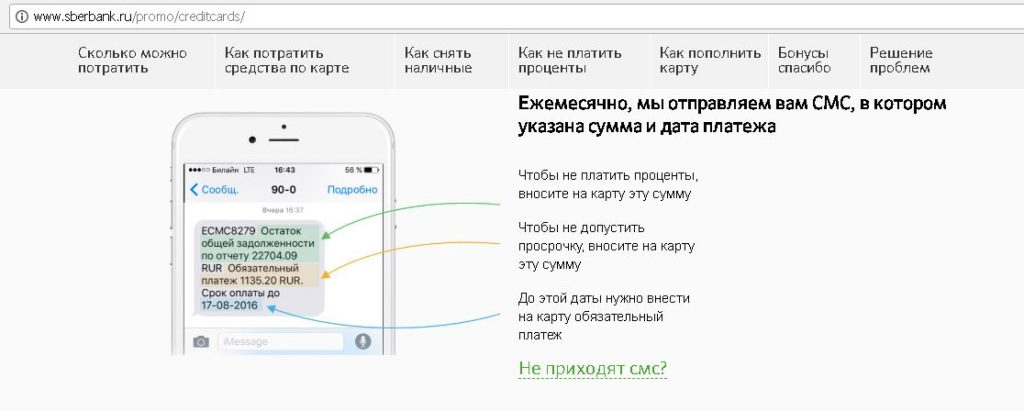

Сбербанк также оповестит вас о необходимых суммах и сроках погашения задолженности по смс:

Если дата платежа выпадает на выходной или праздничный день, то она переносится до первого рабочего дня:

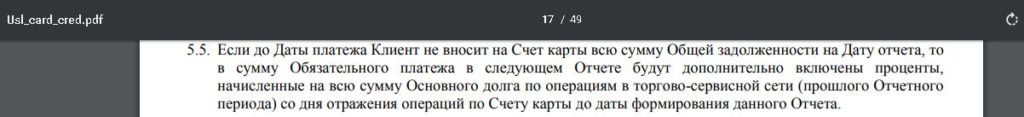

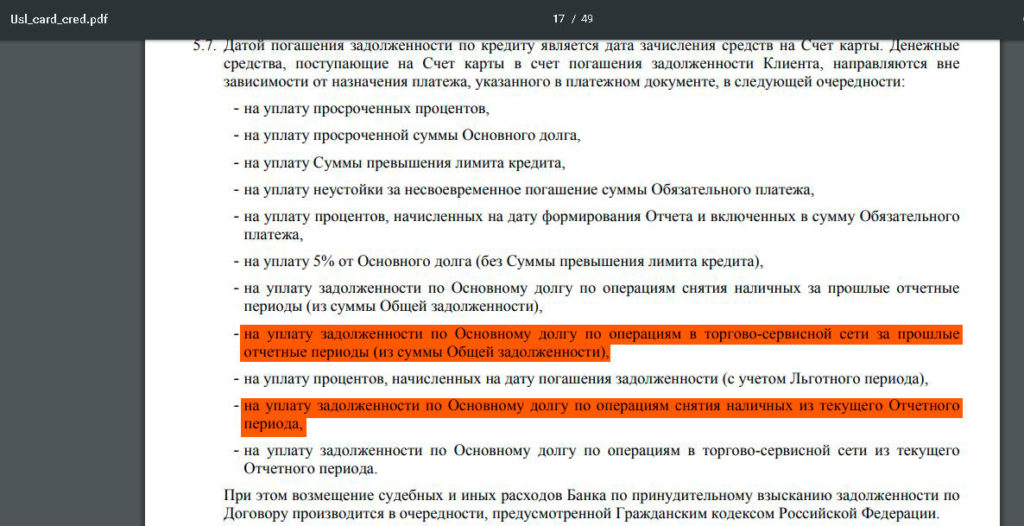

Если до даты платежа не полностью погасить сумму задолженности за прошлый отчетный период (но внести хотя бы обязательный платеж), то льготный период работать не будет и на каждую покупку отчетного периода будет начислен процент (23,9%/27,9% годовых в зависимости от тарифа) за каждый день с момента её совершения:

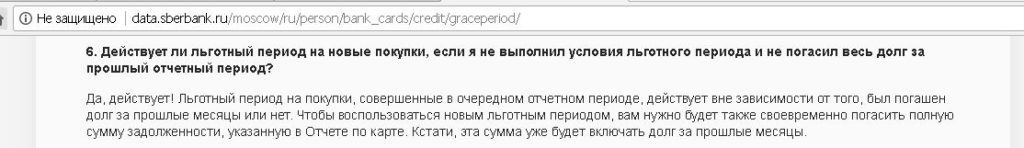

При этом на новые покупки, совершенные в следующем отчетном периоде, льготный период действовать будет (если погасить всю задолженность на следующую отчетную дату до даты платежа):

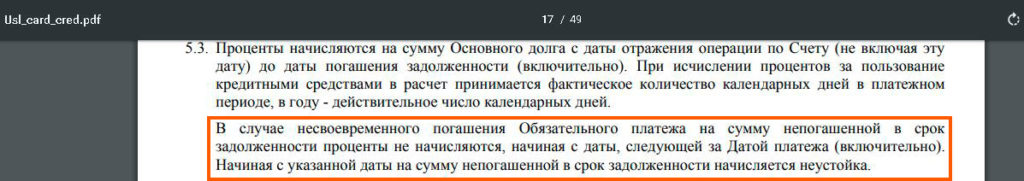

Если не внести даже обязательный платеж, после даты платежа на сумму просроченной задолженности будет начисляться неустойка в 36% годовых (до даты платежа будут начисляться стандартные 27,9% или 23,9%):

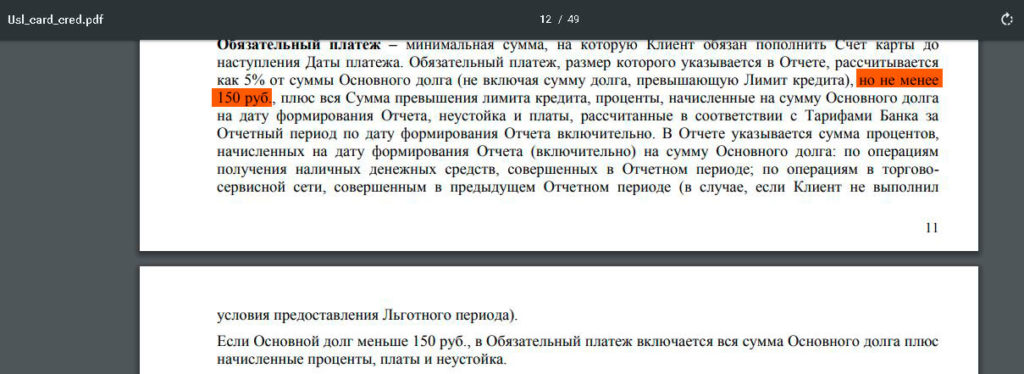

Обязательный платеж составляет 5% от суммы долга плюс проценты и комиссии на дату формирования отчета, но не менее 150 рублей:

Появление просрочки портит кредитную историю.

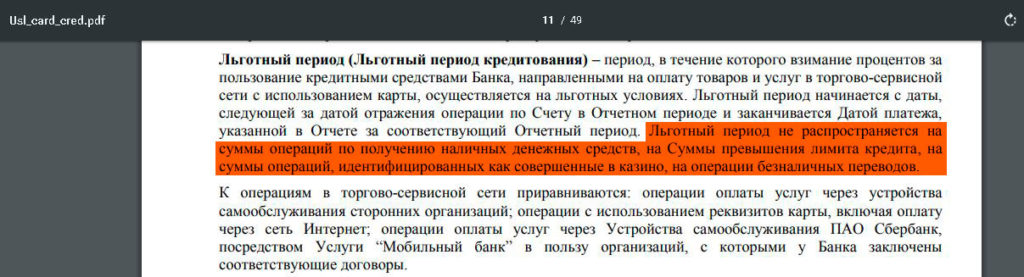

Важно: Льготный период не распространяется на снятие наличных, на переводы (в том числе и на стягивание с кредитки), на суммы превышения кредитного лимита, на операции в казино. Негрейсовая операция отражается в «Сбербанк-онлайн» как unique, грейсовая как retail. На негрейсовую операцию со следующего дня начинают капать проценты:

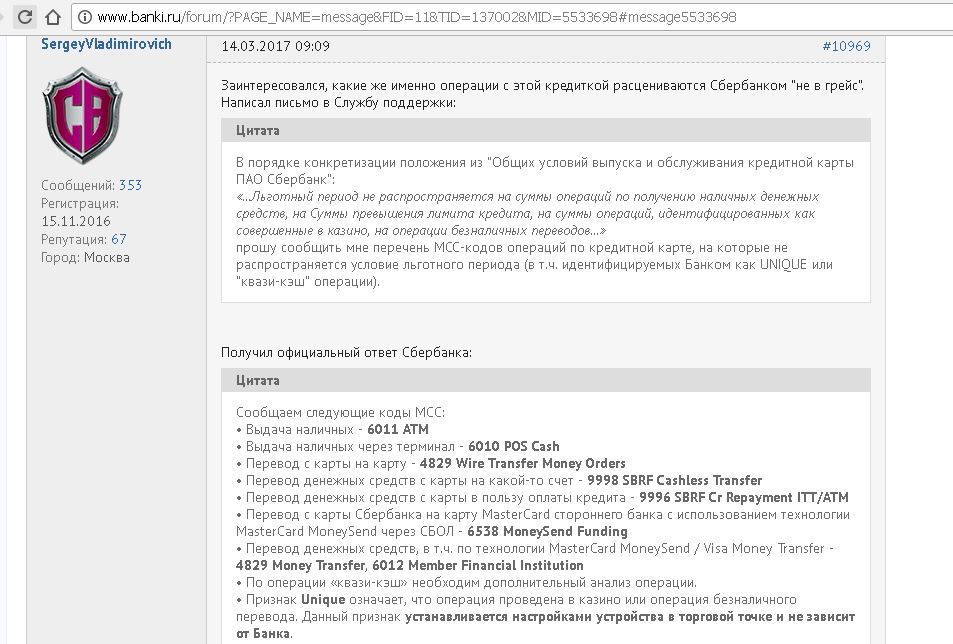

Вот список MCC-кодов, которые у Сбера идут не в грейс:

К тому же за такие операции предусмотрена ещё и комиссия 3% минимум 390 руб.:

На склянках можно встретить мнение, что негрейсовая операция погашается в Сбербанке в первую очередь, т.е. достаточно внести сумму такой операции с небольшим запасом для прекращения начисления процентов:

Это не совсем так, при наличии задолженности за прошлый отчетный период сначала будет гаситься именно она, и только потом сумма негрейсовой операции:

Однако это всё равно довольно гуманно, у «Тинькофф Банка» для погашения негрейсовой операции необходимо вывести карту в ноль (т.е. погасить задолженность и за прошлый отчетный период, и за текущий). У кредитки Touch Bank одна негрейсовая операция вообще отменяет действие льготного периода по всем покупкам, а вернуться в него можно будет только в следующий расчетный период при условии полного погашения задолженности.

Если вам нужно обналичить кредитную карту Сбербанка, то лучше это сделать через посредников, например мобильных операторов. На сайте мобильного оператора можно пополнить телефон без вылета из грейс-периода и комиссии (MCC 4814). А с баланса «Мегафона» можно вывести деньги с помощью пластиковой карты «Мегафон» за 1,99%, с баланса «МТС» можно вывести деньги на карту «МТС банка» за 1,5% через мобильный кошелек «МТС Деньги». Подробнее об этом читайте в статье «Секреты сервиса Яндекс.Деньги: как использовать без комиссии и с кэшбэком».

Ещё раз подчеркну, что использование кредитки не в грейс-период очень невыгодно, лучше уж тогда взять обычный потребительский кредит, там процентная ставка ниже.

Если вы полностью не разобрались в механизме работы грейс-периода, то кредитку лучше не оформлять.

Я очень надеюсь, что вы не будете использовать кредитную карту Сбербанка, как клиент в этом отзыве:

Хотя есть люди, которым проценты по кредитке Сбербанка кажутся не такими уж и высокими:

5 Бонусная программа «Спасибо».

Для любителей кэшбэка бонусная программа Сбербанка будет выглядеть совсем бледно. Тем не менее, она есть.

За все покупки с помощью кредитной карты будет начисляться всего 0,5% кэшбэка, причём не реальными деньгами, а фантиками «Спасибо»:

Список исключений, за которые «Спасибок» не будет, весьма длинный: