зачем открывать счет в банке для ип

Нужен ли расчетный счет для ИП

Что будет, если у ИП отсутствует расчетный счет, можно ли вообще без него жить? Об этом и многом другом расскажем в статье

Так нужен ли ИП расчетный счет? Еще несколько лет назад я бы ответила на этот вопрос так: «хотите — открывайте, не хотите — не открывайте». При обоих вариантах бизнес мог бы спокойно работать. Ведь если вам не нужен счет, то вы — счастливый предприниматель: у вас в кармане наличные, вы можете делать с ними что хотите, не оглядываясь на условия банка по снятию и/или переводам средств на карту физического лица. Тогда, если у вас стоял вопрос о том, открывать счет или нет, то, скорее всего, вы выбрали нишу В2С. Ведь в секторе В2В без расчетного счета сложно работать — все юридические лица в большинстве своем работают через расчетные счета в банке и осуществляют взаиморасчеты с поставщиками безналичным способом.

Если вы выбрали такой вид бизнеса, который предполагает получение средств от физических лиц, то у вас не было бы вопросов с получением платы за товары, работы, услуги до той поры, пока. Даже если бы вы установили кассовый аппарат, то можно было не сдавать свою выручку в банк, ибо в соответствии с указанием Центробанка от 7 октября 2013 года № 3073-У «Об осуществлении наличных расчетов» и письмом ЦБ РФ от 2 августа 2012 года № 29-1-2/5603, требование по сдаче наличных на расчетный счет в обязательном порядке за пределами лимита взаиморасчетов распространяется только на юридические лица.

Например, ИП без счета в банке может обойтись, если осуществляет репетиторскую деятельность и получает средства от своих клиентов через онлайн-кассу. А как только ИП станет получать свою выручку от юридических лиц за какой-нибудь консалтинг, то уже должен иметь счет, хотя открытие такового не займет много времени и сил, если ИП чист перед законом.

Но ситуация изменилась. Если лет 5-7 назад применение эквайринга в розничном магазине или салоне красоты увеличивало выручку всего на 10-15%, то в 2020 году в том же магазине или парикмахерской на вас будут смотреть странно, если вы не предложите оплатить покупку картой, сегодня объем выручки по «пластику» составляет уже до 40% оборота.

Зачем открывать расчетный счет?

1. Это один из способов учета доходов. Вам не надо ничего записывать в блокнот или оставлять заметки в смартфоне. Современные банки дают возможность не только видеть операции онлайн, но и показывают объем выручки (расходов на оплату поставщикам) в разрезе каждого из них, с указанием и суммы, и объема в процентах. Некоторые пошли дальше: выступают в качестве будильника, указывающего на дату очередного налогового платежа.

2. Налоговые платежи. Вам не надо бежать в Сбербанк с квитанцией, которую еще необходимо правильно заполнить. Онлайн-приложения современных банков предлагают автоматическое заполнение платежных поручений на уплату налогов, сделать это можно 24 часа в сутки 7 дней в неделю из любой точки мира.

3. Ограничение на осуществление платежей между ИП и юрлицами. В соответствии пунктом 6 указаний Банка России от 7 октября 2013 года № 3073-У, в нашей стране запрещены взаиморасчеты между ИП и юрлицами на сумму более 100 000 рублей в день по одному договору наличными. Это означает, что если вы планируете получить оплату наличными от ИП или юрлица в сумме, скажем, 103 300 рублей, то вам придется сделать это с использованием расчетного счета. Такое же правило будет действовать и в случае, если вы планируете оплатить услуги (работы, товары) юрлицу или другому ИП.

Можно ли ИП не открывать расчетный счет?

Да, можно. Вы можете легко обойтись без открытия расчетного счета, если юридические лица, которые будут вам платить за товары, работы или услуги, готовы оплачивать наличными (а вы, в свою очередь, будете использовать онлайн-кассу) и эти платежи будут в пределах 100 000 рублей в день от каждого из них. Можно, конечно, бить чеки каждый день, но какое юридическое лицо захочет расставаться с наличными — да еще каждый день, да еще в такой большой сумме?

Если вы осуществляете такой вид деятельности, который позволяет вам обходиться без применения эквайринга (средства платежей, позволяющего принимать оплату пластиковыми картами), то вам расчетный счет тоже не нужен. В сегменте В2С сейчас это встречается крайне редко. Общество развивается таким образом, что расчеты наличными вытесняются «пластиком», и скоро мест, где не принимают карты к оплате, не останется вовсе. К этому ведут и реклама банков, и деятельность ЦБ, и Росфинмониторинга, и ФНС.

Как открыть расчетный счет?

Помните, что средства индивидуальных предпринимателей, хранящиеся в банке, застрахованы на сумму 1,4 миллиона рублей. Поэтому при выборе банка, не входящего в ТОП-11 системно значимых банков, оцените свои риски на предмет возможного отзыва лицензии у обслуживающего банка. Мониторинг банков на предмет возможного отзыва лицензии обязателен для любого ИП. Прошло время бездумного тыкания пальцем в небо и принятия решения по принципу «этот банк ближе к дому».

Также было бы уместно оценить работу онлайн-банка и мобильного приложения. Увы, до сих пор некоторые банки не обзавелись мобильными версиями, позволяющими осуществлять часть функций банка через смартфон. Да и те что есть оставляют желать лучшего с точки зрения интерфейса. Если вы планируете работать в секторе малого или микробизнеса, то ищите тот банк, который ориентирован на обслуживание именно вашего вида бизнеса.

При выборе тарифа обратите внимание на возможность перехода на такой тариф, когда вы не пользуетесь расчетным счетом. Это будет важно в период межсезонья или отъезда в длительный отпуск.

Документы для открытия расчетного счета

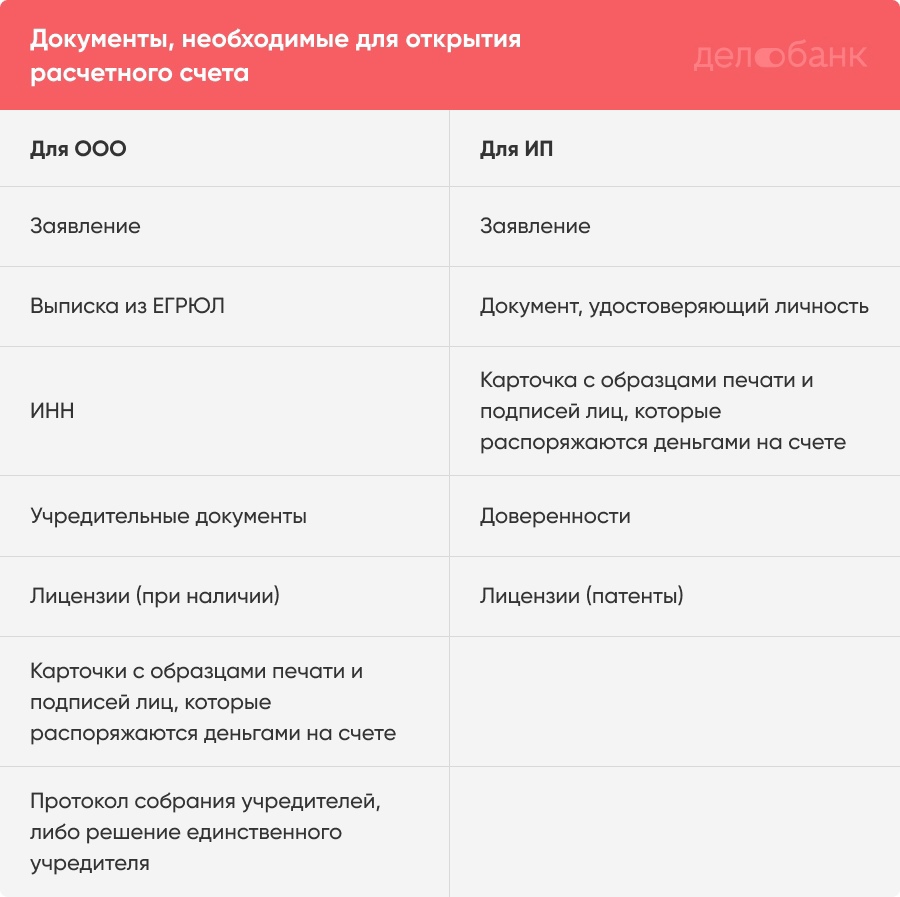

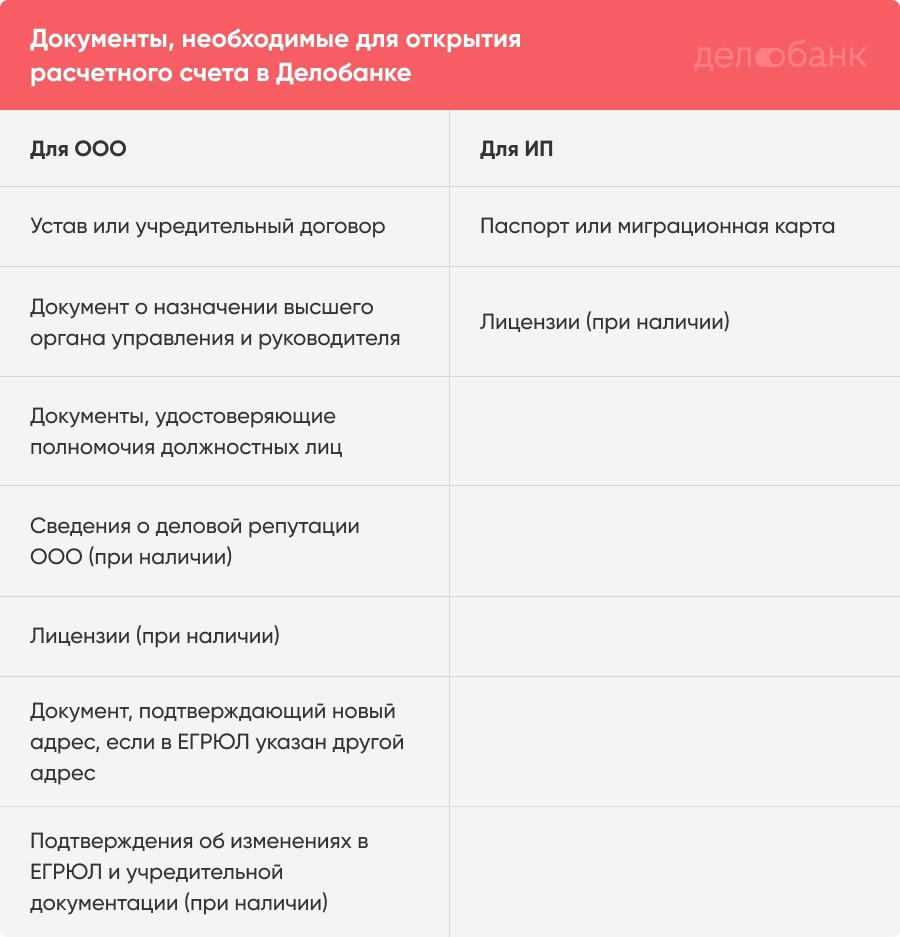

Количество документов, необходимых для открытия счета, ограничено следующими документами:

Какие операции можно совершать по расчетному счету

Если рассматривать деятельность ИП через призму 115-ФЗ, то чем больше и разнообразнее операции вы проводите через банк, тем лучше. Однако все же необходимо учитывать несколько важных моментов:

1. Не надо платить со счета ИП физлицам (если это физлицо не вы сами со своей картой в этом же банке или в другом) либо делайте это одновременно с уплатой соответствующих налогов (НДФЛ и страховые взносы).

2. Не стоит платить поставщикам, которые значатся в «черных списках» ЦБ или помечены в специальных сервисах, предлагаемых самими банками, красным или желтым цветом. Лучше выбирать тех, кто окрашен в зеленый цвет.

Современные банки предлагают за отдельную плату или встроенные в предлагаемые тарифы так называемые «Светофоры», когда при создании платежного поручения получатель платежа окрашивается в красный (лучше не платить), желтый (плати, но с осторожностью) или зеленый (плати, не бойся).

3. Нужно не просто принимать средства на расчетный счет и снимать их после уплаты налогов, а делать платежи в пользу поставщиков товаров, работ, услуг, оплачивать через интернет покупки, выплачивать зарплату, платить налоги.

4. Если у вас несколько счетов в разных банках, то платите налоги с того счета, куда поступают средства от покупателей.

5. Платите налогов не меньше 1% от выручки, а если вы применяете патентную систему налогообложения или ЕНВД, то уведомите об этом ваш банк до того, как начнете деятельность.

6. Если вы занимаетесь продажей товаров собственного производства, то позаботьтесь об оплате сырья и материалов через расчетный счет (не используйте для этого наличные, иначе банк подумает, что вы производите продукцию из воздуха).

7. Если объем выручки и специфика вашей деятельности подразумевают наличие в штате сотрудников или заключение договоров ГПХ (гражданско-правового характера), то потрудитесь это делать, иначе банк попросит закрыть расчетный счет, справедливо предположив, что средства, которые вы снимаете с расчетного счета, направляются на выплату зарплаты «в конверте».

8. Снимайте наличными с расчетного счета не более 300 000 рублей в месяц.

Расчеты между ООО и ИП

Если вы платите своему подрядчику, который зарегистрирован в форме общества с ограниченной ответственностью (ООО), то при осуществлении расчетов с ним обращайте внимание на два очень важных момента:

Осуществляйте платежи в его сторону только если в счете, выставленном поставщиком, указано назначение платежа, полностью совпадающее с видами деятельности, указанными в ЕГРЮЛ этого ООО. Информация о том, какие виды деятельности осуществляет ваш поставщик, указана на сайте налоговой.

Не платите поставщику, если он в общедоступных источниках информации помечен красным или желтым цветом или имеет очень низкий совокупный рейтинг контрагента. Эту информацию вы можете получить в онлайн-банке в виде отдельного сервиса, который банк предлагает за плату, или через встроенный сервис, пользование которым входит в тариф банка.

В случаях, когда сумма платежа для вас существенная и (или) вы делаете платеж поставщику впервые, обратите внимание на два важных ресурса, указывающих на способность контрагента исполнить свои финансовые обязательства. Это картотека арбитражного суда и каталог исполнительных дел Федеральной службы судебных приставов.

Принимая платежи от юридических лиц (не только ООО), обращайте внимание на то, не является ли по мнению ЦБ деятельность вашего партнера высокорисковой. Почему важно на этот факт обращать внимание?

Дело в том, что служба безопасности вашего банка наблюдает не только за тем, куда, в каком объеме и как часто вы тратите деньги со своего расчетного счета, но и смотрит за тем, от кого на счета ИП приходят деньги. Не является ли какой-то конкретный платеж попыткой отмыть деньги через ваше ИП? Не занимаетесь ли вы обналичиванием денежных средств, принимая их от неблагонадежного контрагента?

Также помните об ограничении максимальной суммы ежедневных взаиморасчетов между юридическими лицами и ИП — 100 000 рублей.

Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.

Расчетный счет: для чего он нужен ИП и организациям, как его выгодно открыть и использовать

Стоит только зарегистрировать ИП или учредить ООО, как со всех сторон начинают поступать предложения по открытию банковского расчетного счета. Многие предприниматели задумываются: «а что мне даст этот расчетный счет, у меня есть личный счет, да и наличку никто не отменял».

Рассказываем, как устроен расчетный счет, как он облегчает жизнь и как его открыть на выгодных условиях.

Читать статью целиком — 7 минут, в статье масса полезных подробностей. Если хотите сэкономить время, читайте последний раздел — собрали там самое главное.

Что такое расчетный счет и зачем он нужен юридическим лицам и ИП

Говоря простыми словами, суть расчетного счета состоит в операциях, необходимых для нормального ведения предпринимательской деятельности. Он позволяет совершать такие операции как:

Уплата налогов и взносов в Пенсионный фонд, Фонд социального страхования.

Перечисление зарплаты сотрудникам.

Расчёт за аренду помещения, за товары, работы или услуги от контрагентов.

Приём платежей от поставщиков и контрагентов.

Участие в государственных тендерах.

Приём оплаты через интернет-эквайринг.

Индивидуальные предприниматели не обязаны открывать расчетные счета. Однако ИП, который открыл счет, обладает несколькими важными преимуществами, а именно:

Получает и снимает деньги на выгодных условиях. Комиссии за операции по расчетному счету фиксированы и зависят от тарифного плана. Банки, которые работают с малым и средним бизнесом, обычно предлагают выгодные тарифы.

Может принимать оплату от покупателей через интернет-эквайринг.

Получает процент на остаток средств по счету. Сколько именно — зависит от тарифа.

Чист перед налоговой. По закону предприниматель обязан разграничивать личные финансы и бизнес-финансы. Благодаря расчетным счетам налоговая отслеживает поступления и следит за правильностью уплаты налогов.

Важно. Самозанятые ИП также могут открывать расчетные счета. Это удобно, если деньги за услуги им перечисляют юридические лица.

Что означают цифры в расчетном счете

Номер расчетного счета состоит из 20 специально подобранных цифр. Цифры подразделяются на группы, и каждая группа имеет своё значение. Посмотрим на примере номера счета сети магазинов Магнит:

407 — номер балансового счета первого порядка. Он показывает, кто открыл счет. С 408 обычно начинается расчетный счет физического лица или ИП. С 407 начинаются счета негосударственных организаций.

02 — номер балансового счета второго порядка, который уточняет вид деятельности. Комбинация 40702 означает, что счет открыла коммерческая организация. 40802: счет принадлежит ИП.

810 — валюта. В нашем примере — это рубли. 840 означает доллары.

3 — контрольный ключ. Он нужен, чтобы проверить правильность счета в целом.

3000 — код подразделения банка, в котором открыт счет.

0100078 — внутренний номер клиента в банке.

Как ИП или организации открыть расчетный счет

Первым делом необходимо определиться с банком и подобрать тариф. Вот несколько советов, как выбрать надёжный и удобный банк для бизнеса:

Выбирайте онлайн-банк. Тогда сможете совершать операции по расчетному счету везде, где есть интернет без привязки к конкретному месту.

Когда определитесь с банком и тарифом, соберите и предоставьте в банк пакет документов. Список документов указан в инструкции Банка России № 153 :

Это примерный перечень. На практике банки запрашивают разные документы, лучше заранее уточнить на сайте или у менеджера. Например, чтобы открыть счёт в Делобанке, понадобятся:

За документами сотрудник банка приедет прямо к вам в офис или домой в удобное время. Можно подписать договор дистанционно и вообще не встречаться с сотрудниками банка. Делобанк предлагает своим клиентам такой вариант, другие онлайн-банки тоже (наверное).

Если с документами всё в порядке, счет будет открыт в течение одного-трёх дней. Реквизиты счета предприниматель обычно получает в день подачи заявки.

Как организации или ИП закрыть расчетный счет

Клиент может закрыть счет по собственной инициативе. Для этого необходимо:

Погасить задолженности за банковское обслуживание.

Подать заявление на закрытие счета по форме банка. В заявлении должны быть указаны реквизиты для перевода остатка денег, либо отметка о выдаче остатка наличными. Если клиент при открытии счета получал чековую книжку и корпоративную карту, их нужно приложить к заявлению. Дополнительно банк может запросить какие-то документы, например выписку из ЕГРЮЛ.

Получить выписку о закрытии счета.

Процедура закрытия счета займёт около семи дней. Пенсионный фонд и налоговиков о закрытии счета уведомит банк.

В некоторых случаях банк может закрыть или заблокировать счет по своей инициативе. Подробнее об этом читайте в следующем разделе.

Часто задаваемые вопросы

Чем расчетный счет отличается от текущего и корреспондентского? Текущий счет — это счет, который открыт физическим лицом для хранения личных денег. Текущие счета запрещено использовать для операций, связанных с предпринимательством. Корреспондентский счет — это счет, который открыт кредитной организацией (банком). С помощью него банк осуществляет свою деятельность, к примеру покупает акции.

Может ли ИП открыть счет, если есть кредит в другом банке? Закон это не запрещает. И большинство банков нормально относится к кредитам клиента, если кредитная история положительная. В любом случае, один банк откажет открывать счет, — откроете в другом.

Может ли ИП использовать расчетный счет в качестве лицевого для повседневного использования? Индивидуальный предприниматель может тратить деньги с расчетного счета на личные нужды. Но такие траты не должны учитываться в расходах на УСН «доходы минус расходы».

Как ИП снять деньги с рс? Предприниматель может перевести деньги с расчетного счета на текущий счет и снять деньги в банкомате. Это самый простой способ. Если текущий и расчетный счета открыты в одном банке, комиссии не будет. Ещё можно получить деньги в кассе банка по платежному поручению или чеку.

Коротко о главном

Расчетный счет — это банковский счет, который открыт ООО или ИП. С его помощью можно совершать операции, связанные с бизнесом, например оплачивать налоги и взносы, аренду, товары, принимать деньги от клиентов и контрагентов.

Общество с ограниченной ответственностью обязано иметь расчетный счет.

Индивидуальные предприниматели открывают расчетные счета по желанию. Но расчетный счет здорово упрощает ведение бизнеса. ИП может переводить контрагентам суммы больше 100 тысяч рублей, принимать оплату от клиентов через интернет-эквайринг, пользоваться полезными сервисами банка, такими как облачная бухгалтерия или онлайн-касса, получать процент на остаток средств по счету. И самое главное: ИП с расчетным счетом разграничивает личные и бизнес-финансы, и потому реже попадает под прицел налоговых органов. А ещё у такого предпринимателя расширяется перечень контрагентов.

Чтобы открыть расчетный счет, необходимо выбрать банк и выгодный тариф, подать документы и заявление, подписать договор. Ищите банк, который страхует счета своих клиентов, может упростить вам ведение бизнеса, позволяет совершать операции по счету удалённо и имеет хорошие отзывы на банковских форумах.

Самые выгодные тарифы обычно предлагают онлайн-банки для предпринимателей. При выборе тарифа лучше ориентироваться на потребности своего бизнеса и планируемые операции по счету.

Для открытия счета банки запрашивают разные пакеты документов. Обычно это учредительные документы, выписка из ЕГРЮЛ / ЕГРИП, ИНН, карточка с образцами печати и подписей, доверенности, лицензии. Можно уточнить на сайте или у менеджера по телефону.

Какой счет открыть для ИП

Что такое расчетный счет и можно ли принимать деньги на личную карту

Как только человек открывает ИП, тут же ему начинают звонить разные банки и предлагают открыть расчетный счет.

Разбираемся, зачем он нужен и как им выгодно пользоваться.

Что такое расчетный счет

Расчетный счет — это обычный банковский счет, как у физлица, только для бизнеса. По расчетному счету проходят все операции предпринимателя. Он получает на него выручку, оплачивает с него материалы, аренду, услуги, курьера — все, что нужно для работы.

С помощью расчетного счета предприниматель разграничивает личные деньги и деньги бизнеса. А налоговая знает, сколько ИП зарабатывает и сколько должен заплатить налогов.

Как победить выгорание

Пример расчетного счета для ИП

Расчетный счет ИП состоит из 20 цифр. Номер счета формирует банк, который открывает счет. Каждая группа цифр в счете шифрует определенные сведения о нем. Поясню на примере.

Номер расчетного счета ИП 40802 810 4 6442 0129813 означает следующее.

40802 — номер балансового счета, на котором банк учитывает средства, поступившие на счета ИП. 40802 означает «счета ИП». Банк России постановил, что все расчетные счета ИП начинаются с этих цифр.

810 — код валюты по общероссийскому классификатору валют, сокращенно ОКВ. 810 — это код рубля. Если счет в иностранной валюте, код будет другим.

4 — контрольная цифра. Ее считает банк по специальным алгоритмам. Этот знак может принимать любые значения, от 0 до 9.

6442 — внутренний код филиала банка, в котором открыт счет.

0129813 — номер лицевого счета клиента в данном подразделении банка. Уникальными для каждого номера расчетного счета являются эти 7 цифр.

Чем отличается расчетный счет от лицевого

Расчетный счет иногда путают с лицевым, но это разные вещи. Лицевые счета используют не только в банках: их открывают при покупке симкарты, для оплаты коммунальных услуг, каждому ребенку в детском саду, страхователю.

Понятие «лицевой счет» используют для бюджетных организаций: у Федерального казначейства есть единый расчетный счет, к которому для каждой школы или больницы открывается лицевой счет — чтобы отслеживать, кто и куда отправляет платежи. Последние 7 цифр любого расчетного счета — номер лицевого счета клиента, который используется для внутреннего учета в банке.

Счет, который открывает ИП для бизнеса, называется расчетным счетом.

Обязателен ли расчетный счет для ИП

Закон не запрещает ИП работать без расчетного счета. Правда, такому бизнесу придется соблюдать ограничения.

Лимит расчетов наличными. Если предприниматель работает с юрлицами и другими ИП, то может совершать наличные платежи только до 100 000 Р по одному договору.

Нельзя использовать личную карту для бизнеса. Центробанк запрещает использовать счета физических лиц для расчетов в бизнесе. Поэтому предприниматель без расчетного счета не может принимать оплату с карты на карту. Если предприниматель часто получает переводы с пометками «за товар» или «за услугу по договору», банк может отказать в обслуживании и заблокировать карту.

Клиент может даже ничего не писать в примечании перевода, но банк могут насторожить постоянно поступающие суммы на карту.

Покупатели не смогут платить картой. Многие покупатели привыкли рассчитываться банковскими картами — у них может не быть нужной суммы наличных. Чтобы принимать оплату картой, предприниматели пользуются эквайрингом: устанавливают в магазине терминал. С помощью терминала покупатели платят картой, а деньги уходят на счет ИП.

Для интернет-магазинов есть интернет-эквайринг : покупатели вводят на сайте данные банковской карты, предприниматель получает оплату на свой расчетный счет.

Контрагенты не хотят работать без расчетного счета. Юрлица обычно предпочитают работать по безналичному расчету и избегают наличных. Так они страхуют себя от проверок по 115-ФЗ об отмывании доходов и проверок налоговой. Тендеры и государственные закупки проводятся только по безналичному расчету: чтобы участвовать в закупках, нужен расчетный счет.

Трудно подтвердить расходы. Если предприниматель использует УСН «Доходы минус расходы» или общую систему налогообложения, ему нужно вести учет расходов, чтобы правильно рассчитать налог. С расчетным счетом предприниматель разграничивает рабочие и личные финансы. Налоговой будет проще отслеживать поступления и траты ИП, не путать их с личными деньгами, и к предпринимателю будет меньше вопросов.

Как выбрать расчетный счет для ИП

Чтобы выбрать расчетный счет, обратите внимание на несколько вещей.

Стоимость расчетного счета. Узнайте, сколько стоит открытие счета, его обслуживание, переводы на счет другой компании и на карту физлица. Выбирайте условия исходя из того, как именно будете пользоваться счетом.

Принцип можно сравнить с тарифами мобильных операторов. Например, банк предлагает бесплатное обслуживание счета, зато берет высокую комиссию за каждый перевод. Это выгодно, если у вас планируется одна-две операции по счету за месяц. Если вы будете отправлять много платежей, лучше взять другой тариф: с платным обслуживанием, но дешевыми переводами.

Поддержка клиентов. Как быстро банк отвечает на запросы, в какое время доступны менеджеры, какие вопросы помогут решить. Эту информацию можно узнать из отзывов — например, « Банки-ру » составляет рейтинг на основе оценок посетителей. Каждый отзыв добавляют только после его проверки администратором.

Страхование вкладов. Если вклады застрахованы, предприниматель получит деньги с расчетного счета, даже если банк обанкротится или лишился лицензии. В 2021 году счета ИП страхуют до 1,4 млн рублей.

Нужно ли ездить в отделения. Многие банки работают с клиентами через интернет. Не нужно посещать отделение: всё через личный кабинет. Чтобы открыть счет, представители банка сами приезжают в удобное место.

Необходимые опции. В некоторых банках можно подключить эквайринг, чтобы принимать платежи по картам; подключить овердрафт, чтобы проводить платежи, когда на счете недостаточно денег; получать проценты на остаток на счете; пользоваться онлайн-бухгалтерией для подачи деклараций и уплаты налогов и взносов.

Как открыть расчетный счет

Для открытия счета нужно представить в банк документы. Какие именно понадобятся, можно узнать на сайте выбранного банка или по телефону у менеджеров. Обычно список такой:

Может ли банк отказать в открытии счета

Право отказать в открытии у банка есть. Вот основные причины:

Поэтому при открытии счета банк может задать ИП дополнительные вопросы, чтобы убедиться в легальности бизнеса: чем он занимается, на чем зарабатывает и для чего открывает расчетный счет.

Частые вопросы

Нужно ли подавать уведомление об открытии счета в налоговую и фонды? Не нужно. Банк сам извещает налоговую об открытии расчетного счета. На это сотрудникам банка отводится 5 рабочих дней. То же для пенсионного фонда и ФСС.

На что можно тратить деньги с расчетного счета ИП? ИП может тратить деньги на что угодно: на оборудование, закупку материалов, на продукты и одежду для себя лично.

Как снимать наличные с расчетного счета? Есть несколько способов:

На практике пользоваться бизнес-картой проще всего. Ею можно рассчитываться без дополнительных команд банку и комиссий за покупки.

Если у предпринимателя в одном банке и личный счет, и расчетный счет ИП, то общий лимит будет тот же — 1,4 млн, оба счета принадлежат одному и тому же человеку.

Что такое валютный расчетный счет для ИП? Это счет для работы с иностранными компаниями. С ним немного сложнее.

Когда речь идет о валюте, подразумевают два счета: расчетный и транзитный. Если иностранный партнер перечисляет деньги, они сразу поступают на транзитный счет. Там они хранятся до 15 дней. За это время ИП проходит валютный контроль: представляет в банк документы по сделке. После этого банк перечисляет деньги на основной расчетный счет предпринимателя.

Нужен ли расчетный счет для ИП на ЕНВД? Единый налог на вмененный доход отменен с 1 января 2021 года, но даже до этой даты ИП на ЕНВД мог сам решать, нужен ему расчетный счет или нет.

Нужен ли расчетный счет для ИП на патенте? ИП на патенте может не открывать расчетный счет, как и любой другой ИП. Если счет нужен, чтобы платить поставщикам, принимать деньги от заказчиков и через терминал, перечислять работникам зарплату на карту — счет понадобится.

Сколько расчетных счетов можно открыть ИП? Законодательство никак не ограничивает число расчетных счетов ИП. Их можно иметь столько, сколько предприниматель сам считает нужным.

Несколько расчетных счетов позволяют комбинировать достоинства тарифов разных банков.

Минусы во множестве счетов тоже будут — контрагенты могут ошибаться и присылать деньги не на счет, который удобен предпринимателю. Если ИП получает деньги на разные счета, а налоги и взносы платит только с одного счета, банки, которые не видят налоговые платежи, могут посчитать его деятельность подозрительной и попросить предоставить объяснения и документы, подтверждающие уплату налогов.

Уведомлять кого-либо о закрытии счета ИП не обязан. Если на закрытый счет придут деньги, банк вернет их отправителю.

В некоторых случаях банк может расторгнуть договор и закрыть счет в одностороннем порядке: