зачем инвестировать в фонды

Как устроены паевые инвестиционные фонды

И стоит ли с ними связываться

Мало кто знает, как работают ПИФы. Люди впервые слышат эту аббревиатуру, когда начинают интересоваться инвестициями.

Вкладываться в ПИФы предлагают банки и инвесткомпании, но никто не объясняет, как устроены инвестиционные фонды, кому выгодны и кто ими управляет.

Я работаю в управляющей компании, которая инвестирует деньги для пайщиков фондов. Расскажу, что за ПИФы, в чем их преимущества и какие есть риски. Но я лицо в некотором смысле заинтересованное, поэтому относитесь к моим словам скептически. Разговор будет долгим и довольно занудным.

Как устроены ПИФы

Паевой инвестиционный фонд можно сравнить с сейфом, в котором хранятся активы инвесторов: деньги, недвижимость, ценные бумаги, доли в ООО и прочее.

Пай — это условная доля имущества в этом фонде. Это именная ценная бумага, которая подтверждает, что вам принадлежит такая-то доля такого-то фонда.

Имуществом из сейфа распоряжается управляющая компания. Ее задача — зарабатывать деньги для пайщиков от имени ПИФа. Для этого она управляет активами фонда: сдает в аренду недвижимость, выдает займы, покупает и продает ценные бумаги, валюту, доли в организациях. Если стоимость имущества фонда увеличивается, растет и цена пая.

Существует понятие «якорный пайщик». Это крупный инвестор, который готов вкладывать активы сразу на большую сумму, в среднем от 25 миллионов рублей, но хочет, чтобы ПИФ работал на его условиях. Тогда УК создает отдельный фонд, все паи которого принадлежат этому пайщику. Компания управляет имуществом, пайщик получает доход.

Немного объясню, что изображено на схеме.

Как зарабатывать на паях

Забрать вложенное в паевой фонд имущество и деньги нельзя. Но у пайщика есть два способа обменять свои паи на деньги: погасить паи или продать их другому инвестору.

Продажа другому инвестору. Пайщику предстоит найти покупателя и договориться с ним о цене. Некоторые паи ограничены в обороте, поэтому продать их не так легко.

Возможность продажи зависит от того, для каких инвесторов предназначены паи. Если ПИФ для квалифицированных, опытных инвесторов, то нельзя. Если для неквалифицированных — можно.

Паи для неквалифицированных инвесторов называются паями, не ограниченными в обороте. Ими пайщики могут свободно распоряжаться: продавать, передавать в залог, дарить, оставлять в наследство. Любой человек может свободно покупать такие паи, получать с них доход и в любой момент продавать их по рыночной цене.

На паях, как и на любых других ценных бумагах, можно зарабатывать спекулятивным образом: покупать, когда дешевеют, и продавать, когда они подорожали.

Объясню на примере. Допустим, вы владеете паями закрытого ПИФа, его основные активы — жилая недвижимость. Выходит статистика по рынку недвижимости, и оказывается, что рынок пошел на спад. Значит, стоимость жилья, которым владеет фонд, будет снижаться. Следовательно, стоимость ваших паев тоже снизится в ближайшие пару месяцев. Если в этот момент вы решите продать свои паи, то их рыночная стоимость окажется ниже текущей.

Другой пример: ПИФ, паи которого вы приобрели, инвестировал в акции нефтяных компаний. Стоимость барреля растет и тащит за собой весь нефтяной сектор. Если в этот момент вы решите продать паи, их купят выше текущей стоимости.

Доходность и налоги

В ПИФах доходность не гарантирована: пайщики могут ничего не заработать или даже потерять деньги. Доходность зависит от огромного количества факторов: опыта управляющего, понимания происходящих в экономике процессов, сезонности, кризисов, курсов валют, цен на нефть и многого другого.

Статистика от ЦБ за 2017 годPDF, 435 КБ

Результаты инвестирования одного и того же фонда из года в год сильно различаются. Некоторые ПИФы за 2017 год приросли более чем на 25%, а некоторые — потеряли деньги.

Если владеть паями хотя бы 3 года с даты приобретения, можно не платить НДФЛ с дохода от погашения паев.

Квалифицированные и неквалифицированные инвесторы

ПИФы бывают разные. Фонды для квалифицированных инвесторов, или квальные фонды, отличаются от ПИФов для новичков, неквалифицированных инвесторов. Предполагается, что пайщики квалифицированных фондов готовы вкладывать в более рискованные и более прибыльные инструменты.

Квальные фонды предоставляют пайщикам больше возможностей для инвестирования. Например, в квальные фонды недвижимости можно включать имущественные права из договоров реконструкции, а в фонды финансовых инструментов — производные финансовые инструменты, например фьючерсы на покупку биржевых ценных бумаг. Для этого должны соблюдаться определенные условия, перечисленные в приказе Банка России. В неквальные фонды такие рискованные активы включить не удастся.

Регистратор — это специальное юридическое лицо, которое ведет реестр владельцев паев. Все ПИФы обязаны обслуживаться у регистратора

ПИФ недвижимости

Еще ПИФы различаются в зависимости от активов, которые можно включать в их состав.

ПИФы для инвестирования в недвижимость считаются самыми надежными фондами, поскольку имущество застраховано, а какой-то спрос на недвижимость есть всегда.

Инвестиции в недвижимость — это крупные долгосрочные вложения. Порог входа для инвесторов начинается от миллиона рублей, потому что недвижимость дорогая, а УК гораздо удобнее работать с несколькими крупными пайщиками, чем с множеством мелких.

Если все пойдет по плану, стоимость активов фонда будет расти вместе со стоимостью недвижимости, пайщики будут получать долю дохода от аренды, а УК — свое вознаграждение.

ПИФ рыночных финансовых инструментов

Комбинированный ПИФ

Комбинированный ПИФ — это новый инструмент, появившийся на российском рынке в конце 2016 года. В такой ПИФ можно включить что угодно, кроме наличных денег. Например, самолеты, частные дороги, коллекционный коньяк, марки и другие предметы коллекционирования, произведения искусства, опционы на нефть и пшеницу, драгоценные металлы и камни, криптовалюты, зарубежные вклады. Все зависит от того, что УК прописала в правилах фонда.

Но есть нюанс: имущество, за исключением недвижимого, должно находиться на хранении в депозитарии. Поэтому «упаковать» в фонд фабрику по пошиву кроссовок не удастся, а вот сами кроссовки — вполне. Для этого нужно заранее прописать кроссовки в ПДУ и договориться с депозитарием о хранении, а сами кроссовки ПИФу придется покупать у фабрики как товар.

О первых итогах работы комбинированных фондов в специализированном депозитарии «Инфинитум»PDF, 233 КБ

Открытый, интервальный, закрытый ПИФы

В различных типах фондов установлены разные сроки для покупки и погашения паев.

Паи открытых фондов не имеют конечного количества, и их можно купить в любой момент. В интервальных фондах сроки, в которые можно подать заявки на приобретение паев, зафиксированы в правилах.

В открытых фондах погасить паи можно в любой рабочий день, в интервальных и закрытых всё немного сложнее.

Покупка и продажа паев

Чтобы стать пайщиком, нужно сделать несколько шагов.

Выберите ПИФ и узнайте, кто его регистратор: посмотрите в ПДУ на первой странице.

Если покупаете паи у другого пайщика, достаточно заключить договор купли-продажи, заверять у нотариуса его не нужно. Показать договор потребуется только регистратору, чтобы вас внесли в реестр владельцев паев.

Оплатите заявку или договор, например в личном кабинете вашего банка. Все, теперь вы пайщик.

Продать паи сложнее. Пайщик может продать свои паи сам либо через посредников: брокеров, агентов, инвестиционные компании.

Если вы хотите максимально заработать на продаже паев — ищите покупателей и привлекайте посредников. Можно поискать инвестиционные компании, которые занимаются перепродажей паев, найти покупателя через знакомых или на финансовых форумах. Чтобы продать паи, достаточно заключить простой договор купли-продажи и представить его регистратору.

Преимущества ПИФов

Дальше будут недостатки, но сначала — достоинства.

Недостатки ПИФов

Список отчетности УК, составленный авторомDOCX, 26 КБ

В открытых фондах минимальная сумма взноса значительно ниже, встречаются варианты от 5000 рублей и от 50 000 рублей. Чем крупнее и известнее финансовая организация, тем больше средств она может привлечь и тем меньше будут стоить ее услуги в пересчете на одного клиента.

Что не так с ПИФами

За шесть лет я поработал в разных управляющих компаниях. И только одна из них действительно работала с большим количеством пайщиков. Большинство УК были созданы искусственно. Их встраивали в финансово-промышленные холдинги, чтобы экономить деньги компании: ПИФы не платят налоги на прибыль.

Вот как выглядит эта схема для бизнеса в области недвижимости. Все активы, которые предназначены для продажи или сдачи в аренду, передаются карманной УК и становятся имуществом ПИФа. А дальше ПИФ самостоятельно сдает и продает недвижимость — налог на прибыль при этом нулевой.

Если пайщик хочет удостовериться, что он единственный или самый крупный владелец паев фонда, ему могут неофициально показать документы. Но если пайщик хочет узнать, сколько еще человек вложились в ПИФ, то ему, скорее всего, откажут.

Запомнить

Самое главное не указали: средний размер комиссий ПИФов. Тогда бы вопросы «стоит ли вкладываться» сразу отпали.

Павел, минимум! Плата за «вход», за управление, за «выход».

Павел, и какой средний размер комиссий ПИФов?

Павел, только вспомнил о твоей статье:)

Спасибо! Жду продолжения!

Лучше уж вложиться в ОФЗ или ETF.

А еще УК может внезапно решить, что фонд теперь будет вкладываться в другие бумаги. То есть вчера вы были пайщиком фонда облигаций с ETF — iShares JPMorgan USD Emerging Markets, а сегодня фонд стал вкладываться в отдельные облигации вместо ETF. Сбербанк Управление Активами, например.

Markuc, вкладывался в УК Уралсиб, открытый фонд, сбалансированный. Выбирал его по многим критериям. Через 3 года забрал. Доходность

16℅ в год. Ещё вычет можно получить.

Markuc, 1%, это, наверное, после вычета комиссий управляющего, а так бы и 6-7 могло набежать.

Краткий рассказ, как существенно комиссия влияет на среднегодовую доходность

https://www.youtube.com/watch?v=YrTYz-5n5vE

а у меня хороший результат в альфа-капитал.

у меня несколько фондов, открыла в мае 2019 года, все в плюсе. Какие-то более 20%, по каким-то более 10%. я более чем довольна

Автор скромно умолчал об основных рисках ПИФов

Для чего покупать ETF, если они не платят дивиденды?

Многие блогеры и даже вы в учебнике по инвестициям советуете начинать знакомство с фондовым рынком с покупки фондов, а не акций. Преимущества очевидны: ниже порог входа, меньше риск просадки стоимости, потому что в фонде много бумаг, а не одна.

Но многие инвестируют ради пассивного дохода, то есть им нужны дивиденды по акциям, которые фонды как раз обычно не платят. Как тогда строить долгосрочную стратегию в отношении фондов, если по ним нет дохода, кроме возможного роста стоимости бумаг самого фонда? С акциями тех же дивидендных аристократов понятнее: есть стабильные дивиденды, которые можно накапливать, реинвестировать. В фондах, получается, такой возможности нет?

Михаил, все верно: немногие из российских фондов перенаправляют полученные со своих активов дивиденды инвестору. Но это не значит, что дивиденды, которые инвестор в явном виде не получает, никак не отражаются на его доходе. Разберемся подробнее.

Как устроено реинвестирование в ETF

Чаще всего ETF управляет портфелем ценных бумаг, состоящим из акций и облигаций. Таким образом, приобретая акцию ETF, инвестор, по сути, инвестирует в ценные бумаги, которые содержатся в этом фонде.

Когда фонд получает дивиденды по своим активам, с них удерживается налог в соответствии с законодательством той страны, в которой он зарегистрирован. Для России это 13%. Но существуют фонды, которые освобождены от уплаты налога, — им дивиденды поступают в полном объеме. Пример — БПИФ SBMX, учитывающий индекс Мосбиржи полной доходности «брутто».

Далее у любого фонда есть два варианта, как поступить с дивидендами: распределить среди акционеров или реинвестировать — купить дополнительные активы в свой портфель. Второй вариант означает, что размер фонда увеличился, и это отражается на его котировках.

Выходит, что инвестор в любом случае получает дивиденды. В первом случае выплаты физически приходят на брокерский счет, и дальше нужно самостоятельно решать, что с ними делать. А при втором сценарии дивиденды автоматически вкладываются внутри фонда, и это учитывается в цене акции ETF.

Но есть и существенное отличие: когда фонд платит дивиденды инвестору, с них по закону удерживается НДФЛ. Для резидентов РФ — 13%. Если же ETF реинвестирует полученные дивиденды, инвестору не приходится платить дополнительный налог.

То, как фонд поступает с полученными по своим активам дивидендами, зависит от его устава и законодательства страны, где он зарегистрирован.

Например, большинство американских ETF выплачивают дивиденды инвесторам. Например, SPDR S&P Dividend ETF (SDY) или ProShares S&P 500 Aristocrats (NOBL) — ETF на уже упомянутых дивидендных аристократов. Выплаты инвесторам начисляются обычно раз в квартал. Проблема заключается в том, что для доступа к этим ETF россиянам нужен статус квалифицированного инвестора или выход на биржу через иностранного брокера.

Что касается европейских и российских ETF, то дивиденды платят лишь некоторые из них. А из тех, что представлены на Московской бирже, — только фонд RUSE. Этот ETF выплачивает дивиденды раз в год. Он зарегистрирован в Люксембурге, к нему применяется двойное налогообложение: сначала сам фонд платит налог с дивидендов 15%, а затем инвестор еще 13% от полученного. Это значительно уменьшает инвестиционную привлекательность этого ETF.

Как видим, в данном случае 28% от дивидендов уходит государствам, и в конечном счете инвестор реинвестирует только 72% от изначально выплаченных по активам дивидендов. В то же время упомянутый выше фонд SBMX имеет возможность вкладывать дивиденды в полном объеме и прирастать на 100% от них, то есть средства распределяются эффективнее.

Инвестиции — это не сложно

Как строить долгосрочную стратегию в отношении фондов

Дивиденды играют первостепенную роль, если они — часть пассивного дохода, на который живет инвестор. Обычно это относится к людям пенсионного и предпенсионного возраста: им нужны дивиденды здесь и сейчас, чтобы тратить. В этом случае фонды без дивидендных выплат для них неактуальны.

Но если инвестор выстраивает долгосрочную стратегию, а все дивиденды реинвестирует, то ему по большому счету нет разницы, получит он их на руки или деньги будут вложены внутри фонда.

Сказанное во многом справедливо и для акций отдельных компаний, ведь выплата дивидендов — неэффективное распределение прибыли. И одна из главных причин — удержание налогов. Для США это означает, что 30% денег, направленных компанией акционерам, государство заберет себе.

В то же время грамотно управляемая компания может направить выручку не на дивиденды, а на новые разработки и экспансию рынка. За счет этого вырастут показатели бизнеса, а это отразится на биржевых котировках.

У каждой компании свой цикл развития. Молодые и перспективные стараются направлять прибыль на развитие и захват рынка. Устоявшиеся распределяют часть прибыли среди акционеров, ведь фаза активного роста для них пройдена. Напрашивается аналогия: старая корова дает молоко, но также можно купить молодую — на вырост.

Сказанное не означает, что нужно отказаться от дивидендной стратегии. Просто в портфель, помимо доходных акций, имеет смысл включить и растущую часть. Эту мысль я подробно развил в статье про дивидендных аристократов.

Вдобавок замечу, что в хорошо диверсифицированном портфеле могут пригодиться инструменты помимо акций и облигаций, например золото и коммодити. В этом случае ETF также приходят инвестору на помощь. Так, на Московской бирже доступны фонды на золото: Finex Gold ETF (FXGD), БПИФ на золото от ВТБ (VTBG), Тинькофф — золото (TGLD).

Если у вас есть вопрос об инвестициях, личных финансах или семейном бюджете, пишите. На самые интересные вопросы ответим в журнале.

Не понимаю тех, кому нужно, чтобы фонд выплачивал дивиденды. Им нравится платить много налогов?

Ведь можно самостоятельно продавать нужное количество единиц фонда и с этого жить. Экономия на налогах наверняка перебьёт комиссию. Особенно, если не слишком часто продавать и не у слишком жадного брокера.

FIRE, это нужно тем, кто хочет получать доход и с него жить

тьфунатебя, Я как раз про них и говорю. Могли бы получать свои доходы и платить мало налогов (или не платить вообще в некоторых случаях), а они хотят получать те же самые доходы и отдавать государству больше, чем необходимо.

FIRE, для этого надо собирать те же акции что и фонды и следить за баллансировкой, а тут пассивное управление

Я не предлагал собирать акции (да и как бы это тут помогло?).

Я утверждаю, что фонды, реинвестирующие дивиденды, выгоднее для налоговых резидентов РФ, чем точно такие же фонды, выплачивающие эти дивиденды. В том числе для пенсионеров, которым нужен денежный поток здесь и сейчас.

FIRE, продал ты фонд, получил разово прибыль. Дальше то, что делать? Заново вкладываться в подоражавший фонд) с дивидентами спокойно живешь и не трогаешь тело вклада. Без них постепенно распродашь все бумаги и рискуешь пережить свои сбережения.

Если есть вопрос «дальше-то что делать?», значит не надо было продавать. Пусть себе растёт.

«Тело вклада» у фондов, которые реинвестируют дивиденды, будет расти быстрее, чем у тех, которые их выплачивают. Можно эту разницу забирать себе, продавая нужное количество единиц фонда. Но лучше всего, конечно, ничего не продавать до тех пор, пока не появится необходимость изымать деньги из инвестиций.

Попробую на примере.

У вас есть 1000 единиц фонда, который покупался по 100₽ за штуку. За год он вырос до 114₽ и выплатил 6₽ дивидендов. Вы получили 6000₽, а в фонд теперь вложено 114000₽. Вы платите налоги с 6000₽, а тем, что осталось, можете распоряжаться, как хотите.

У меня точно такой же фонд, но реинвестирующий дивиденды. Он вырос за то же время со 100₽ до 120₽ (то есть вырос точно так же, просто дивиденды остались в нём), и у меня в портфеле стало 120000₽. Я ничего не продаю и не плачу никаких налогов, если не нужны деньги прямо сейчас. А если нужны — продаю 50 единиц по 120₽, получаю 6000₽, и в портфеле остаются те же 114000₽. Вот только налоговая база у меня будет (120₽-100₽)×50=1000₽ (то есть я плачу в 6 раз меньше налогов).

А если мой фонд торгуется на российских биржах, и я владел им больше трёх лет, то я вообще не плачу налогов.

И это я ещё не учитывал мою выгоду от сложного процента на длительных временных промежутках по сравнению с теми, кто получает дивиденды, платит с них налоги, а потом самостоятельно реинвестирует.

FIRE, Год назад FX RL-2900.Сегодня 2960. Это «Тело вклада» у фондов так выросло,или дивы реинвестировались?А может и то и другое?Аж 2% за год. Купив акцию Сбера за 200,я вижу чёткие дивы 18.

FIRE, цена то может и останется плюс синус, но в штуках число акций уменьшается и они просто кончатся и продавать уже будет нечего для вывода денег. Т.е прошло условные 15-0-15-20 лет. Акции ты все распродал для фиксации прибыли. И что дальше)? Вкладываться заново в подоражавший фонд🤣

Вариант для бумаг с Мос- или СПБ биржи: после 3-х лет владения определяем совокупный процент дивидендов с бумаг в фонде, продаём соответствующую долю. Экономим на налогах, тратим на комиссию брокера (существенно ниже сэкономленного налога).

Ок, можем начать с этого примера. Тут есть два момента.

1. Да, вы в минусе на 200 рублей и дивов нет. Но если бы вы купили точно такой же фонд, выплачивающий дивиденды, вы были бы в ещё большем минусе. На величину, близкую к полученным дивидендам. Точные цифры тут зависят от того, когда сильнее падала цена — до начисления дивидендов, или после. Если после, то фонд, выплачивающий дивиденды выигрывает.

2. Этой разницы между двумя фондами можно было бы избежать, если продать часть фонда, реинвестирующего дивиденды, в дату начисления дивидендов (то есть выплатить эти дивиденды самому себе). В этом случае результат был бы примерно такой же, плюс экономия на налогах, минус комиссия брокера за продажу.

Теперь давайте рассмотрим более типичный пример. Рынки как правило растут, иначе бы в них никто не инвестировал. Так что вы купили ETF за 3000, а через год цена выросла на 200 рублей. Если ваш фонд выплачивает дивиденды, вы мало того, что платите с них более высокие налоги, так ещё и лишаете себя части будущего роста — ведь рынок скорее всего будет и дальше расти, как он это делает чаще всего. Если же вы хотите по максимуму поучаствовать в будущем росте, вы можете самостоятельно реинвестировать дивиденды. Но даже в этом случае вы теряете часть роста, потому, что уже заплатили налоги на эти дивиденды, не говоря уже о комиссии брокера за реинвестирование. А с фондом, реинвестирующим дивиденды, у вас есть возможность десятилетиями ничего не платить нашей налоговой. Всё это время ваши деньги будут работать на вас.

Много яиц, много корзин. Как работают биржевые фонды

Что это такое и какие ETF есть на Московской бирже

В статье «Дать денег Минфину» я рассказал, как инвестировать в государственные облигации.

Помимо гособлигаций на бирже есть много других инструментов, часто более интересных. Однако следить за каждым и покупать каждую ценную бумагу сложно и дорого. Сегодня поговорим о том, как снизить риск и пользоваться множеством инструментов одновременно.

Не держите яйца в одной корзине

Финансисты часто говорят про диверсификацию. В обычной жизни то же самое называют «не класть все яйца в одну корзину».

Допустим, вы вложили деньги в пять компаний. Это безопасно? Нет: при разорении одной из пяти компаний вы потеряете 20% капитала. Ценные бумаги — это не застрахованные вклады: если компания разоряется, вы теряете все вложенные деньги, а не только недополученный доход.

Решение на поверхности: раскладывать деньги по разным местам. На фондовом рынке это значит вкладывать в акции и облигации, в разные компании и желательно на разных рынках и в разных странах. Чем шире рассредоточены ваши деньги, тем меньше риска.

Но чем больше бумаг, тем больше работы они требуют. Вам нужно будет постоянно искать на рынке интересные компании, в которые стоит вложить. А еще следить за всеми бумагами, которые вы уже купили: держать их или продавать. Также растет требование к капиталу: вы вряд ли сможете купить много разных акций по одной. Их будут продавать десятками и сотнями, каждая может стоить по несколько тысяч рублей. В итоге минимальный порог входа на несколько рынков сразу потребует капитала в несколько миллионов.

ETF вместо отдельных бумаг

ETF — это набор ценных бумаг. Покупая акцию фонда, вы как бы становитесь владельцем небольшой части этого набора.

Представим, что есть некий фонд, в котором лежат два типа акций: половину занимают акции «Газпрома», вторую половину — акции Сбербанка. Покупая одну акцию такого фонда, вы как бы в равных пропорциях покупаете акции «Газпрома» и Сбербанка.

Более реальная ситуация: в фонде в некоторых пропорциях есть акции 50 компаний. Покупая одну акцию фонда, вы как бы покупаете акции всех 50 компаний в тех же пропорциях.

Инвестиции — это несложно

Индексные ETF

На финансовом рынке существует понятие индекса. Индекс — это умозрительный портфель каких-то ценных бумаг, которые биржа или какая-нибудь компания считает эталонным. Например, я могу составить «Индекс Куроптева» и перечислить в нем 100 компаний, чьи ценные бумаги буду считать важными. Или 50 компаний с зеленым логотипом. Или 42 компании, названия которых рифмуются с моим именем. Критерий может быть любой. И это будет моим индексом.

Значение индекса — это виртуальное число, которое нужно для оценки изменения цен акций внутри индекса. Оно высчитывается сложным образом, но само по себе не так важно. Важно, как значение индекса меняется со временем.

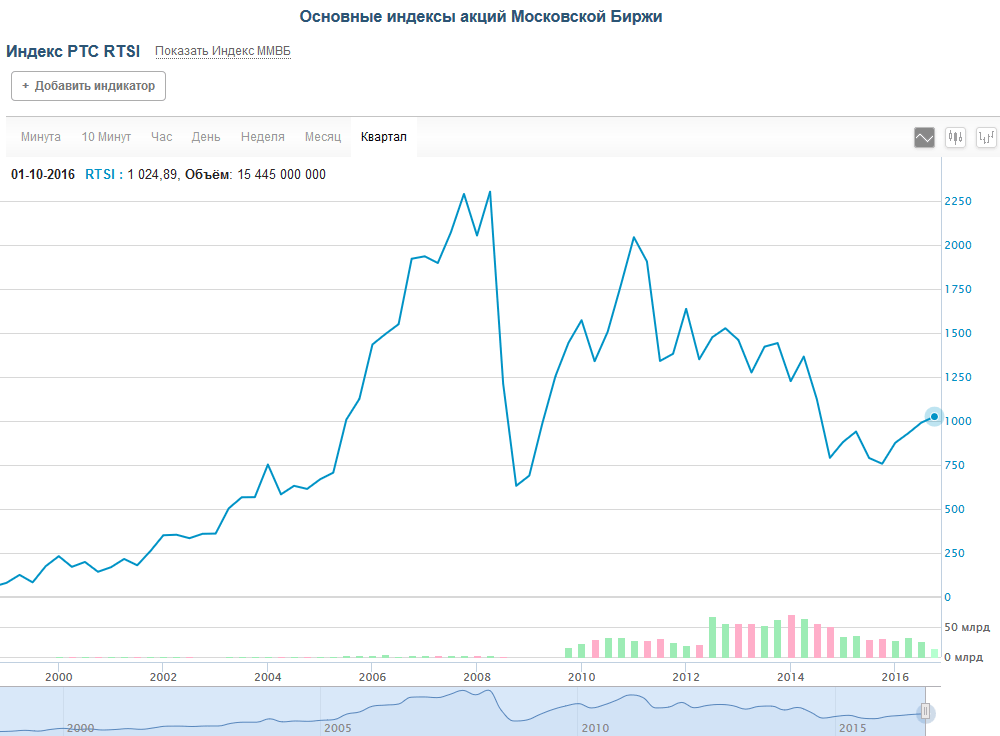

Пример из жизни. Есть индекс РТС : в него входят акции 50 наиболее крупных и ликвидных российских компаний. Индекс РТС отражает усредненное состояние всего российского рынка. Если значение индекса РТС снижается, значит, на российские акции в целом нет спроса и они дешевеют. Если растет, значит, акции интересны инвесторам.

Абсолютное значение индекса обычно не имеет значения, важно лишь его изменение во времени. На начало 2016 года значение РТС составляло 749,28, и это значит, что за прошедший год российский рынок акций вырос на 40%.

Индекс — это информационный продукт, его нельзя купить на бирже. Представьте, что индекс — это рецепт супа: в нем написано, что нужно купить, чтобы получилось вкусно. Так же и в индексе: он говорит, какие бумаги нужно купить, чтобы получился какой-то правильный портфель. Но если вы хотите пообедать, то вам нужен не рецепт, а сам суп.

Вы можете взять индекс и купить все акции из него самостоятельно. Это очень сложно и дорого, но чисто теоретически возможно. Представьте, что вам нужно приготовить суп из 500 ингредиентов, каждый из которых продают только на оптовой базе и только от 10 килограммов. То же самое здесь: в индекс S&P 500 входят 500 компаний, акции которых могут стоить от нескольких сотен до нескольких тысяч рублей, еще и не каждую можно будет купить в единичном экземпляре.

Другой вариант — сходить в кафе и заказать суп там. Шеф-повар уже купил все нужные ингредиенты и сварил огромный котел с супом. Вам нальют одну тарелку из этого общего котла. То же самое в индексном фонде: специальная управляющая компания уже купила все нужные ценные бумаги индекса и «сварила» из них готовый фонд. Вам продают долю в этом фонде — такого размера, какого захотите.

Цена акции индексного фонда будет повторять динамику индекса — так же, как цена супа будет повторять динамику цен на отдельные продукты. Если индекс вырос на 10%, то и цена акции фонда должна вырасти на 10%.

В чем сила ETF

Помимо диверсификации инвестиции через фонд снимают с инвестора часть рутинных задач — например реинвестирование.

В статье про корпоративные облигации на Московской бирже я говорил, что рассчитываемая биржей доходность облигации подразумевает реинвестирование купонов. То есть при каждой выплате купонов нужно заново покупать на них облигации.

Инвестиции через фонд снимают с инвестора часть рутинных задач

Каждая покупка — это дополнительное действие для инвестора. Теперь представьте, что в фонде 50 ценных бумаг, у каждой свои даты купонных выплат, за каждой нужно следить. Облигационный ETF делает все сам.

Например, цена одной акции фонда еврооблигаций может составлять около 6000 рублей, а самостоятельное формирование такого же набора еврооблигаций — сотни миллионов рублей. Некоторые ETF предоставляют возможности, которые недоступны инвестору с капиталом в несколько сотен тысяч рублей.

Благодаря фондам вы также можете инвестировать в портфели акций и облигаций разных стран, проводя расчеты в рублях. Через фонды становятся доступны инструменты денежного рынка и товары.

Конечно, всё это счастье достается не бесплатно. Существует комиссия за управление фондом — это могут быть цифры в районе 0,5–1% в год и в эту сумму не входит комиссия биржи, брокера или депозитария. Плата за управление уменьшает стоимость акций фонда, отдельно ее платить не надо.

Откуда берется цена акции ETF

Цена одной акции фонда — это результат деления стоимости всего, что есть в фонде, на количество выпущенных акций.

Если в фонде будет одна акция «Газпрома» и одна Сбербанка, по 150 рублей каждая, то стоимость активов фонда — 300 рублей. Обычно применяется термин СЧА — стоимость чистых активов.

Если сам фонд выпустил 100 акций, то стоимость активов, приходящихся на одну акцию, составляет 300 ÷ 100 = 3 рубля. Это расчетная цена акции, или СЧА на акцию. Зная расчетную цену, мы знаем справедливую цену акции.

Рыночная цена акции фонда на бирже может отличаться от расчетной из-за баланса спроса и предложения. Теоретически она может быть любой, хоть 1% от расчетной цены, хоть 1000%. Но дело в том, что при больших отклонениях от цены эти акции не будут покупать или продавать. Чтобы этого не было, кто-то из участников торгов будет выступать на бирже в качестве маркетмейкера.

Маркетмейкер — это такой участник торгов, которому самому акции не нужны, но он всегда готов купить, если вы хотите продать, и продаст, если вы хотите купить. Его задача — делать так, чтобы цены на акции фонда держались в районе расчетной цены и никто не паниковал. Обычно маркетмейкингом занимаются брокерские компании, но бывают и специализированные организации.

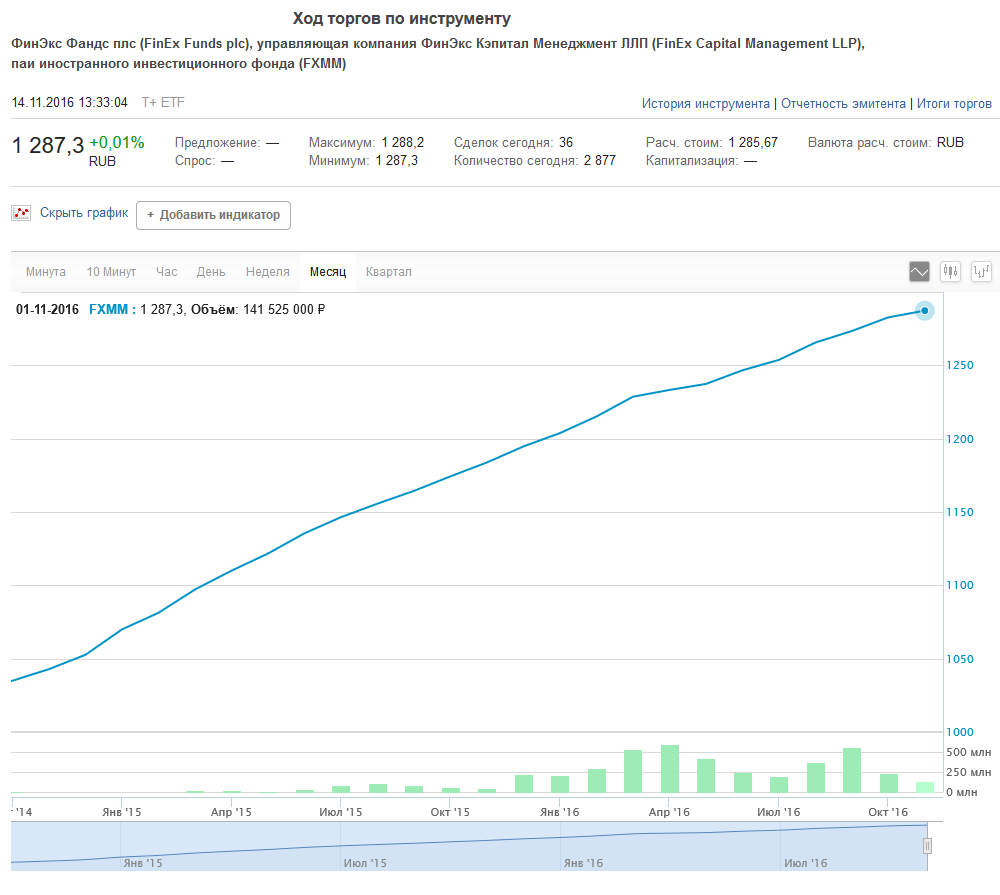

На иллюстрации маркетмейкер дает лучшую цену продажи. А его заявка на покупку всего на 20 копеек хуже лучшей цены:

Маркетмейкер — это как перекупщик на авторынке. Если он видит, что кто-то продает бумагу сильно дешево, он ее покупает и перепродает по нормальной рыночной цене. Если же вы хотите купить, то маркетмейкер даст вам нормальную цену.

ETF на Московской бирже

Фонды устроены таким образом, что за покупку, продажу и хранение имущества, а также за аудит фондов отвечают разные организации — администратор фонда, попечитель фонда и аудитор фонда. Попечителем и администратором фондов «Финэкс» является «Бэнк-оф-нью-йорк-меллон», аудитором — «Прайс-ватерхаус-куперс». Это крупные и известные финансовые институты. Такое сложное хозяйство нужно, чтобы фонды работали честно.

Фонды «Финэкс» можно разделить на несколько групп: фонды денежного рынка, облигаций, акций и товарные фонды. Про некоторые из фондов я расскажу подробнее.

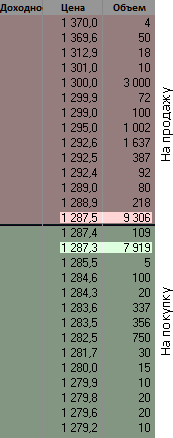

Фонд денежного рынка FXMM : откладывать свободные деньги

FXMM — это фонд денежного рынка. Его поведение проще всего описать как рублевый депозит сроком на одну ночь, у которого проценты начисляются каждый день.

Это единственный инструмент на Московской бирже, позволяющий частному инвестору с небольшим капиталом получить доход на деньги, не занятые в акциях или облигациях. Входной билет на настоящий денежный рынок начинается примерно от 10 000 000 рублей, а одна акция FXMM стоит около 1000 рублей.

FXMM — это самый предсказуемый фонд. Цена акции просто растет на одну-две копейки каждый день:

Цена одной акции FXMM в рублях, Московская биржа

Для торговли на Московской бирже

Доходность FXMM находится на уровне короткого рублевого депозита в банке. За 2015 год она составила 8,25%. Не забывайте, что, в отличие от депозитов, никаких страховок ваших сбережений тут нет.

Фонды облигаций FXRU и FXRB : инвестировать в еврооблигации

Фонды FXRU и FXRB — это фонды валютных еврооблигаций российских компаний, таких как «Газпром», Сбербанк, ВЭБ и другие.

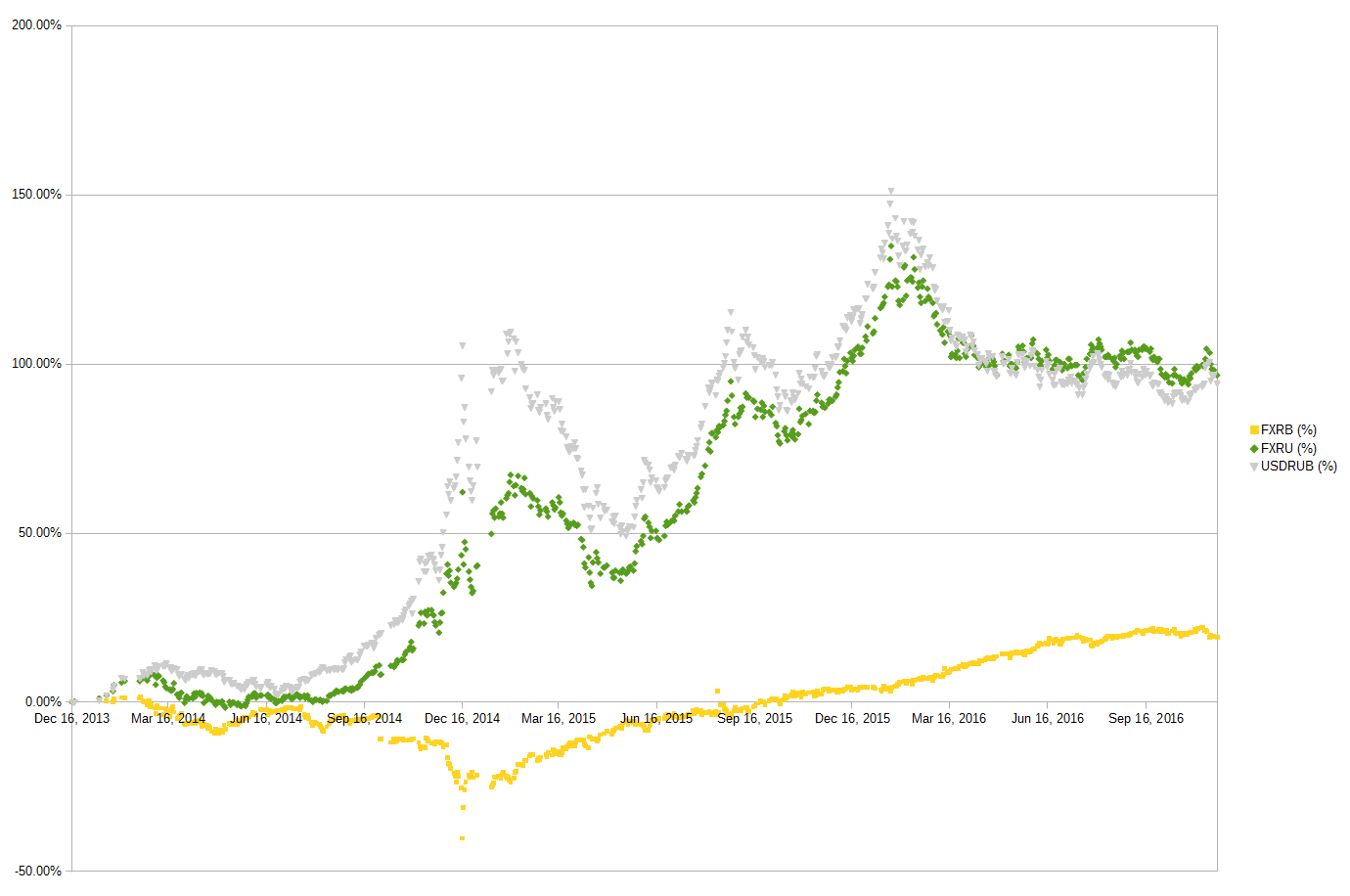

Оба фонда содержат один и тот же набор ценных бумаг из индекса «Барклайс» и сочетают в себе высокую валютную доходность российских еврооблигаций и их высокий по мировым стандартам риск.

Рублевая цена акций FXRU сильно зависит от курса доллара. При росте доллара акции FXRU растут в цене, а при снижении — падают.

FXRB — это тот же портфель еврооблигаций, но с защитой от изменения курса рубля к доллару и более высокой рублевой доходностью. Изменение курса не влияет на рублевую цену акции.

На графике видно, что цена акций FXRU близко повторяет курс доллара. FXRB на курс не реагирует, а его падение в декабре 2014 связано с падением цены портфеля облигаций.

Изменение рублевой цены акций FXRU и FXRB в процентах, изменение курса доллара в процентах

Текущая доходность портфеля облигаций FXRU к погашению составляет около 3,5% годовых в валюте. Однако стоит учитывать, что НДФЛ при продаже вы заплатите с рублевой разницы между покупкой и продажей.

Фонды акций FXIT и FXUS : инвестировать в американские акции

С помощью акций фондов «Финэкс» вы можете инвестировать в акции Германии, Японии, Соединенного Королевства, Австралии, Китая, США и России.

Еще один фонд на американском рынке — FXUS — состоит из более широкого набора акций. В FXUS входят акции таких известных компаний, как «Эксон-мобил», «Джонсон и Джонсон», «Кока-кола», «Дисней».

Расчеты при покупке и продаже FXIT и FXUS идут в рублях. Для понимания можно представить, что при покупке вы отдаете рубли, на них покупается валюта и на эту валюту — американские акции. При продаже процесс идет в обратную сторону: акции как бы продаются за валюту, она конвертируется в рубли, рубли возвращают вам. Налогом облагается рублевая разница между покупкой и продажей.

Фонды FXIT и FXUS интересны тем, что позволяют даже с небольшим капиталом легко инвестировать в американский рынок — один из основных мировых рынков акций, доходность которого гораздо выше российского.

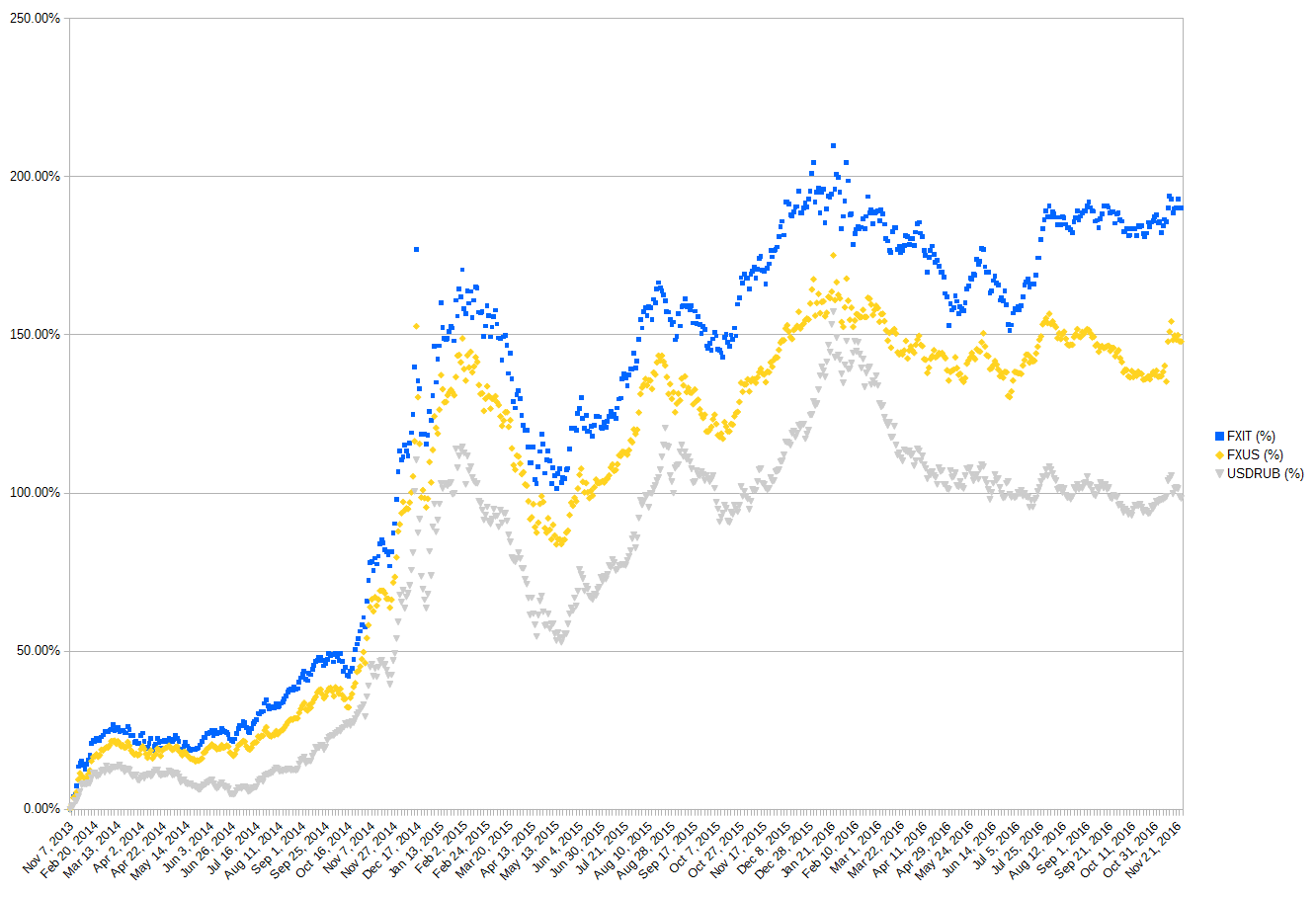

Изменение рублевой цены акций FXIT и FXUS в процентах, изменение курса доллара в процентах