зачем фрс нужна инфляция

Растущая инфляция заставит ФРС ужесточить политику, что приведет к падению фондового рынка на 80%.

Ветеран рынка, со стажем 48 лет, предупреждает о надвигающемся 80-процентном обвале акций, поскольку растущая инфляция заставит ФРС ужесточить политику намного раньше, чем ожидают инвесторы.

Дэвид Хантер — главный макроэкономический стратег в Contrarian Macro Advisors, который работает на рынках 48 лет, считает, что грядет 80 процентный обвал фондового рынка. Он предупредил, что рост инфляции заставит ФРС ужесточить политику раньше, чем ожидают инвесторы. Падение будет самым большим с 1929 года. Это высказывание Хантера было опубликовано месяц назад.

Соотношение долга к ВВП приближается к рекордно высокому уровню.

Деньги, которые инвесторы занимают для размещения на фондовом рынке, также исторически высоки.

ФРС не сможет игнорировать эти уровни инфляции, и будет вынужден проявить жесткую позицию в отношении политики, так как инфляция достигла своих максимумов за последние 30 лет. Шестой месяц подряд показатели инфляции выше ожиданий экономистов. Индекс потребительских цен, основной показатель инфляции, вырос на 5,4% в годовом исчислении. Октябрьские данные по инфляции, которые вышли 10 ноября, также оказались выше прогнозов аналитиков — уровень инфляции составил 6,2% при прогнозе в 5,9%. С большой вероятностью можно сказать, что ФРС в своём заседании, которое пройдет в начале декабря, будет повышать ключевую ставку. Кстати, план заседаний ФРС и другие интересные новости по инвестициям, вы найдете на моем телеграмм канале, который называется Инвестициям с Дмитрием Хрусталёвым, также я там оперативно публикую все свои сделки и мой инвестиционный портфель.

Так вот, если ставка ФРС будет повышена — это повлечет за собой несколько факторов: первый — это корректировка фондового рынка, а второй — это укрепление доллара ко всем мировым валютам, естественно это будет непосредственно влиять на рубль. Я думаю при развитии и такого сценария мы увидим доллар выше 75, а насколько выше — об этом я записал отдельное видео, кому интересно, смотрите https://www.youtube.com/watch?v=JlIskFJUyz4&t=2s

Но если ФРС не повысит ставку, исход развития событий может быть намного хуже чем просто коррекция рынка. Скорее всего мы столкнемся со стагфляцией, которая намного хуже рецессии. Напомню, что стагфляция — это когда во время рецессии происходит быстрое повышение цен, то есть инфляция.

График отношения инфляции к фондовому рынку

Что касаясь последнего заседания Джером Пауэлла, он сказал, что инфляция будет находится на высоких значениях недолго, но как мы видим этот не так. Он только был прав в том, что многие проблемы в экономике были связаны с пандемией, энергетическим кризисом, проблемами с запасами и проблемами с цепочками поставок.

Хантер не вдается в подробности, как именно такое ужесточение будет выглядеть для ФРС, будь то повышение ставок или более серьезное уменьшение покупок активов, чем на 15 миллиардов долларов в месяц, которые, по словам Пауэлла, будут снижаться, начиная с конца ноября. В настоящее время ФРС покупает активы на 120 миллиардов долларов в месяц.

Хантер считает, что последствия ужесточения мер, которые, по его мнению предпримет ФРС после того как увидят, что инфляция не уменьшается и не находится на одном уровне, а увеличивается, то эти меры приведут к падению акций примерно на 80% в ближайшие три-шесть месяцев, что станет самым большим падением с 1929 года.

В то же время Хантер настроен оптимистично. Недавно он пересмотрел свою краткосрочную целевую цену S&P 500 до 5300 с 5000 и сказал, что, возможно, она может достичь 6000 из-за чрезмерно бычьего отношения инвесторов. Но когда инфляция достигнет неожиданного уровня, все это рухнет, сказал он.

«Я думаю, что мы здесь здорово прокатимся», — сказал Хантер. «Пристегните ремни безопасности, потому что, я полагаю, в ближайшие 3-6 месяцев войдут в историю».

Вот какая интересная ситуация получается, если у вас есть хоть какой-то капитал и вы желаете его сохранить или приумножить, то хранить в ЛЮБОЙ валюте не имеет смысла, так как инфляции сейчас подвержены многие валюты стран. Чтобы сохранить ваши средства от инфляции, необходимо инвестировать их в акции. Но вот какая дилемма — сейчас рынок перегрет и вероятность этого снижения растёт. Даже если не ориентироваться на высказывания Хантера, а посмотреть на макроэкономические показатели, то увидим, что мы очень быстро прошли стадии «Рецессии» и «Подъёма», а сейчас находимся на «Пике» экономического цикла. После стадии «Пик», которая длится в среднем 2 — 3 года, следует фаза «Рецессия». Напомню, что эти стадии, в среднем, имеют длительность около 6 лет. Но мы прошли эти этапы экономических циклов за год ( как мы знаем, рецессия была в 2020г.) за счёт больших денежных стимулирований, которые не только быстро вывели экономику из рецессии, но и быстро разогнали её к пику. Кстати для стадии «Пик» как раз характерно повышение инфляции, но здесь я хочу сказать, что инфляция сейчас добралась до сильно больших уровней. И при таких значениях она никому не выгодна. Поэтому ужесточение денежно кредитной политики стран — это необходимая мера для нормализации инфляции. А для стадии рецессии характерно повышение ставок. Вот к этому всё и идёт.

Что касаясь Хантера его взгляды может и подходят под текущее положение дел. Но вот 80% падение вряд ли будет. Даже самые медвежьи аналитики среди крупнейших банков Уолл-стрит рассматривают откат примерно на 20% как наихудший сценарий.

А вот его ближайшая цель в размере 5300 для S&P 500 значительно превышает самую высокую цель на конец года на Уолл-стрит в 4825, принадлежащую Крису Харви из Wells Fargo.

Тем не менее, на Уолл-стрит существует некоторый уровень скептицизма по поводу того, насколько могут вырасти акции. Индекс S&P 500 вырос на 103% за последние полтора года. Оценки, в зависимости от того, какой показатель используется, находятся на рекордно высоком уровне или близки к нему. Ниже приведены текущее соотношение цены к прибыли и отношение общей рыночной капитализации к ВВП, известное как показатель Уоррена Баффета.

Средний целевой показатель цен S&P 500 на конец года среди аналитиков Уолл-стрит составляет около 4600, что ниже текущих уровней 4700. В долгосрочной перспективе некоторые аналитики предупреждают о слабой доходности. Савита Субраманьян из Bank of America, например, недавно заявила, что банк ожидает 0% прибыли доходности акций в течение следующего десятилетия, за исключением дивидендов.

Никто не знает наверняка, что ждет акции впереди. Именно поэтому я и буду продолжать регулярные ежемесячные покупки активов, хоть и понимаю, что рынок ждёт падение, но вот когда — неизвестно. У меня есть определённая подушка безопасности для инвестиций и теперь я думаю стоит ли её сейчас инвестировать и копить новую, или лучше держать кэш, но тогда их сожрет инфляция. А что думаете вы по этому поводу? Пишите в комментариях!

Когда ФРС остановит печатный станок?

Мнения экспертов

В апреле индекс потребительских цен в США вырос на 4,2%. Это максимальный рост за последние 12 лет. С марта прошлого года ФРС США проводит мягкую денежно-кредитную политику: удерживает процентные ставки на минимальном уровне и увеличивает денежную массу, скупая долгосрочные облигации. Такие действия регулятора стимулируют рост фондового рынка, но повышенная ликвидность в какой-то момент может привести к разгону инфляции и скорой отмене стимулирующих мер.

Портал CNBC опросил 30 рыночных стратегов из США и Азии и узнал их мнение насчет инфляции — одного из ключевых показателей, которые отслеживает ФРС. Эксперты предположили, когда регулятор объявит об ужесточении монетарной политики, и оценили возможную реакцию рынков.

21 респондент из 30 заявил, что инфляция в США носит временный характер, а высокие темпы роста можно объяснить эффектом низкой базы. Нефть марки Brent за год подорожала в два раза, так как во втором квартале 2020 года спрос и цены на сырье резко упали.

Как победить выгорание

Еще одна временная причина — возросшая себестоимость производства. Из-за карантина и разных ограничений производители увеличили свои затраты, а потом заложили это в стоимость товаров. Старение экономически активного населения, автоматизация производства, которая сдерживает рост заработных плат, и высокий уровень задолженности потребителей замедлят темпы роста инфляции в будущем, по мнению экспертов.

Остальные девять респондентов считают, что инфляция и дальше будет расти. «Если экономика восстанавливается, а ФРС ожидает снижения уровня безработицы до 4,5% к концу 2021 года, то зачем продолжать кризисную монетарную политику? Почему ФРС все еще покупает активы на 120 миллиардов долларов в месяц?» — сказал один из экспертов.

15 респондентов из 30 предполагают, что ФРС объявит о сворачивании стимулирующей программы в ближайшее время: на симпозиуме в Джексон-Хоуле в августе или на заседании в сентябре. Ужесточение политики ФРС может привести к коррекции на фондовом рынке.

В вопросе о сроках повышения процентных ставок мнения экспертов разошлись. Десять из них ждут повышения во второй половине 2023 года, шесть — в первой половине 2023 года, девять — во второй половине 2022 года, а трое — в первой половине 2022 года.

На Уолл-стрит паника из-за инфляции. Как инвестору защитить свой портфель

Довольно продолжительный период низкой инфляции, который наблюдался в прошлом году во многих странах мира, в 2021-м сменился резким ростом цен. К середине 2021-го годовая инфляция в США достигла 13-летнего максимума в 5,4%, в еврозоне к сентябрю она поднялась до 3,4% против отрицательных 0,3% декабре, а в России с 19 по 25 октября разогналась до 7,97%.

Одна из причин сильного роста инфляции в мире — триллионные вливания мировых центробанков в экономику, отметили экономисты, опрошенные газетой The Wall Street Journal. По их словам, свою лепту в рост цен также внесли сбережения, которые население накопило во время локдаунов, и вакцинация, которая позволила людям выходить из дома и тратить деньги. Все это вызвало всплеск потребительского спроса, позволяя многим предприятиям значительно поднять цены.

Еще одной причиной роста цен стали серьезные нарушения в глобальных производственных и логистических цепочках после пандемии, рассказала руководитель отдела макроэкономического анализа финансовой группы «Финам» Ольга Беленькая. Это привело к тому, что предложение стало сильно отставать от спроса.

Эффект «узких мест» (нехватка материалов, комплектующих, работников, увеличение задержек и стоимости транспортировки) усилился избыточным стимулированием спроса в 2020–2021 годах в развитых экономиках и ускоренной политикой перехода на чистую энергетику в Европе и Китае, что стало одной из причин острого дефицита энергоресурсов и вызвало резкий рост цен.

Уолл-стрит предупреждает — инфляция с нами надолго

Споры о том, надолго ли пришла высокая инфляция, на Уолл-стрит идут уже не первый месяц.

Некоторые из представителей финансового мира считают, что рост цен будет временным. По мнению основательницы Ark Invest Кэти Вуд, нормализации цен будут способствовать высокие технологии — развитие в области искусственного интеллекта, новых накопителей энергии, робототехники, блокчейна и геномного секвенирования. Об этом она заявила в Twitter в ответ на твит Илона Маска о том, что инфляция в ближайшее время будет высокой.

Inflation has flared in response to COVID-related supply chain bottlenecks and oil supply constraints but, IMHO, the powerful and converging deflationary forces associated with AI, energy storage (EVs!), robotics, genomic sequencing, and blockchain technology will bend the curve. https://t.co/DxGLRWe2P6

Сооснователь Twitter и финтеха Square Джек Дорси на прошлых выходных заявил, что ожидает ухудшения ситуации — по его мнению, миру грозит гиперинфляция. «Гиперинфляция изменит все. Это уже происходит», — написал он в своем Twitter, а в комментариях добавил: «Это скоро произойдет в США, а значит, и во всем мире».

Hyperinflation is going to change everything. It’s happening.

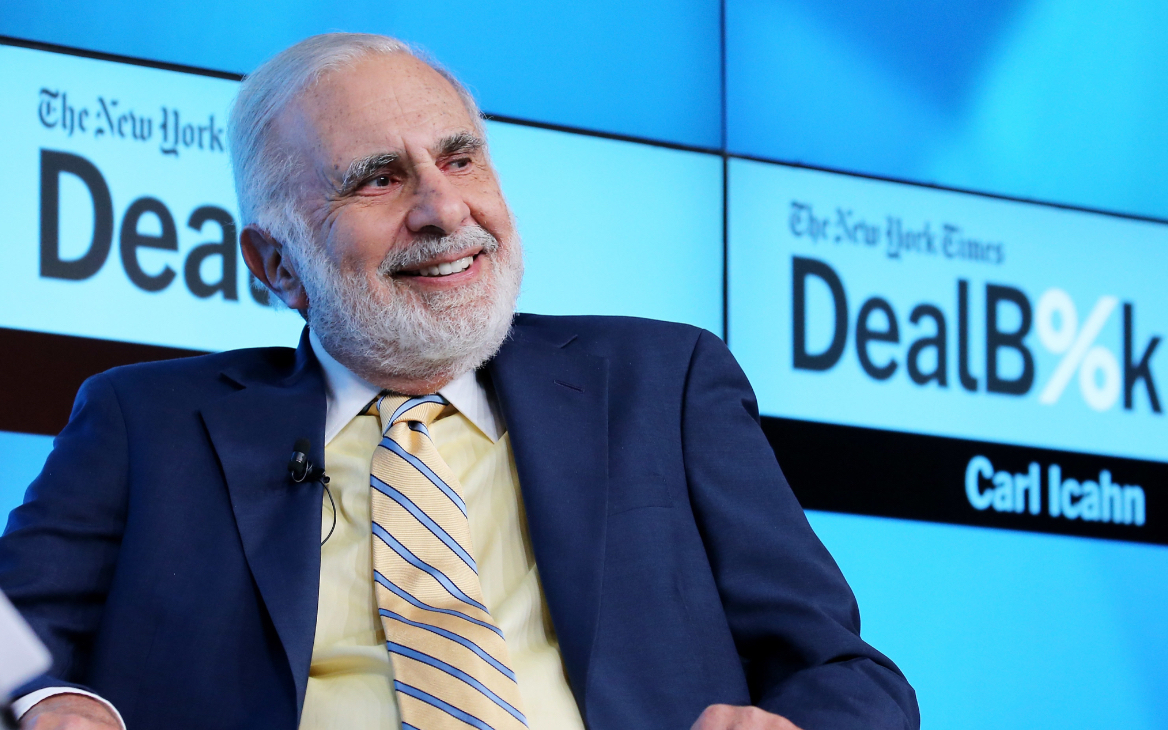

Наконец, знаменитый инвестор-активист Карл Айкан на прошлой неделе предупредил, что в один прекрасный день рынки заплатят цену за политику, которую сейчас проводят Федеральная резервная система и Конгресс США. Выступая на CNBC, он сказал, что из-за чрезмерной денежной массы и растущей инфляции рынки США могут столкнуться с серьезными проблемами.

Рынок ждет тейперинга

В минувшую пятницу глава ФРС Джером Пауэлл заявил, что из-за сбоев в цепочках поставок инфляция может вырасти еще. «Я считаю, что время для сворачивания (tapering) [программы скупки активов] пришло», — сказал он.

Рынок ждет, что ФРС официально объявит о начале постепенного сокращения программы выкупа активов после заседания 2–3 ноября.

Стратегия Buy the Dip перестает работать

На трудности в экономике начал реагировать и рынок. Эксперты обращают внимание, что поведение и стратегии инвесторов стали заметно меняться в последнее время. На это, в частности указывает то, что намного реже стала срабатывать стратегия «Покупай на спадах» (Buy the Dip).

Директор аналитического департамента инвесткомпании «Фридом Финанс» Вадим Меркулов уверен, что разгон инфляции — основная причина, из-за которой наблюдается охлаждение к стратегии Buy the Dip.

«Инфляционные издержки уже сейчас отражаются на прибыли компаний. Многие компании начали снижать свои прогнозы по прибыли. По нашему мнению, при продолжении текущих тенденций стратегия Buy the Dip становится рискованной. Риск роста процентных ставок остается высоким, в этой связи наиболее уязвимы компании технологического сектора, так как многие из них не генерируют прибыли», — говорит эксперт.

Глава отдела смешанных активов британской Janus Henderson Investors Пол О’Коннор предупредил, что следующий год может стать настоящим испытанием для рынка рисковых активов. «Рост цен на товары, который мы видели в этом году, — это всего лишь генеральная репетиция большой истории в следующем году», когда бум в секторе услуг приведет к росту затрат на рабочую силу, заявил он Bloomberg.

Риск состоит в том, что в какой-то момент инфляционное давление станет настолько сильным, что вынудит центральные банки решительнее ужесточать политику, что более проблематично для рисковых активов, сказал О’Коннор.

Григорий Жирнов, инвестиционный стратег «ВТБ Мои Инвестиции»: «В этих условиях [высокая инфляция и резкое замедление роста экономики] инвестору нужно иметь диверсифицированный портфель и быть готовым к волатильности в ближайшие месяцы.

В случае более агрессивного ужесточения монетарной политики в США ставки по казначейским облигациям США (US Treasures) могут продолжить рост, что окажет давление на акции роста (технологические компании, биотехнологии и прочее). В то же время сырьевые товары (металлы, нефть, золото) могут пользоваться повышенным спросом при дальнейшем ускорении инфляции».

Станислав Клещев, инвестиционный стратег «ВТБ Мои Инвестиции»: «Полагаем, что после снижения в последние месяцы вновь становится интересно золото и акции золотодобывающих компаний. Привлекательны фонды денежного рынка, а также еврооблигации ресурсных компаний-экспортеров из развивающихся стран с сильными кредитными профилями.

Антон Скловец, аналитик «Фридом Финанс»: «Если мы говорим об инфляции в России, то инструменты, которые могут помочь, это:

ФРС не будет повышать ставки до 2023-его. Но есть риск более скорого шага

Бангалор («Рейтер») — Федеральная резервная система подождет до 2023 года, прежде чем повышать процентные ставки, согласно прогнозу большинства экономистов, опрошенных «Рейтер», которые считают основным риском для экономики США стабильно высокий уровень инфляции в течение предстоящего года.

Несмотря на то, что половина членов Федерального комитета по открытым рынкам в сентябре прогнозировала, что ФРС повысит ключевую ставку в следующем году, большинство опрошенных экономистов более осторожны.

Опрос проводился с 12 по 18 октября.

«Мы по-прежнему ожидаем, что ФРС будет терпелива. Мы по-прежнему не прогнозируем повышения ставки по федеральным фондам до конца 2023 года, но точные сроки будут сильно зависеть от того, как будет меняться прогноз по мере поступления новых данных», — сказал Джим О’Салливан из TD Securities.

Сорок из 67 экономистов считают, что ставка по федеральным фондам вырастет с нынешнего уровня 0-0,25% в 2023 году или позже, причем большинство ожидают, что это произойдет в первом квартале 2023 года. Остальные 27 экономистов ожидают повышения ставок к концу следующего года.

По мнению 29 из 37 экономистов, ответивших на дополнительный вопрос, риск заключается в том, что ФРС может повысить процентные ставки раньше, чем они ждут.

«К сожалению, мы сомневаемся, что проблемы с цепочками поставок и нехваткой рабочей силы будут быстро решены, поэтому инфляция будет оставаться высокой до конца 2022 года. Учитывая эту ситуацию, мы ожидаем повышения процентных ставок в сентябре и декабре следующего года», — сказал Джеймс Найтли из ING.

Двадцать два из 40 экономистов, которые ответили на другой дополнительный вопрос, считают большей угрозой для экономики США устойчиво высокую инфляцию в предстоящем году, 30% из них — более значительное, чем ожидалось, замедление роста.

Согласно консенсус-прогнозу для базового ценового индекса, отражающего личное потребление в США без учета энергоносителей и продуктов питания, — предпочтительному показателю инфляции ФРС — инфляция будет выше целевого показателя до конца следующего года, хотя замедлится во второй половине 2022 года вместе с экономическим ростом.

После расширения экономики на 6,7% во втором квартале в годовом исчислении рост в США, как ожидается, замедлился до 3,8% в третьем квартале. В текущем квартале рост ВВП составит 5,0%, согласно прогнозам. Это сопоставимо с сентябрьским прогнозом, предусматривавшим рост на 4,4% и 5,1% за третий и четвертый кварталы соответственно.

В среднем ожидается, что экономика вырастет на 4,0% в следующем году, на 2,5% в 2023 году и на 2,2% в 2024 году. Предыдущие прогнозы предполагали рост на 4,2% в 2022 году и на 2,3% в 2023 году. Респондентов в сентябрьском опросе не спрашивали о прогнозах на 2024 год.

Уровень безработицы, как ожидается, будет колебаться в пределах 3,6-4,7% по крайней мере до второй половины 2023 года, и лишь несколько экономистов прогнозируют, что безработица снизится до уровня, предшествовавшего пандемии.

(Шрути Саркар при участии Мумаля Ратхора, Арша Могре и Сарупьи Гангулы. Перевел Калеб Дэвис. Редактор Марина Боброва)

За чем следит ФРС? Инфляционные показатели в США

Основной задачей ФРС является сглаживание экономических циклов. В идеале, речь должна идти об устойчивом росте экономики США.

Для этого регулятор контролирует инфляцию и безработицу посредством инструментов монетарной политики.

Именно поэтому инвестору столь важно следить за инфляционными показателями в США. Если инфляция в Штатах нарастает, то у Федрезерва появляется повод для активизации монетарного ужесточения.

Это уже фактор в пользу укрепления доллара, роста доходностей Treasuries и просадки рынка акций, как американского, так и прочих за счет глобализации и эффекта межрыночных взаимосвязей. И, наоборот, при смягчении кредитно-денежной политики.

Что такое инфляция, ее виды

Прежде всего, речь идет о динамике цен, которая может измеряться относительно предыдущего месяца (м/м) или относительно аналогичного периода прошлого года (г/г).

Под инфляцией принято понимать устойчивый рост цен. Более логично рассматривать изменения год-к-году. Инфляция в нормальном смысле предполагает умеренный прирост цен: 2-4% для США и даже 4-6% годовых (в случае России), но не 50% или вроде того.

Различают инфляцию спроса (чем более необходим товар, тем выше его цена) и издержек (за счет роста зарплат и цен на сырье). Первая разновидность носит более здоровый и предсказуемый характер, если не рассматривать периоды «тюльпаноманий», «дефицита туалетной бумаги» и прочих пузырей.

Также инфляция может носить монетарный характер из-за перенасыщения экономики деньгами. По факту сверхмягкая политика ФРС долго сопровождалась крайне низкой инфляцией во многих регионах мира отчасти из-за структурных сдвигов, включая развитие интернет-торговли.

Гиперинфляция — это прирост цен в экономике на 50% и выше за один месяц. Такое наблюдалось в Германии 1923 года (+2500%). Более свежий пример — Зимбабве.

Дефляция — это, напротив, когда цены устойчиво падают. Чтобы поставить диагноз «дефляция», динамика цен должна быть отрицательной год-к-году пару месяцев подряд и более.

Дезинфляция — замедление динамики инфляционных показателей. В примеру, +2% годовых, затем +1,9%, затем +1,8%. В итоге возможно появление дефляционных тенденций.

Стагфляция — редкое явление. Это когда инфляция растет, безработица высока, а экономика коллапсирует (или стагнирует). Подобное наблюдалось в 1970-х гг. в результате нефтяного шока, то есть взлета цен на черное золото. Напомню, что в нормальных условиях высокая инфляция сопровождается перегревом экономики и низкой безработицей.

Чего стоит опасаться

В принципе, умеренная инфляция при устойчивом экономическом росте — это вполне себе позитивное явление. В этом плане предпочтительна инфляция спроса. Хотя прирост заработных плат (компоненты издержек) увеличивает покупательную способность населения.

ФРС таргетирует инфляцию на уровне 2% годовых. Намного ниже — будем иметь вялый рост экономики из-за стремления граждан сберегать деньги «под подушкой» в ожидании дальнейшего ослабления ценового давления.

Другой вариант — вливание денежных средств в фондовый рынок из-за отсутствия альтернативных возможностей в реальном секторе. Это мы наблюдали около 9 лет после завершения финансового кризиса 2008 года.

Особенно в этом плане опасна дефляция, ибо при таком раскладе сбережения не трансформируются в инвестиции, сокращается кредитование из-за снижения стоимости залога. В итоге раскручивается дефляционная спираль, а экономика стагнирует. Тут уже повод и для просадки в акциях.

Заметно выше 2% по инфляции для США — фактор неопределенности и снижение покупательной способности населения. Вот почему ФРС борется с перегревом экономики. Чем выше взлетели в рамках экономического цикла, тем больнее будет падать в случае смены его фазы.

Важно, чтобы ситуация была предсказуемой для экономических агентов. Вот почему Федрезерв пристально следит за инфляционными показателями, обсуждая их на каждом заседании.

Инфляционные показатели

• Индекс цен потребителей (Consumer Price Index, CPI) — наиболее известный и интуитивно понятный показатель, отражает изменение среднего уровня цен фиксированной потребительской корзины товаров и услуг (более 80 тыс. объектов).

Базовая версия индекса (Core CPI) очищена от таких волатильных компонент, как затраты на еду и энергию и позволяет сгладить различные колебания, включая сезонные.

• Ценовой индекс потребительских расходов (PCE Price Index), а точнее его процентное изменение — инфляционный показатель, который учитывает ФРС в процессе принятия решений по монетарной политике.

Долгосрочный таргет Федрезерва находится на уровне 2% в годовом исчислении, и сильные отклонения являются поводом для определенного беспокойства. В среднем инфляция PCE (в годовом исчислении), как правило, на 0,3% ниже динамики Индекса потребительских цен (CPI), что связано с методологией расчета (CPI не учитывает эффект замещения одних товаров другими).

Базовый ценовой индекс потребительских расходов (Core PCE Price Index) — инфляционный показатель, представляет собой Ценовой индекс потребительских расходов, очищенный от затрат на еду и энергию.

• Индекс цен производителей (Producer Price Index, PPI) — измеряет динамику товаров на уровне производителей, а не торговых точек. На этой стадии цепочки инфляционные сдвиги диагностируются быстрее.

В идеале, инфляционные тенденции на уровне PPI с временным лагом в 2-4 месяца находят отражение в динамике CPI. Имеем опережающий индикатор, хоть и несколько вторичного характера.

• Динамика заработных плат. Неплохо демонстрирует изменение потребительского спроса. Обратная сторона роста заработных плат — снижение маржинальности производителей товаров и услуг (сокращение рентабельности продаж).

В рамках ключевого релиза по рынку труда США от BLS ежемесячно предоставляется средняя почасовая ставка заработной платы (average hourly earnings), точнее ее динамика.

• Динамика импортных цен (import prices), то есть стоимости ввозимых в Штаты товаров. Некая внешняя компонента инфляции, зависящая от динамики курса доллара. Менее волатильный вариант — без учета топливной компоненты (-ex fuel). Динамика импортных цен вторична по сравнению с прочими показателями, ибо предоставляется с задержкой в рамках релиза по внешней торговле (торговому балансу).

БКС Брокер

Последние новости

Рекомендованные новости

Мнения аналитиков. О дивидендных новостях

Газпром нефть отчиталась о росте показателей в III квартале

Про Rivian, Lucid и электромобили — помните уроки 1999

Уоррен Баффет и Майкл Бьюрри: на рынке нечего купить

Байден давит на газ. Акции General Motors обновляют исторические вершины

NVIDIA отчиталась о рекордной выручке. Что с акциями

Приглашаем на вебкаст с компанией Ростелеком

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.