лимит в договоре страхования учитывает

Статья 7. Лимиты ответственности страховщика

Статья 7. Лимиты ответственности страховщика

1. Ответственность страховщика за причинение гражданам и юридическим лицам убытков, образующихся в результате аварийного загрязнения окружающей природной среды, является ограниченной.

2. Лимиты ответственности устанавливаются на весь срок действия договора страхования для выплат по одному иску, по группе исков, вытекающих из одного факта аварийного загрязнения окружающей природной среды и ее негативного воздействия на физических и юридических лиц.

3. Лимит ответственности страховщика при обязательном экологическом страховании устанавливается на основе утвержденных правительством нормативно-методических документов по оценке ущерба физическим и юридическим лицам от аварийного загрязнения окружающей природной среды и закрепляется договором обязательного экологического страхования.

4. При причинении ущерба нескольким лицам на сумму свыше лимита ответственности страховщик возмещает каждому из потерпевших (в случае, если иски ими предъявлены одновременно) сумму пропорциональную объему убытка, причиненного каждому из этих лиц в пределах лимита ответственности.

5. В договоре обязательного экологического страхования устанавливаются конкретные лимиты ответственности страховщика, однако предельный размер выплат не может превышать 80% от общей страховой суммы, установленной в договоре страхования по всем рискам, принятым к страхованию.

Откройте актуальную версию документа прямо сейчас или получите полный доступ к системе ГАРАНТ на 3 дня бесплатно!

Если вы являетесь пользователем интернет-версии системы ГАРАНТ, вы можете открыть этот документ прямо сейчас или запросить по Горячей линии в системе.

Лимит в договоре страхования учитывает

Купите ОСАГО онлайн

Простое оформление за 5 минут

Купите ОСАГО онлайн

Простое оформление за 5 минут

Путешествуйте по России и миру

c туристическим полисом

Путешествуйте с комфортом

Год онлайн-консультаций

врачей и психологов за 1800 рублей

Врачи онлайн за 1800 рублей

Антикризисное предложение

опытным агентам

Антикризисное предложение

опытным агентам

Страхование от несчастных случаев

Защитите себя и своих близких

на случай непредвиденных ситуаций

Страхование от несчастных случаев

Добровольное медицинское

страхование

Сохраните здоровье вместе с РЕСО-Гарантия

Добровольное медицинское страхование

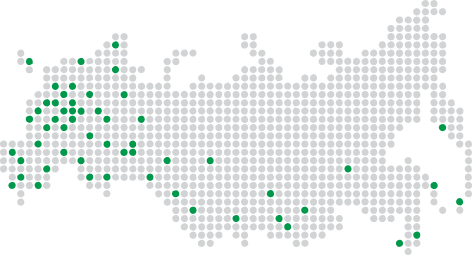

АГЕНТ РЯДОМ – найдите своего страхового консультанта

Мы ищем агентов рядом с вами на основе геоданных. Чтобы воспользоваться сервисом, разрешите нам отслеживать ваше местонахождение.

Лента новостей

Сотрудники РЕСО-Гарантия были представлены Его Королевскому Высочеству Принцу Майклу Кентскому

Генеральный директор РЕСО-Гарантия Дмитрий Раковщик дал большое интервью порталу «Страхование сегодня».

РЕСО-Гарантия вновь получила рейтинг «Эксперт РА» ruAA+

Отслеживайте статус страхового случая в приложении РЕСО Мобайл

Автострахование от РЕСО-Гарантия

РЕСО-Гарантия © – универсальная страховая компания. В числе наших приоритетов автострахование (как автоКАСКО, так и страхование ОСАГО), добровольное медицинское страхование, страхование имущества (в т.ч. страхование недвижимости), страхование ответственности (в т.ч. добровольная автогражданка) и грузов. Для определения стоимости страховых полисов на калькуляторах сайта вы можете произвести расчет КАСКО (страхование рисков «Хищение», «Ущерб»), рассчитать стоимость полиса ОСАГО и дополнительного страхования АГО, «Зеленая карта» и таких услуг, как ипотечное страхование, страхование квартиры, страхование дачи, ДМС, страхование путешественников, страхование жизни.

Что такое лимит ответственности страховщика

Сегодня практически у каждого гражданина РФ есть страховой полис. Направление действия договоров бывают самые разные, как добровольные, так и обязательные. Люди стремятся защитить свою жизнь, здоровье, имущество, профессиональную и личную ответственность. Рассчитывая на крупную сумму при наступлении оговоренных в соглашении событий, далеко не все знают, что лимит ответственности страховщика — это то, что можно получить теоретически, но на практике все может быть совсем по-другому.

Лимит ответственности страховщика — что это

В договоре страхования могут прописываться различные случаи, когда компания должна выполнить свои обязательства. Документ состоит из нескольких разделов, одним из которых является лимит ответственности страховщика, при этом, не все понимают, что это такое. Под данным понятием понимается предельный размер выплат, которые СК обязуется заплатить своему клиенту.

Материальная компенсация может возмещаться такими способами:

По форме указания обязательств лимит ответственности распространяется на:

При этом, следует учитывать, что выплаты проводятся не всегда по критическому случаю или конфликтной ситуации. Довольно часто объектом страхования является дожитие до определенного возраста или наступление события положительного характера, такие как свадьба, рождение ребенка, поступление в ВУЗ, дожитие до определенной даты и тому подобное.

Важно! Страховое дело представляет собой вероятность наступления ситуации, которая может произойти, но неизвестно когда и как. Исключением является наступление смерти, да и то при определенных условиях. Здесь выплачивается вся сумма по граничному пределу.

От чего зависит величина лимита ответственности

Лимит ответственности устанавливается законодательством или определяется соглашением сторон. Так, для ОСАГО он составляет 400 тыс. руб. за технику и 500 тыс. руб. за вред здоровью. По медицинскому полису ВЗР он может быть 30, 50 и 100 тыс. евро, оценщика 300 тыс. руб. Что касается того же КАСКО, здоровья и имущества, то здесь клиент сам определяет цену этим понятием. Имущество страхуется в соответствии с его рыночной стоимостью на момент подписания договора.

Право принятия окончательного решения принадлежит страховщику. Он соизмеряет степень своего риска по отношению к вероятности наступления события, которое клиент желает указать в документе. На объем возмещения влияет и франшиза. Чем она больше, тем ниже стоимость полиса и меньше фактические выплаты.

Важно! Не следует путать понятия страховой суммы и лимита ответственности. Разница между ними состоит в условности и безусловности применения. Так, меньше прописанного предела клиент получает часто, а больше — никогда.

Какая разница между страховой суммой и лимитом ответственности

Если в договоре прописывается лимит ответственности, то подразумевается, что это максимальная сумма, которую компания готова выплатить при условии наступления всех обстоятельств, оговоренных в документе. Здесь еще нужно учесть, что все они проверяются специалистами в каждой сфере, в том числе и с привлечением независимых экспертов.

Что касается страховой суммы, то она меньше или равна лимиту и может формироваться по таким правилам:

Обратите внимание! Разница между лимитом ответственности и страховой суммой заключается в том, что первое теоретическое, но не факт, а второе практическое, реальное и всесторонне обосновано.

Применение на практике

В качестве примеров можно рассмотреть страховые случаи по медицинской и автомобильной страховке.

При наличии у виновника ДТП полиса ОСАГО потерпевший может получить в общей сложности 900 000 рублей (400+500 за технику и здоровье соответственно). Ремонт авто в СТО обошелся в 45 500, за лечение компания заплатила 33 200. Всего клиенту было компенсировано 78 700 рублей, что на порядок ниже гарантированного лимита. Вместе с тем, удовлетворены все интересы потерпевшего, соблюден закон и страховая не переплатила. Кроме этого, если виновник ДТП совершил противоправные действия, она имеет право выдвинуть ему регресс.

Застраховав себя на 100 000 рублей от несчастного случая за перелом и гематому, гражданка получила 22 000 в соответствии с таблицей повреждений, прилагающейся к договору.

Таким образом, лимит ответственности является ориентиром, указывающем на предел выплат, которые страхователь может теоретически получить при наступлении прописанного в соглашении риска.

Видео по теме статьи

Как оформить договор страхования

Виды, сроки, условия

Есть много ситуаций, когда нам нужна страховка: когда покупаем автомобиль, оформляем потребительский кредит, едем за границу. В этой статье разберем, какие виды страхования бывают, на что обратить внимание в договоре страхования и когда страховая может отказать в страховой выплате.

Что такое договор страхования

Это соглашение в письменной форме между страхователем и страховой компанией. Страхователь — это физическое или юридическое лицо. По договору он платит компании страховую премию. Если наступает страховой случай, страховая компания компенсирует ущерб в пределах страховой суммы по договору. Страховая компания — юридическое лицо, у которого есть лицензия Банка России на страхование.

К страховым случаям относятся разные события, которые указаны в договоре. Например, можно застраховать квартиру от кражи, аварии в ванной у соседей сверху, пожара и других рисков. Все это потенциальные риски, которые в случае соблюдения условий договора становятся страховыми случаями.

В случае долгосрочного страхования жизни страховой случай — если вы дожили до определенного возраста. На языке страховых компаний это называется риск дожития. Например, в 40 лет вы подписываете договор инвестиционного страхования жизни на 10 лет и в течение этого срока оплачиваете страховые взносы. Когда вам будет 50 лет, страховой придется выплатить вам страховое возмещение. При этом в договор можно включить и другие риски, связанные с травмами.

Виды договоров страхования

В законе перечислены разрешенные в РФ виды страхования. Их можно разделить на три группы: имущественное страхование, личное и страхование ответственности.

Имущественное страхование охраняет риски, связанные с имуществом: автомобилем, недвижимостью или платьем от Луи Вюиттона. Жизнь любимой собаки тоже попадает под этот вид страхования. Но в любой страховой компании могут быть исключения. Например, страховка может не распространяться на драгоценные металлы в слитках, рукописи и чертежи или животных. Перечень того, что компания не страхует, обычно указан в правилах страхования.

Личное страхование защищает от непредвиденных расходов, связанных с жизнью и здоровьем застрахованного лица. Например, можно застраховаться от травмы, заболевания, инвалидности и даже смерти.

Иногда вас страхуют автоматически — например, когда оплачиваете проезд в автобусе, вас страхуют от несчастного случая. Узнать информацию о страховой компании можно на сайте перевозчика.

Ответственность страхуют, когда есть риск причинить ущерб третьим лицам или их собственности. Например, ОСАГО страхует ответственность водителя перед третьими лицами. Если он будет виноват в ДТП, страховая компания компенсирует расходы на лечение невиновного водителя, его пассажиров и ремонт автомобиля. Свой автомобиль виновнику придется ремонтировать за свой счет.

Объекты, субъекты, предмет договора страхования и страховые риски

В договоре страхования должны присутствовать существенные условия, без которых договор будет считаться незаключенным — это объект страхования, страховые риски, страховая сумма и срок действия договора.

Объект страхования — имущественные интересы, связанные с риском утраты, недостачи или повреждения имущества или причинением вреда здоровью. Например, компания застраховала перевозку груза из Китая, а по прибытии контейнеров оказалось, что половины товара нет — это недостача, которую можно застраховать.

Предмет договора страхования — то, что страхуют. Например, в полисе каско — это автомобиль, а в личном страховании — жизнь и здоровье. Предметов страхования в договоре может быть несколько.

Страховые риски — это перечень событий, от которых застраховано имущество или человек. Например, в полисе каско рисками могут быть угон, ущерб и утрата автомобиля.

Недавно я построил загородный дом и решил его застраховать. Компания отдельно застраховала сооружение, внутреннюю отделку, мебель, коммуникации и инженерные системы. Можно застраховать все сразу или по отдельности, страхуемые риски тоже можно выбрать — это решает страхователь. Чем больше объектов страхуете и больше рисков выбираете, тем дороже страховка. Если страхуете сразу много объектов — просите скидку.

Никто не застрахует «от всего»

Страхуется конкретный объект и только по указанным в договоре рискам. Если застраховали автомобиль по каско только от ущерба, а его угнали — это не страховой случай. А если в квартире вы застраховали от пожара только технику, то за сгоревшие обои не получите ни копейки.

Субъекты страхования — участники договора: страхователь, страховая компания, застрахованное лицо и выгодоприобретатель.

Страхователем, застрахованным лицом и выгодоприобретателем может быть одно лицо или разные лица. Например, когда будете оформлять ипотеку, банк предложит заключить договор страхования залога. В этом случае страхователь и застрахованное лицо — это вы, а выгодоприобретатель — чаще всего банк.

Например, жена оформила ипотеку, застраховала свое здоровье и погасила часть долга. Внезапно она попадает в аварию и теряет трудоспособность. Тогда страховая выплатит банку оставшуюся часть суммы за квартиру, а муж банку ничего не будет должен.

Условия договора страхования

Это условия, на которых страховщик готов взять на себя ответственность за принимаемые на себя риски. Условия страхования являются обязательным приложением к договору страхования. У каждой страховой компании эти условия свои. Страхователь может согласиться с условиями страхования или не заключать договор.

Иногда в договоре указаны не все условия, но написано, что в дополнительном соглашении они есть. Это соглашение страховая тоже обязана предоставить. Обычно страховая дает клиентам вместе с полисом брошюру, в которой кратко описаны самые важные условия страхования. Но эта брошюра юридической силы не имеет, в ней могут быть указаны не все условия.

Сначала читать, потом подписывать

Как заключают договор страхования

Страхователь подает страховщику заявление и подписывает с ним договор. Потом страхователь оплачивает договор и получает документ о факте оплаты и страховую защиту человека или имущества. Обычно это полис. С этого момента договор считается заключенным.

Можно ли заключить договор страхования устно

Нельзя. Нужно обязательно составить договор, который подпишут обе стороны. Договор может заменить заявление страхователя, в ответ на которое страховщик выдает полис.

Другой вариант — принять публичную оферту. Страхователь публикует предложение со всеми условиями и предлагает любому желающему оформить страховку на этих условиях. В этом случае ни договор, ни подписи не нужны. Факт оплаты — подтверждение согласия с публичной офертой. Например, так можно заключить договор страхования онлайн на сайте компании.

Но есть случаи, когда страховщик может принять устное заявление страхователя. Это возможно, если условия страхования хорошо известны обеим сторонам. Так заключаются краткосрочные договоры страхования — например, при авиаперелетах.

Требования к оформлению страхового полиса

Страховой полис подтверждает, что человек застрахован. Иногда вместо страхового полиса компании выдают свидетельство или другой документ.

Вот что должно быть в страховом полисе:

Срок действия договора страхования

Договор страхования действует ограниченное время. В этот период страховщик принимает на себя риски по объекту страхования. Срок страхования можно продлить, заключив договор на новый период. Тогда страхователь должен заплатить страховую премию за следующий период.

Договор начинает действовать, когда заказчик оплачивает полис. Иногда договор начинает действовать не с момента его подписания или оплаты, а позднее — с определенной даты, указанной в договоре.

Обязанности и права сторон по договору страхования

В страховом договоре или в условиях страхования указаны права и обязанности сторон.

Вот наиболее важные права страховой компании:

В зависимости от страхового продукта требования могут варьироваться. Например, если вы решите застраховать автомобиль по каско, могут попросить предоставить его страховщику на осмотр перед заключением договора, а если страхуете жизнь и здоровье — заполнить медицинскую анкету.

Главная обязанность страховщика — выплатить возмещение ущерба в соответствии с договором и условиями страхования, если наступит страховой случай. Есть и другие обязанности — они указаны в договоре.

А вот права застрахованного лица:

Вот некоторые обязанности страхователя:

Когда договор страхования могут прекратить или признать недействительным

Договор прекратят или признают недействительным, если условия договора или правила страхования противоречат закону. А еще по решению суда договор признают недействительным, если одна из сторон подписала его под влиянием обмана, насилия или угрозы.

Если страхователь до подписания договора сознательно скрыл важные сведения, влияющие на оценку рисков, страховая может аннулировать договор либо пересчитать страховую премию и предложить страхователю доплатить разницу.

Например, Инна заключила договор комплексного медицинского страхования и указала в анкете, что со здоровьем все в порядке. При этом она не сказала, что уже знает о своей проблеме с сердцем. Если с ней случится инфаркт и обнаружится подлог, договор могут признать недействительным и ничего не заплатить. Или признают этот случай нестраховым и откажут в выплате.

Чтобы обезопасить себя от обмана клиента, страховые компании иногда указывают в договоре отложенную дату, с которой договор вступит в силу. Например, если клиент оформляет онкостраховку, иногда она начинает действовать только через 4—6 месяцев с момента подписания договора.

Когда страховая может отказать в страховой выплате

Страховая компания может отказать в выплате страхового возмещения, если застрахованный человек нарушил правила страхования или не исполнил условия договора.

Вот Василий поехал в Турцию и заболел. Он пошел в местную поликлинику и стал лечиться. Когда он вернулся в Россию, пошел в страховую и потребовал возместить расходы на лечение.

Но ему отказали — по условиям страхования Василий был обязан сообщить о страховом случае в течение пяти рабочих дней. А еще Василий сам выбрал клинику. Хотя по условиям должен был сообщить о случившемся в страховую или ассистансу — компании, которая занимается организацией лечения. Тогда те сами назначат клинику или разрешат найти ее самостоятельно.

Отличие страховой суммы от страховой стоимости

В страховании, существуют три понятия, смысл которых мало понятен непосвященным, понятен посвященным и совсем не понятен всем остальным. Это понятия действительной стоимости, страховой стоимости и страховой суммы и их отличий друг от друга. Понятия похожие между собой, но страшно далекие по смыслу друг от друга.

Что такое действительная стоимость, я полагаю все и без меня знают.

Что такое страховая сумма, раскрывается в ст. 947 ГК РФ «Сумма, в пределах которой страховщик обязуется выплатить страховое возмещение по договору имущественного страхования или которую он обязуется выплатить по договору личного страхования (страховая сумма), определяется соглашением страхователя со страховщиком в соответствии с правилами, предусмотренными настоящей статьей».

Теперь перейдем к понятию страховой стоимости. Про нее упоминается в части 2 ст. 947 ГК РФ «Страховой стоимостью считается действительная стоимость имущества в месте его нахождения в день заключения договора страхования»

То есть, страховая стоимость это обычная среднерыночная цена имущества.

Хотя это всем и без меня понятно, но как только начинается суд по спору о размере ущерба, сразу становиться никому ничего не понятно. Да еще и Верховный суд тут в своих обзорах туману напустил.

И в обоснование своей правоту страхователи вместе с судьями сразу начинают показывать пальцем страховщику на ст. 948 ГК РФ в соответствие с которой «Страховая стоимость имущества, указанная в договоре страхования, не может быть впоследствии оспорена. «

Ведь не может быть оспорена, чего же вы Страховщики спорите?

Вот тут и сидит вся проблема и начинается кривая судебная практика, прямо таки изо всех своих судебных сил, помогающая жуликоватым страхователям заработать на страховщиках немного денег на старость.

Все дело в том, что никто, то ли не может, то ли не хочет внимательно читать закон. А ведь в статье 948 ГК РФ прямо указано, что страховая стоимость не может быть оспорена лишь в том, случае если она: «Указана в договоре страхования».

Исходя из смысла данной нормы, спорить о стоимости застрахованного имущество нельзя лишь тогда, когда эта стоимость указана, написана, упомянута в договоре страхования. То есть и Страховщик и Страхователь договорились о цене имущества и указали эту цену в договоре. Если цена (страховая стоимость) не указана в договоре, то мы имеем лишь страховую сумму (предел ответственности) и вполне можем спорить о стоимости имущества, так как стороны при заключении договора ее не определили.

Лезем смотреть ст. 951 ГК РФ, и оказывается «Если страховая сумма, указанная в договоре страхования имущества или предпринимательского риска, превышает страховую стоимость, договор является ничтожным в той части страховой суммы, которая превышает страховую стоимость».

И даже последствия есть такого страхования:

Уплаченная излишне часть страховой премии возврату в этом случае не подлежит.

Читаю пленумы и обзоры и понимаю, что астрология гораздо более точная наука, чем сегодняшняя юриспруденция.

Обеспечительные сделки и защита кредиторов

Споры в сфере банкротства. Практикум

Корпоративное право: основные проблемы

Комментарии (1)

ну и на последок, немного ссылок на те самые мутные обзоры и пленумы:

1. Апелляционное определение Ставропольского краевого суда от 16.02.2016 по делу N 33-849/2016

2. Постановление Пленума Верховного Суда РФ от 27 июня 2013 г. N 20 «О применении судами законодательства о добровольном страховании имущества граждан»

3. определение ВС №4-КГ17-4 ОПРЕДЕЛЕНИЕ г. Москва 28 марта 2017 г