зачем повысили ключевую ставку июнь 2021

«Хороший сигнал для инвесторов». Эксперты о повышении ставки ЦБ до 6,75%

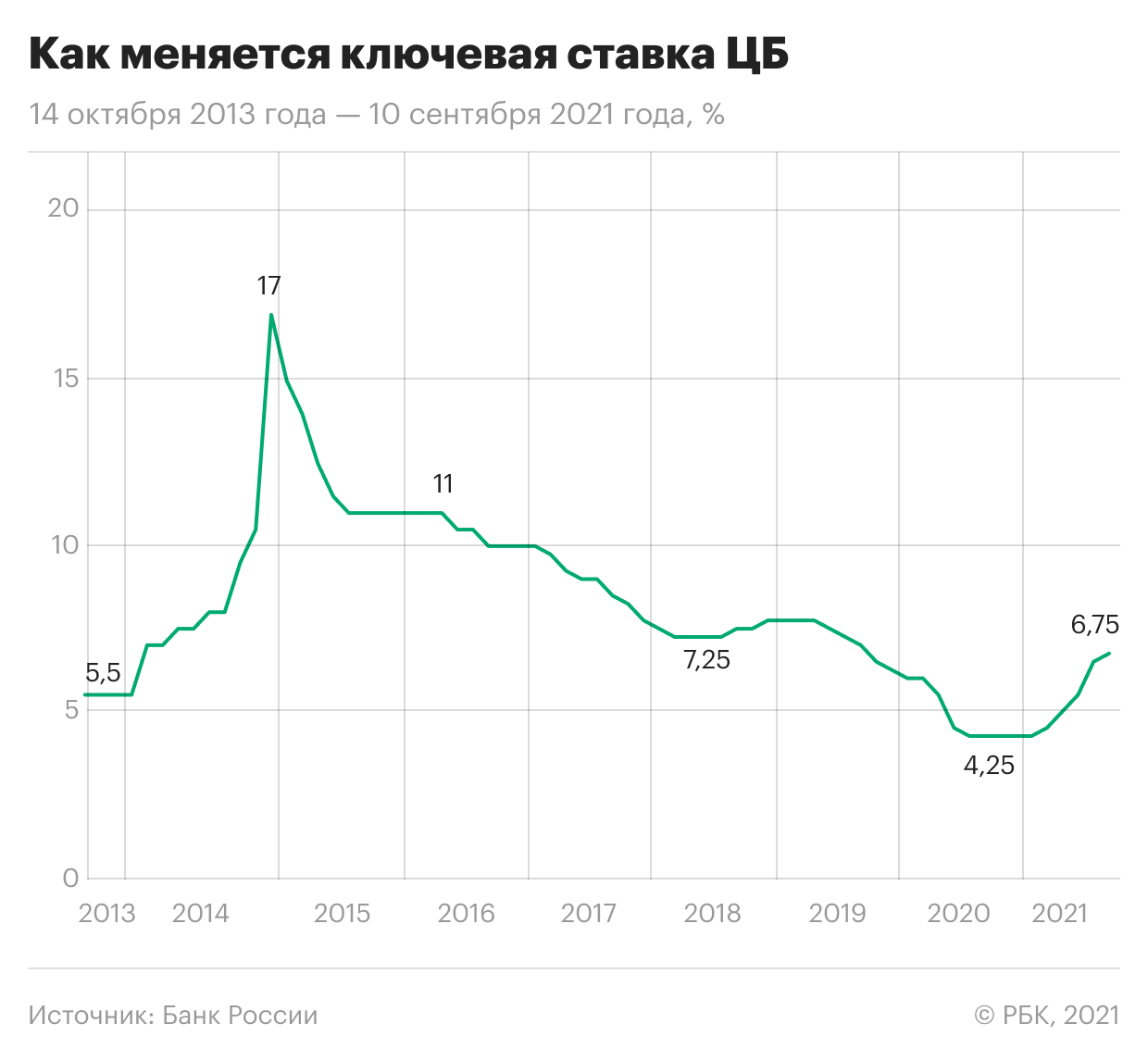

Совет директоров Банка России повысил ключевую процентную ставку на 25 базисных пунктов — до 6,75% годовых. Из 29 экспертов, опрошенных Refinitiv, такого решения ожидали 12. Еще 17 предполагали, что ставка изменится на 50 базисных пунктов.

Российский Центробанк повышает ставку в пятый раз подряд:

Ранее ставка в течение восьми месяцев находилась на исторически минимальном уровне 4,25%.

В пресс-релизе по итогам заседания ЦБ объяснил резкое повышение ставки более высокими инфляционными ожиданиями. «Во втором квартале 2021 года российская экономика достигла допандемического уровня и, по оценкам Банка России, возвращается на траекторию сбалансированного роста. Вклад в инфляцию со стороны устойчивых факторов остается существенным в связи с более быстрым расширением спроса по сравнению с возможностями наращивания выпуска. В этих условиях и с учетом высоких инфляционных ожиданий баланс рисков для инфляции смещен в сторону проинфляционных», — говорится в документе.

По мнению ЦБ, это может привести «к более продолжительному отклонению инфляции вверх от цели». Проводимая Банком России денежно-кредитная политика направлена на ограничение этого риска и возвращение инфляции к 4%.

Инфляционное давление в России усиливается с начала года. По данным Росстата, в апреле 2021 года годовая инфляция выросла на 5,53%, в мае — на 6,02%, в июне — на 6,5%, а по итогам августа рост составил 6,68% — максимальное значение с августа 2016 года.

Банк России допустил вероятность дальнейшего повышения ставки на следующих заседаниях при развитии ситуации в соответствии с базовым прогнозом, отметив, что решения по ключевой ставке будут приниматься с учетом фактической и ожидаемой динамики инфляции.

В базовый сценарий, который Банк России обновил на заседании 23 июля, регулятор заложил инфляцию на уровне 5,7–6,2% на 2021 год, 4–4,5% на 2022 год и 4% на 2023 год.

Пресс-конференция по итогам заседания ЦБ начнется в 15:00 по московскому времени. Следующее заседание по ключевой ставке пройдет 22 октября 2021 года.

Это последнее повышение ставки?

По мнению некоторых экспертов, сегодняшнее повышение ставки может стать последним в текущем цикле ужесточения денежно-кредитной политики.

Владимир Тихомиров, внештатный экономист BCS Global Markets: «Поскольку год назад, в 2020 году, инфляционная картина в РФ стала постепенно ухудшаться с октября, мы ожидаем, что благодаря смещению в факторе базы уже в следующем месяце рост годовой инфляции может прекратиться. Если так произойдет, это позволит ЦБ воздержаться от новых повышений ставки — по нашему прогнозу, ключевая ставка останется на уровне 6,75% по крайней мере до второго квартала 2022 года».

Дмитрий Грицкевич, управляющий по анализу банковского и финансового рынка Промсвязьбанка: «Считаем, что ЦБ завершит цикл повышения ставки на данном уровне и перейдет к ее снижению во втором полугодии 2022 года (ждем прохождения пика по инфляции в сентябре-октябре; по итогам года ожидаем ее замедления примерно до 6%)».

«ВТБ Мои Инвестиции»: «Самым важным для рынка будет сигнал относительно дальнейших действий регулятора. Считаем, что цикл повышения ключевой ставки завершается и в 2022 году она может снизиться до 6%».

Как могут отреагировать российские активы на решение ЦБ

Екатерина Горбунова, заместитель генерального директора АО «Управляющая Компания ТРИНФИКО»: «Решительные действия ЦБ, на наш взгляд, могут быть позитивно восприняты участниками рынка. Такой шаг будет расцениваться как завершающий в текущем цикле ужесточения кредитно-денежной политики на фоне близкой к своему локальному пику инфляции. Близкие к нулевым или даже отрицательные реальные ставки в настоящий момент характерны для развитых стран. Повышение ключевой ставки повысит привлекательность российских активов для иностранных инвесторов».

Юрий Попов, аналитик SberCIB: «Повышение ставки ЦБ может привести к укреплению рубля до ₽72,6 за доллар. Однако если индекс цен производителей, который затем выйдет в США, окажется выше прогнозов, рубль может вернуться к ₽73 за доллар».

Алексей Антонов, главный аналитик инвесткомпании «Алор Брокер»: «Высокой ставкой вряд ли удастся сдержать инфляцию, поскольку ее первопричины лежат в сильном росте стоимости сырья. А вот на реальную экономику дорогие кредиты повлияют негативно. Не исключено, что после пресс-конференции Эльвиры Набиуллиной мы увидим коррекцию вверх по паре доллар-рубль по факту наступившего события».

Джон Уолш, стратег «Альфа-банка»: «Ожидаемое повышение ключевой процентной ставки на сегодняшнем заседании ЦБ может поддержать рубль, а также акции банковского сектора и ретейлеров».

Банк России повысил ставку до уровня прошлой весны

Совет директоров Банка России повысил ключевую ставку на 0,5 п.п., до 5,5%, говорится в сообщении регулятора. Таким образом, она вернулась на уровень апреля-мая 2020 года. Это уже третье ужесточение денежно-кредитной политики подряд: до этого ЦБ повышал ставку на 0,25 п.п. в марте и на 0,5 п.п. в апреле.

Инфляция складывается выше прогноза, отмечается в пресс-релизе Банка России. В мае рост цен «существенно ускорился» (до 6%), и тенденция продолжилась: по оценкам ЦБ, годовая инфляция на 7 июня выросла до 6,15%. Рост цен регулятор объясняет тем, что устойчивый внутренний спрос не совпадает с возможностями расширения предложения. В этой ситуации предприятиям легче повышать цены. На краткосрочном горизонте эффект усиливается в связи с ростом цен на мировых товарных рынках.

ЦБ изменил свой прогноз относительно возвращения инфляции к целевым 4%. Теперь Банк России ждет замедления инфляции до 4% во втором полугодии 2022 года, хотя ранее это ожидалось в середине следующего года.

Вместе с тем ЦБ дал жесткий сигнал по дальнейшим действиям, не исключив более значительного отклонения инфляции от цели в 4%. «Это формирует необходимость дальнейшего повышения ключевой ставки на ближайших заседаниях», — сообщил Банк России.

Такого решения ждали аналитики и участники рынка: как показывал консенсус-прогноз Bloomberg, большинство экономистов прогнозировали повышение ставки на 0,5 п.п. Были сторонники и более значительного роста. Так, аналитики Goldman Sachs не исключали повышения ставки сразу на 0,75 п.п.

Что будет со вкладами, инфляцией и рублем после резкого повышения ключевой

Банк России вопреки ожиданиям рынка поднял на заседании 22 октября ключевую ставку сразу на 0,75 процентного пункта (п. п.) до 7,5%. ЦБ приходится действовать столь резко, чтобы остановить разогнавшуюся инфляцию: 18 октября она достигла 7,8% в годовом выражении. Совет директоров Центробанка рассматривал даже возможность повышения ставки на 1 п. п. и не исключает такого шага на следующем заседании, отметила в ходе пресс-конференции председатель Банка России Эльвира Набиуллина.

«Ведомости» поговорили с аналитиками и экономистами о том, как будут расти ставки по вкладам, что будет с рублем, экономикой и когда инфляция достигнет пика.

Депозиты и кредиты

Решение ЦБ даст новый импульс к повышению ставок по розничным кредитам и вкладам населения. Причем ставки по вкладам будут расти активнее кредитных, говорит аналитик банка «Хоум кредит» Станислав Дужинский, это будет давить на чистую процентную маржу российских розничных банков в ближайшей перспективе. Текущее повышение самое неожиданное для всех участников рынка, после предыдущего пересмотра ключевой ставки казалось, что период повышения на этом закончится, отмечает управляющий директор по кредитным розничным продуктам Райффайзенбанка Андрей Спиваков. Нынешние ставки по банковским продуктам учитывали ожидаемое повышение ключевой ставки на 0,25–0,5 п. п., говорит директор казначейства банка «Санкт-Петербург» Ринат Кутуев.

Несколько банков планируют повысить ставки по вкладам – Совкомбанк, Московский кредитный банк (МКБ), Промсвязьбанк, Райффайзенбанк и «Абсолют банк», сообщили «Ведомостям» их представители. В среднем банки рассчитывают поднять ставку на 0,2–0,5 п. п.

ЦБ повысил ключевую ставку до 7,5%

Банки готовились к повышению ключевой – с начала октября ставки по вкладам повысили такие крупные банки, как ВТБ, Газпромбанк, Промсвязьбанк, Райффайзенбанк, «ФК Открытие», Россельхозбанк, а также розничные «Абсолют банк», «Зенит» и Дом.РФ. Альфа-банк, Газпромбанк, «Почта банк», Росбанк, МКБ улучшили условия по накопительным счетам.

У некоторых банков уже сейчас можно найти акционное предложение со ставкой под 8%, но пока средняя максимальная ставка по рынку все еще ниже инфляции. Индекс FRG100, который рассчитывается по ставкам розничных вкладов на сумму 100 000 руб. в 54 крупнейших банках, 24 октября достиг 5,91%. С момента роста ключевой ставки в марте этого года индекс вырос на 1,84 п. п. и достиг значения начала октября 2019 г. (5,92%). Средняя максимальная ставка по вкладам в 10 крупнейших банках, которую в результате мониторинга определяет ЦБ, в первой декаде октября составила 6,43%.

До конца года ставки по депозитам вырастут еще на 0,75 п. п., говорит главный аналитик Совкомбанка Михаил Васильев. Высокие ставки по депозитам мотивируют людей больше сберегать, отмечает он, а в результате снижается спрос на товары и услуги, цены перестают расти и, как следствие, замедляется инфляция. По депозитам физических лиц сроком до года с учетом сезонности ставки могут вырасти на 0,5–1 п. п. до конца года, ожидает Кутуев.

Повышение ставок по кредитам может привести к снижению спроса на них, говорит руководитель центра макроэкономического и регионального анализа и прогнозирования Россельхозбанка Дмитрий Тарасов: «Поэтому динамика ставок будет в значительной степени определяться банками в зависимости от динамики клиентского спроса».

Повышение ключевой ставки автоматически ретранслируется на ухудшение условий выдачи кредитов, особенно для МСП, представляющих для банков более рисковый сегмент, говорит руководитель центра инвестиционного анализа и макроэкономических исследований ЦСР Даниил Наметкин. Частично сгладит ситуацию объявленная правительством России программа ФОТ 3.0 (кредитование предприятий малого и среднего бизнеса для оплаты труда под 3% годовых), но она распространяется на ограниченный перечень отраслей. Опыт прошлого года, продолжает Наметкин, показал, что огромное количество других предпринимателей, формально не подходивших под критерии получения господдержки, также столкнутся с критичным падением выручки. Поэтому, рассуждает эксперт, можно ожидать некоторого охлаждения деловой активности в IV квартале 2021 г., в результате чего фактический рост ВВП по итогам текущего года может оказаться несколько ниже текущего прогнозного значения Банка России (+4,0–4,5%).

Инфляция и ключевая ставка

Банк России также резко повысил прогноз по инфляции на конец года – до 7,4–7,9%. В последнем, июльском, прогнозе показатель был на уровне 5,7–6,2%. В августе и особенно в сентябре инфляция была выше прогноза, в начале октября давление не снизилось, отмечала Набиуллина в ходе пресс-конференции. В сентябре цены росли из-за разовых факторов прежде всего в сельском хозяйстве, но ЦБ расценивает эту ситуацию как потенциально опасную: подорожание важных для населения товаров-маркеров (молоко, мясо, овощи) может разогнать инфляционные ожидания. Риски значимо смещены в сторону проинфляционных – к ним Набиуллина в том числе отнесла и ковидные ограничения, которые вводятся в ряде регионов с 28 октября.

Из-за нехватки комплектующих и сырья, проблем с логистикой и на рынке труда предложение не может удовлетворить растущий спрос, отметила председатель ЦБ. Но в такой ситуации, по ее словам, повышенный спрос не превратится в рост потребления, а выльется в повышение цен для тех, кто готов или вынужден платить, и недоступность подорожавших товаров для остальных.

С учетом текущей динамики цен вряд ли стоит ожидать существенного замедления инфляции до конца года, говорит член совета директоров международной аудиторско-консалтинговой сети FinExpertiza Агван Микаелян. Рост цен далеко оторвался от целевых ориентиров ЦБ. Поэтому эксперт допускает, что до конца года ставка может быть повышена до 8,5%.

Банк России может пойти на повышение ключевой ставки сразу на 1 п. п., если годовая инфляция превысит 8%, считает экономист Совкомбанка Михаил Васильев. По его прогнозу, в ближайшее время инфляция пройдет пик в 7,8% и к концу года замедлится до 7,4% в годовом выражении. К концу следующего года Совкомбанк прогнозирует возвращение инфляции к целевым 4%.

Вероятность повышения ключевой ставки до уровня 7,75–8% к концу года старший экономист аналитического управления «Открытие Research» банка «Открытие» Максим Петроневич расценивает как значительную. По его оценкам, пик инфляции может прийтись на начало 2022 г. на уровне 8,2–8,3% в годовом выражении. С тем, что ЦБ до конца года может повысить ставку еще на 0,5 п. п., согласны также Тарасов и руководитель отдела инвестиционных продуктов «Тинькофф инвестиций» Евгений Дорофеев. По прогнозу экономиста Sova Capital Артема Заигрина, цикл повышения закончится в I квартале 2022 г. на уровне 8%.

Повышения на 0,25 п. п. ждет эксперт РЭУ им. Г. В. Плеханова Денис Домащенко.

У Сбербанка пока самый оптимистичный сценарий уровня ставки к концу года – она составит 7,5%, говорит старший стратег по долговому рынку SberCIB Investment Research Игорь Рапохин. В рискованном сценарии ключевая ставка может достигнуть 8% на пике текущего цикла ужесточения монетарной политики в начале следующего года.

Доллар ниже 70

Опрошенные экономисты считают, что сейчас у рубля есть шансы укрепиться к доллару до 70 руб./$ и ниже. Один из ключевых вопросов – когда будет пройден пик в повышении ключевой ставки, говорит старший экономист «ВТБ капитала» по России и СНГ Александр Исаков. Опережающее по отношению к ожиданиям повышение ставки приближает момент прохождения этого пика и должно поддержать рубль в ближайшие месяцы. Аналитики «ВТБ капитала» ожидали укрепления рубля к доллару в I квартале 2022 г. до 68–70 руб. до решения Банка России и видят рост вероятности этого сценария с его учетом.

По оценке Васильева, рост реальной рублевой процентной ставки повышает привлекательность российских активов и ведет к притоку иностранного капитала в страну, в том числе посредством операций carry trade. Он полагает, что этот фактор будет поддерживать рубль в ближайшие месяцы и уже в ближайшие недели он может укрепиться до 69 руб./$ и 81 руб./евро.

Рубль укрепляется из-за высоких цен на экспортные товары, усиленного роста ставок и, скорее всего, до конца года доллар ослабнет до 69 руб./$, говорит главный экономист агентства «Эксперт РА» Антон Табах. Также рубль поддерживают продажи валюты экспортерами перед крупными налоговыми и дивидендными выплатами в конце октября, писали «Ведомости» 18 октября.

Но укрепление рубля нельзя назвать долгосрочным трендом, говорит Наметкин: ситуация на мировых товарных рынках стабилизируется по мере реализации отложенного спроса, а спекулятивный капитал будет фиксировать доходность и закрывать позиции на горизонте 12–18 месяцев.

Что будет с экономикой

ЦБ не менял прогноз роста российского ВВП – в этом году он, по оценкам регулятора, вырастет на 4–4,5%, в 2022–2024 гг. – на 2–3% ежегодно. При таких параметрах Банк России готов жертвовать темпами роста ради снижения инфляции и инфляционных ожиданий, несмотря на то что значительная часть прироста будет обеспечена ростом экспортных объемов нефти и газа, говорит старший экономист аналитического управления «Открытие Research» банка «Открытие» Максим Петроневич.

Длинный кредитный цикл, начавшийся в 2018 г., вносил и продолжает вносить значительный вклад в рост российской экономики, говорит Исаков. За счет роста кредитования финансовый сектор в реальном выражении рос в среднем на 9,5% в 2018–2020 гг. против среднего роста ВВП на 0,6% по экономике в целом. Ужесточение денежно-кредитной политики и переход цикла в более зрелую фазу, скорее всего, приведет к возвращению темпов роста от восстановительных в этом году к близким к средним доковидным в дальнейшем, отмечает экономист. Реальная процентная ставка, рассчитанная как ключевая минус индекс потребительских цен на полгода вперед, находится на уровне около 1,5%, по прогнозам компании, говорит Заигрин, для торможения спроса она должна быть выше 2%.

Но экономика отреагирует на решение ЦБ не раньше 2022 г., полагают эксперты. Есть риск, что в I квартале 2022 г. будет пик ставок и максимальное замедление деловой активности (эффект от повышения ставок с лета), замечает Табах, а инфляция вернется к своему нормальному поведению и резко пойдет вниз. Пока темпы кредитования показывают существенный рост в этом году – как по физическим лицам, так и по корпоративному сектору, отмечает экономист «Ренессанс капитала» Андрей Мелащенко. Более того, добавляет он, поддержание темпов экономического роста не является мандатом Центрального банка, который сохранил прогноз роста ВВП на 2021 и 2022 гг. без изменений.

Набиуллина предсказала возврат ставки в нейтральный диапазон в 2023 году

Банк России, который в пятницу неожиданно для рынка повысил ключевую ставку сразу на 0,75 п.п., не исключает новых шагов по ужесточению денежно-кредитной политики в декабре, а в целом ставка вернется в нейтральный диапазон лишь в 2023 году. Об этом на пресс-конференции по итогам заседания совета директоров ЦБ заявила председатель Эльвира Набиуллина.

«Действительно, мы не исключаем и дальше стандартных шагов. 100 б.п. не исключалось и на этом заседании. Но вот та вилка, которую мы дали до конца года, допускает и такой вариант», — заявила Набиуллина.

На заседании 22 октября ЦБ повысил ставку с 6,75 до 7,5% — шаг в 0,75 п.п. он применил впервые. Это решение стало неожиданным для рынка, который хоть и прогнозировал рост ставки, но лишь на 0,25 или 0,5 п.п. Банк России резко повысил прогноз по инфляции на конец года — до 7,4–7,9% с 5,7–6,2%. Он также вновь дал жесткий сигнал о том, что «допускает возможность дальнейших повышений ключевой ставки на ближайших заседаниях».

«Это существенный шаг. Очевидно, что мы не в зоне тонкой настройки. И такой шаг обоснован не только динамикой текущей инфляции, но прежде всего высокими инфляционными ожиданиями и существенным пересмотром прогноза по сравнению с июлем. Инфляция начнет снижаться с более высокой точки, чем мы предполагали. И это требует большего ужесточения денежно-кредитной политики, чем планировалось в июльском прогнозе и ожидалось в сентябре», — заявила Набиуллина. Банк России ждал пика по инфляции еще в сентябре, однако вместо этого она продолжила ускоряться в октябре — с 7,4 до 7,8%.

О чем еще заявила Набиуллина

Аналитики предсказали резкий рост ставки ЦБ из-за разгона инфляции

Большинство экономистов ожидают повышения ключевой ставки на 0,5 процентного пункта на ближайшем заседании Банка России в пятницу, 11 июня, показал консенсус-прогноз Bloomberg: такую оценку дали 24 аналитика против 11, ожидающих роста только на 0,25 п.п. Многие из них за последнюю неделю пересмотрели ожидания, опираясь на новые данные по росту промышленного производства, а также по разгону инфляции, которая превысила 6% впервые с октября 2016 года, рассказали РБК сами эксперты.

На прошлом заседании ЦБ уже принял решение повысить ставку с 4,5 до 5%, хотя большинство экономистов ожидали более скромного шага. Свое решение регулятор объяснял быстрым восстановлением экономики и повышенным инфляционным давлением. Набиуллина при этом отмечала, что промедление приведет к тому, что цель по инфляции в 4% будет достигнута значительно позже. Пока ЦБ ожидает роста цен в диапазоне 4,7–5,2% в 2021 году и возвращения инфляции к 4% к середине 2022 года.

Последние экономические показатели удивили в лучшую сторону, пишет в обзоре главный экономист «Ренессанс Капитала» по России и СНГ Софья Донец. Так, рост промышленного производства в апреле составил 7,2% в годовом выражении вместо прогнозируемых 6,5%, оборот розничной торговли вырос на 34,7 вместо 31,4%. В целом Минэкономразвития оценивает рост ВВП в апреле в 10,7% к прошлогоднему апрелю, когда действовал режим нерабочих дней и другие жесткие пандемийные ограничения.

Но рост экономики сопровождается разгоном цен: после замедления в апреле до 5,5% в мае инфляция ускорилась до 6% (рынок ожидал 5,8%). Еще в середине прошлого месяца Банк России предполагал, что рост цен будет «держаться на плато».

ЦБ повысит ставку на 0,5 п.п., но есть шанс и на рост на 0,75 п.п., написали в обзоре аналитики Goldman Sachs. Председатель Банка России Эльвира Набиуллина на прошлой неделе заявила, что ЦБ рассматривает разные варианты решений, не исключив даже повышения ставки сразу на 0,75 п.п. С 2014 года, когда регулятор повысил ставку сразу с 10,5 до 17%, он ни разу не повышал ее более чем на 0,5 п.п.

Почему вероятно второе повышение на 0,5 п.п.

Ускорение инфляции выше прогнозируемого уровня в мае стало сюрпризом, говорит главный экономист ING по России и СНГ Дмитрий Долгин, пересмотревший свой прогноз. Как следует из данных Росстата, месячный рост цен на продовольственные товары составил 1%, а на непродовольственные — 0,8%. Помимо глобального роста цен на продовольствие ускорение инфляции объясняется также мировым дефицитом полупроводников и локальным ростом цен на товары, связанные со строительством и ремонтом, отмечает Долгин: «Долгосрочные инфляционные риски выше, чем предполагалось раньше. На основании этого повышение на 50 б.п. — это минимум, на который можно рассчитывать на ближайшем заседании».

Изменил свой прогноз и главный экономист «ВТБ Капитала» Александр Исаков. На прошлый подобный сюрприз в феврале ЦБ отреагировал повышением ставки на 0,25 п.п. вместо ожидаемого рынком ее сохранения, напоминает он.

«Майские данные по росту потребительских цен до 6% практически полностью устранили неопределенность в том, каким будет шаг ЦБ», — пишет аналитик Citibank Иван Чакаров, также ожидающий повышения на 0,5 п.п. Рост цен на непродовольственные товары говорит о серьезном давлении со стороны спроса, что соответствует быстрому восстановлению экономики и возвращению к докризисным уровням ВВП, отмечает он.

Такое внимание к текущей инфляции (хотя ЦБ в своей политике таргетирует будущую инфляцию) связано с высоким уровнем неопределенности. «Сейчас трудно прогнозировать инфляцию, и мы, наверное, все в заложниках у текущей инфляции», — говорит Донец.

Главный экономист Альфа-банка Наталия Орлова считает, что ЦБ все же не стоит опираться на текущие данные: повышая ставку сейчас, он должен реагировать на рост инфляционных рисков 2022 года. «Текущий быстрый рост цен говорит о том, что цепочки производства, видимо, до сих пор не нормализовались, и к моменту, когда они восстановятся, темпы роста спроса могут начать замедляться», — отмечает экономист. Она обращает внимание и на то, что повышение ставки не влияет на текущую инфляцию, но зато ускоряет кредитование: население торопится с оформлением кредитов, что в конечном счете приводит к росту потребления и влияет на инфляцию.

Новые данные по инфляции влияют на прогнозируемый рост цен, не согласен директор центра исследования финансовых технологий и цифровой экономики «Сколково» — РЭШ Олег Шибанов. Кроме того, существенное влияние на динамику будущей инфляции могут оказать инфляционные ожидания, добавляет он.

Какой ставка будет к концу года

Повышение ставки в июле не будет последним, сходятся экономисты. «Мы ждем, что до конца года ключевая ставка может вырасти еще на 0,25 п.п.», — говорит Исаков. «Ренессанс Капитал» ожидает еще два повышения ставки на 0,25 п.п. в июле и сентябре. «Мы видим, что денежный рынок начал закладывать повышение ставки выше 6%. Много и подробно председатель ЦБ говорила о том, что сейчас таргетируется нейтральная политика. С этой точки зрения верхней границей нейтрального диапазона остается 6%», — рассуждает Донец.

ЦБ в апреле впервые опубликовал среднее значение ключевой ставки на 2021 год, исходя из которого можно сделать предположение о динамике ключевой ставки. Значение составило 5–5,8%, что соответствует нейтральному диапазону ключевой ставки 5–6%. ЦБ, впрочем, отмечал, что обязательства следовать среднегодовой траектории у него нет. Кроме того, регулятор начал публиковать опросы аналитиков: из них следует, что ставка в среднем за 2021 год составит 5,2% годовых, а в последующие годы — 5,5%.

Citibank ожидает повышения ставки до 6% к концу года. Если ЦБ продемонстрирует более жесткую риторику, существует риск, что к концу года ставка действительно составит 6%, говорит и Орлова. Но вопрос о выходе за пределы нейтрального диапазона пока не актуален, добавляет Исаков. В базовом сценарии «ВТБ Капитала» в следующем году инфляция, скорее всего, снизится до 4%, а пик роста цен будет летом, когда инфляция составит порядка 6,3%.