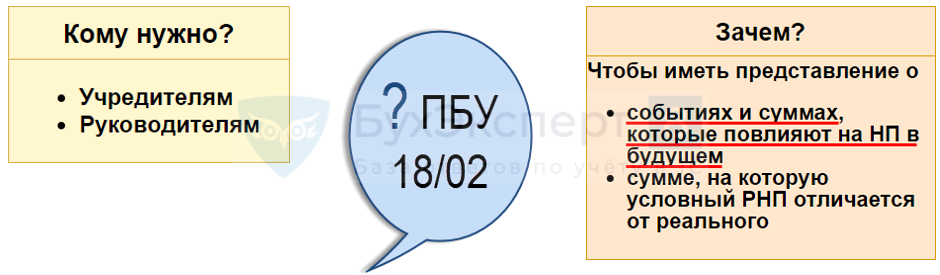

зачем нужен пбу 18 02

Для чего нужен стандарт и кто применяет ПБУ 18/02

Зачем принят стандарт

Кто может отказаться от учета налога на прибыль

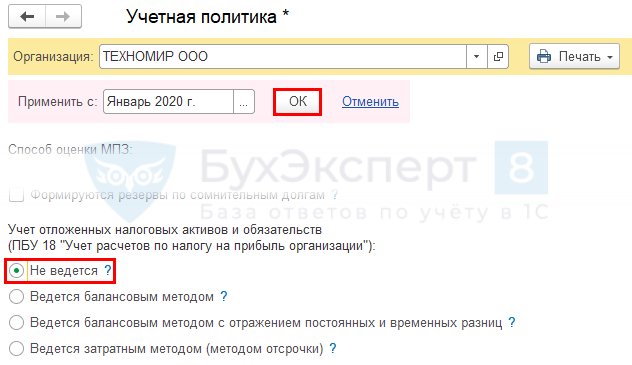

ПБУ 18/02 можно не вести организациям, которые вправе применять упрощенные способы ведения БУ, включая упрощенную бухгалтерскую (финансовую) отчетность (п. 2 ПБУ 18/02).

Индивидуальные предприниматели могут не вести БУ, если они ведут учет доходов или доходов и расходов и (или) иных объектов налогообложения либо физических показателей, характеризующих определенный вид предпринимательской деятельности (пп. 1 ч. 2 ст. 6 Закона от 06.12.2011 N 402-ФЗ, далее – Закон 402-ФЗ).

На упрощенные способы ведения БУ имеют право (ч. 4 ст. 6 Закона 402-ФЗ):

Получите понятные самоучители 2021 по 1С бесплатно:

Как отказаться от ПБУ 18/02

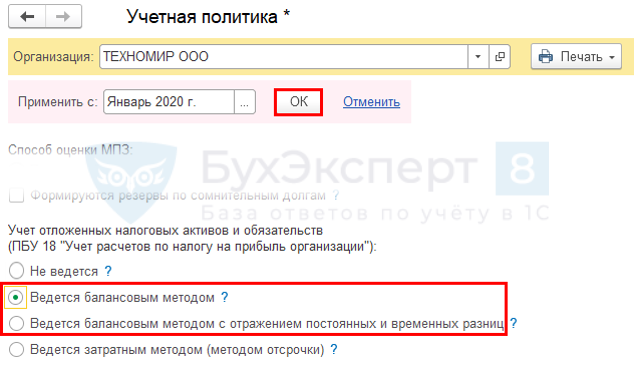

Применение обязательно

НЕ применяют упрощенные способы ведения БУ (ч. 5 ст. 6 Закона 402-ФЗ):

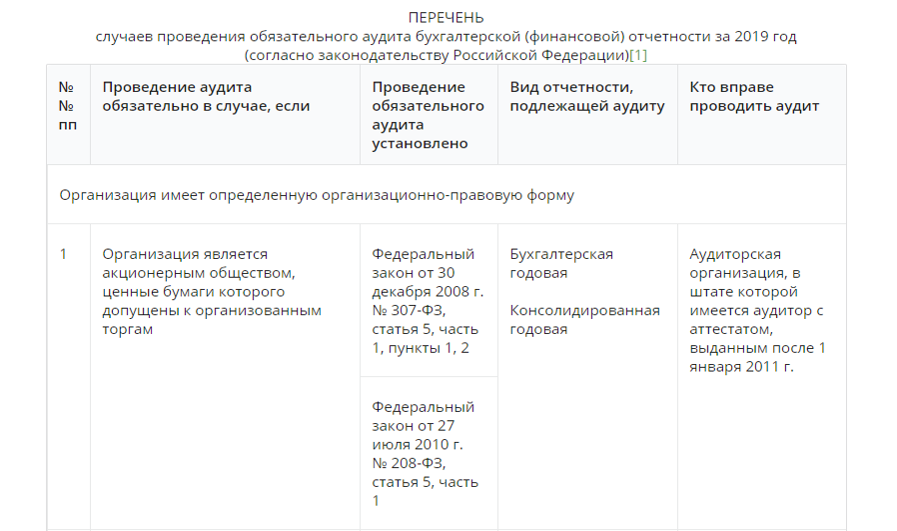

Минфин ежегодно публикует на своем сайте Перечень случаев обязательного аудита.

См. также:

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Спасибо большое, Мария как всегда на высоте: приятный голос и с пользой )))

Инструкция для новой редакции ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», которую необходимо применять с 2020 года

Данная статья представляет собой инструкцию для бухгалтеров, которым нужно быстро изучить или освежить в памяти ключевые вопросы, связанные ПБУ 18/02 — с учетом налога на прибыль, формированием постоянных и временных разниц, а также постоянных налоговых доходов и расходов, отложенных налоговых обязательств и активов. Инструкция составлена в соответствии с последней редакцией ПБУ 18/02 (утв. приказом Минфина России от 20.11.18 № 236н ), применять которую в обязательном порядке нужно с 2020 года. В 2019 году использовать данную редакцию ПБУ 18/02 можно было в добровольном порядке. Материал будет обновляться каждый раз после внесения изменений в законодательство, поэтому обращать внимание на дату размещения статьи не нужно — шпаргалка будет актуальной всегда.

Кто применяет

Компании, которые являются плательщиками налога на прибыль (кроме кредитных организаций, а также государственных (муниципальных) учреждений).

Цель применения

Правила учета доходов и расходов в налоговом учете (НУ) и в бухгалтерском учете (БУ) установлены разными нормативными правовыми актами. Для НУ таким актом является Налоговый кодекс, а для БУ — различные положения по бухгалтерскому учету ( в частности, ПБУ 9/99 «Доходы организации» и ПБУ 10/99 «Расходы организации»). Из-за этого налоговый учет далеко не всегда совпадает с бухгалтерским.

Так, некоторые затраты в БУ отражаются в полной сумме, а в НУ — в пределах лимита (например, представительские расходы). Есть затраты, которые показываются только в бухгалтерском учете, а в налоговом учете отсутствуют (например, премии к празднику). Наконец, момент учета доходов и расходов в БУ может отличаться от момента учета доходов и расходов в НУ (в частности, у тех, кто использует кассовый метод). И это далеко не все случаи, когда показатели налогового учета и бухгалтерского учета расходятся.

Основные показатели

Усл овный расход (доход) по налогу на прибыль

Условный расход по налогу на прибыль — это прибыль по данным бухгалтерского учета, умноженная на налоговую ставку. Он отражается проводкой:

ДЕБЕТ 99 КРЕДИТ 68

Условный доход по налогу на прибыль — это убыток по данным бухгалтерского учета, умноженный на налоговую ставку. Он отражается проводкой:

ДЕБЕТ 68 КРЕДИТ 99

Текущий налог на прибыль

Текущий налог на прибыль — это прибыль по данным налогового учета, умноженная на налоговую ставку. Проще говоря, это налог к уплате, который организация отражает в декларации по прибыли.

В пункте 22 ПБУ 18/02 сказано, что существует два способа определения величины текущего налога на прибыль: на основании данных бухучета и на основании налоговой декларации. Каждая организация вправе выбрать любой из способов и закрепить его в учетной политике.

Отметим, что в настоящей статье используется способ определения текущего налога на прибыль на основании данных БУ. Мы остановились на нем, поскольку именно этот способ соответствует правилам, которые приведены в инструкции по применению плана счетов (утв. приказом Минфина России от 31.10.2000 № 94н). Данный способ подразумевает, что никакой отдельной проводки на сумму текущего налога на прибыль делать не надо.

Разницы между данными НУ и БУ

Каждый раз, когда одна и та же операция отражается в налоговом учете иначе, чем и бухгалтерском, возникает так называемая разница. Существует два вида разниц: временные и постоянные.

Когда появляются временные разницы

Временные разницы — это доходы и расходы, которые в БУ отражаются в одном отчетном периоде, а в НУ — в другом периоде. Отличительная черта временной разницы заключается в том, что рано или поздно наступит момент, когда расхождение между налоговым учетом и бухгалтерским учетом будет сведено к нулю.

Компания ввела в эксплуатацию объект основных средств. Его первоначальная стоимость равна 120 000 руб., срок полезного использования составляет пять лет.

В учетной политике закреплено, что для целей НУ используется линейный метод амортизации, а для целей БУ — способ списания стоимости пропорционально объему продукции. Из-за этого сумма ежемесячных амортизационных отчислений по данным налогового учета отличатся от суммы отчислений по данным бухучета. Как следствие, каждый месяц возникает разница.

По окончании срока полезного использования первоначальная стоимость будет полностью списана как в бухгалтерском, так и в налоговом учете. При этом общая сумма амортизации, начисленной в течение пяти лет, и в НУ и в БУ составит 120 000 руб. Значит, расхождение между налоговым учетом и бухучетом будет сведено к нулю.

Следовательно, разница, возникающая из-за несовпадения ежемесячной суммы амортизации, является временной.

Организация по-разному отражает отпускные в БУ и в НУ.

В бухучете компания формирует резерв предстоящих расходов по отпускам. Для этого ежемесячно определенная сумма списывается по дебету «затратного» счета и кредиту счета 96 «Резервы предстоящих расходов».

В налоговом учете отпускные включаются в состав расходов того месяца, на который приходится отпуск.

Таким образом, ежемесячно возникает разница в виде сумм, списанных на расходы в бухгалтерском учете.

После того, как сотрудник использует отпуск, в налоговом учете будут сформированы затраты на полную величину отпускных. При этом итоговая сумма отпускных по данным НУ совпадет с суммой, которая в течение предыдущих месяцев была отнесена в резерв по данным БУ. Значит, расхождение между налоговым учетом и бухучетом будет сведено к нулю.

Следовательно, разница, возникающая из-за ежемесячного отражения затрат в бухгалтерском учете, является временной.

Кроме того, к временным разницам относятся результаты операций, не включаемые в бухгалтерскую прибыль или убыток, но формирующие налоговую базу по прибыли в других периодах.

Добавим, что временные разницы надо учитывать по каждому виду активов и обязательств. Это означает, что необходимо организовать аналитический учет временных разниц в разрезе основных средств, резервов и проч.

Как отразить временную разницу

Временная разница показывается в бухучете один раз в год — по состоянию на последнее число отчетного года. Чтобы ее отразить, нужно сделать следующие шаги.

1. Найти четыре величины по состоянию на конец отчетного года:

Далее найти разницу между первой и второй величинами. Полученная цифра — это временная разница.

Также нужно найти разницу между третьей и четвертой величинами. Полученная цифра — тоже временная разница.

Таким образом, по состоянию на конец отчетного года получатся две временные разницы. Одна возникла из-за различий в стоимости активов. Вторая возникла из-за различий в стоимости обязательств.

У организации есть основное средство первоначальной стоимостью 120 000 руб., других активов нет.

Установлено, что в БУ срок полезного использования этого основного средства составляет 4 года, а в НУ — 3 года. За весь период вплоть до конца отчетного года начислена амортизация: в БУ — 30 000 руб., в НУ — 40 000 руб.

Бухгалтер посчитал, что по состоянию на конец отчетного года балансовая стоимость ОС равна 90 000 руб. (120 000 руб. – 30 000 руб.), а стоимость для целей налогового учета — 80 000 руб. (120 000 руб. – 40 000 руб.).

К тому же организация создала резерв предстоящих расходов по отпускам, отразив его по кредиту счета 96. Других обязательств нет. На конец года остаток резерва составил 70 000 руб. В налоговом учете аналогичный резерв отсутствует, и его величина равна нулю.

Таким образом, по состоянию на конец отчетного года у организации две временные разницы. Первая возникла из-за различий в стоимости активов, ее величина — 10 000 руб. (90 000 руб. – 80 000 руб.). Вторая возникла из-за различий в стоимости обязательств, ее величина — 70 000 руб. (70 000 руб. – 0 руб.).

2. Определить, какой является каждая из двух временных разниц: вычитаемой или налогооблагаемой. Для этого нужно понять, какая стоимость больше — балансовая или «налоговая» (см. табл. 1).

Таблица 1

Как определить налогооблагаемую и вычитаемую разницу

АКТИВЫ

Балансовая стоимость БОЛЬШЕ, чем «налоговая»

НАЛОГООБЛАГАЕМАЯ временная разница

Балансовая стоимость МЕНЬШЕ, чем «налоговая»

ВЫЧИТАЕМАЯ временная разница

ОБЯЗАТЕЛЬСТВА

Балансовая стоимость БОЛЬШЕ, чем «налоговая»

ВЫЧИТАЕМАЯ временная разница

Балансовая стоимость МЕНЬШЕ, чем «налоговая»

НАЛОГООБЛАГАЕМАЯ временная разница

3. Сложить, либо «схлопнуть» две полученные временные разницы по следующему алгоритму:

Таким образом, по состоянию на конец отчетного года получится одна временная разница — либо налогооблагаемая, либо вычитаемая.

Бухгалтер определил, что по состоянию на последний день отчетного года у организации две временные разницы. Первая является вычитаемой, она возникла из-за различий в стоимости активов, ее величина равна 50 000 руб. Вторая является налогооблагаемой, она возникла из-за различий в стоимости обязательств, ее величина равна 70 000 руб.

Бухгалтер «схлопнул» две разницы, и получил одну налогооблагаемую разницу на сумму 20 000 руб. (70 000 руб. – 50 000 руб.).

4. Проделать действия из пунктов 1-3 применительно к данным на конец года, предшествующего отчетному. Другими словами, найти балансовую и «налоговую» стоимость всех активов и всех обязательств на конец предыдущего года. Затем вычислить две временные разницы и понять, является каждая из них налогооблагаемой или вычитаемой. После чего сложить, либо «схлопнуть» их, получив в итоге одну временную разницу.

В случае, когда все указанные действия уже были проделаны годом ранее (то есть при подведении итогов и составлении отчетности за предыдущий год), нужно просто взять прошлогодние данные.

5. Сравнить временную разницу на конец предыдущего года и временную разницу на конец отчетного года. Далее действовать по следующему алгоритму:

6. Создать необходимые проводки (см. табл. 2):

Таблица 2

Какие проводки создать при отражении и погашении ОНА и ОНО

ПБУ 18/02: применять или нет?

эксперт по бухучету и налогообложению сервиса Норматив

Ваша компания применяет ПБУ 18/02 про учет расчетов по налогу на прибыль? Статья поможет разобраться с нюансами применения.

ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» — услышав это название, некоторые бухгалтеры впадают в панику. Ведь это самое сложное ПБУ: в нем много непонятных терминов, оно требует много проводок.

Зачем нам ПБУ 18/02?

Без ПБУ 18/02 не обойтись никак. Оно, может, и сложное, но очень необходимо для учета расхождений между бухгалтерским и налоговым учетом. Дело в том, что правила учета доходов и расходов в налоговом учете и в бухгалтерском учете регулируются разными нормативными документами. Во главе налогового учета стоит Налоговый Кодекс, а бухгалтерским учетом управляют различные ПБУ.

Не всегда затраты отражаются одинаково в обоих учетах. Так, в бухучете некоторые затраты отражаются полностью, а в налоговом — в пределах лимита (например, представительские расходы). Также есть затраты, которые отражаются только в бухгалтерском учете, а в налоговом учете отсутствуют (например, премии к празднику). И это далеко не все случаи, когда показатели налогового и бухгалтерского учета расходятся.

Связать между собой «налоговую» и «бухгалтерскую» прибыль помогает ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций».

Вебинары для бухгалтеров в Контур.Школе: изменения законодательства, особенности бухгалтерского и налогового учета, отчетность, зарплата и кадры, кассовые операции.

Кто вправе отказаться от применения ПБУ 18/02?

Субъектам малого предпринимательства, а также некоммерческим организациям законодательство предоставляет некую привилегию: у них есть выбор применять или нет данное ПБУ. Не забудьте, что свой выбор необходимо закрепить в учетной политике.

У всех остальных плательщиков налога на прибыль такого выбора нет: ПБУ 18/02 они обязаны применять, как бы оно вам не нравилось, казалось непонятным или усложняющим жизнь.

Штрафы за неприменение ПБУ 18/02

Как правило, на бухгалтера магически действует сумма штрафа за то или иное нарушение. А чем грозит неприменение ПБУ 18/02, посвященное учету расчетов по налогу на прибыль организаций?

От того, применяет компания ПБУ 18/02 или нет, сумма налогов никак не зависит. Поэтому у проверяющих остается только один повод для штрафа — искажение бухотчетности.

Разницы между налоговым и бухгалтерским учетом

Разница возникает каждый раз, когда какой-либо доход или расход в налоговом и бухгалтерском учете отражается по-разному.

Существует два вида разниц: временные и постоянные. Для бухгалтера крайне важно определить, к какому из видов относится та или иная сумма.

Советы по применению ПБУ 18/02

После внесения изменений в ПБУ 18/02 и устранения всех недочетов, данное Положение стало более пригодно для использования. Понятно, что не каждому бухгалтеру хватит терпения и времени разобраться в хитросплетениях ПБУ 18/02. К тому же, вопросы по применению данного ПБУ возникают не каждый день, в связи с чем, даже выясненная и проверенная информация успевает стереться из памяти.

И все же постарайтесь все-таки уделить изучению этого Положения время и тогда оно станет мощным инструментом контроля за правильностью исчисления налога на прибыль и позволит отслеживать и заранее предотвращать ошибки как в налоговом, так и в бухгалтерском учете.

Если нужно быстро и легко разобраться в сути ПБУ 18/02, рекомендуем видеолекцию «Применение ПБУ 18/02: просто о сложном».

Для кого применение ПБУ 18/02 обязательно

Ответ на вопрос, кто обязан применять ПБУ 18/02, определен в самом начале этого документа (пп. 1, 2), где изложены его общие положения. Правила ПБУ 18/02 написаны для организаций и заключаются в раскрытии в бухгалтерском учете и отчетности информации о налоге на прибыль. Поэтому вопрос применения данного положения затрагивает именно тех, кто обязан платить этот налог.

Таким образом, платит или не платит организация налог на прибыль — это основной критерий, определяющий обязанность применять ПБУ 18/02, то есть информировать пользователей бухотчетности о расчетах по налогу на прибыль: если компания платит налог, то применять положение она обязана.

Внимание! С 2020 года вступили в силу изменения, внесенные в ПБУ 18/02 приказом Минфина от 20.11.2018 № 236н. Согласно новой редакции уточняется понятие и алгоритм определения временных разниц, изменится название постоянных налоговых обязательств, определяются положения для консолидированной группы налогоплательщиков.

Об остальных изменениях в ПБУ 18/02 рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Обзорный материал, чтобы узнать все подробности данной процедуры.

На первый взгляд, все просто. Однако в данном вопросе имеются особенности, требующие более детального изучения.

ПБУ 18/02 определяет также организации — исключения из общих правил и организации, имеющие право выбора в вопросе применения положения.

Для того чтобы получить полную картину, сгруппируем схематично организации по отношению к ПБУ 18/02 на схеме, в которой они поделены на 2 большие группы по признаку уплаты «прибыльного» налога.

Из схемы видно, что всегда применяют ПБУ 18/02 следующие организации: не относящиеся к кредитным и муниципальным, уплачивающие налог на прибыль, без права на упрощенные способы учета и отчетности. Примером таких организаций могут служить крупные компании и холдинги. Для них не принимать во внимание ПБУ 18/02 недопустимо, а его применение – полезно, поскольку положение дает инструменты дополнительного контроля за правильностью расчета налога, позволяет в текущий момент учесть будущие обязательства и активы, что очень важно для принятия разумных управленческих решений.

Пример применения норм ПБУ 18/02 в бухгалтерском и налоговом учете при создании резерва по сомнительным долгам смотрите в КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Кто не должен применять ПБУ 18/02

В нашей схеме обрамлены в красную рамку те, кто не работает с ПБУ 18/02. Могут не беспокоиться о ПБУ 18/02 (п. 1):

А также те, кто не платит налог на прибыль:

Действительно, если организация не платит налог на прибыль, то с ПБУ 18/02 она не может работать по простой причине: нет налога на прибыль и других необходимых показателей. В свою очередь, утрата права на освобождение от налога может повлечь и необходимость вернуться к работе с ПБУ 18/02.

Об организациях на спецрежимах налогообложения

ВАЖНО! ЕНВД утрачивает силу и с 2021 года не применяется. Подробности см. в материале «Отмена ЕНВД в 2021 году: последние новости, изменения с 1 января 2020 года».

Однако условия применения спецрежима, к примеру упрощенки, могут в какой-либо момент перестать выполняться, и организация утратит право на его применение и станет обязанной работать с ПБУ 18/02.

Кроме того, некоторые спецрежимы совместимы с обычной системой налогообложения. Например, организация может вести разные виды деятельности, облагаемые в обычном порядке налогом на прибыль и облагаемые единым налогом с вмененного дохода. Тогда для деятельности, облагаемой налогом на прибыль, будут формироваться показатели по ПБУ 18/02, а по другому виду деятельности их не будет. В таком случае важно вести учет доходов и расходов раздельно.

Кто имеет право выбора

В нашей схеме помещены в элемент в желтой рамке те компании, которые могут сами принять решение в вопросе применения ПБУ 18/02 (п. 2). Это организации, которым предоставлено право применять упрощенные способы ведения бухгалтерского учета и составлять отчетность упрощенного вида.

При этом свое право на упрощенный учет и отчетность такие организации должны отразить в учетной политике. Принимая подобное решение, организации, конечно, следует полагаться на здравый смысл, исходить из целесообразности упрощенного учета, его соответствия планам развития компании. При этом нужно учесть, что упрощенная отчетность, равно как и обычная, должна быть достоверной и полностью информировать своих пользователей о положении организации.

Компания, решившаяся на упрощение своего учета и отчетности, может также принять решение о том, что не будет использовать ПБУ 18/02. Это тоже должно найти отражение в учетной политике.

Однако прежде чем отказываться от применения ПБУ 18/02, следует проверить, нет ли организации в составе субъектов, приведенных в п. 5. ст. 6 закона «О бухгалтерском учете». Это субъекты, исключенные из перечня лиц, которым разрешено вести упрощенный бухучет, и тем самым лишенные права неприменения ПБУ 18/02 по этому основанию.

Итоги

Организации по отношению к необходимости применять ПБУ 18/02 делятся на три группы: обязанные его применять, не обязанные и имеющие право выбора. Принимая решение об отказе от применения положения, нужно взвесить все плюсы и минусы, а также предусмотреть все возможные последствия данного выбора.

О том, как вести бухгалтерский учет с использованием ПБУ 18, читайте в статьях:

Когда малым предприятиям нужно обязательно применять ПБУ 18/02

Организация подпадает под обязательный аудит по валюте баланса не каждый год. Организация является субъектом малого предпринимательства. Налоговый учет в организации ведется отдельно в специальных регистрах и отличается от бухгалтерского. Временные разницы не считаются. Нужно ли организации в таком случае применять в обязательном порядке ПБУ 18/02? Каковы последствия неприменения ПБУ 18/02?

По данному вопросу мы придерживаемся следующей позиции:

Если валюта баланса за 2019 год превышает 60 млн. руб., организация начиная с 2020 года обязана применять ПБУ 18/02.

Неприменение ПБУ 18/02 не приводит к искажению учета доходов и расходов, тем более в целях налогового учета. Вместе с тем не исключаем, что за нарушение правил бухгалтерского учета в связи с неприменением ПБУ 18/02 организация может быть привлечена к налоговой ответственности, предусмотренной ст. 120 НК РФ, а на ее должностных лиц наложен административный штраф по ст. 15.11 КоАП РФ.

Обоснование позиции:

ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» предназначено для формирования в бухгалтерском учете и раскрытия в бухгалтерской отчетности информации о расчетах по налогу на прибыль для организаций, признаваемых в установленном законодательством РФ порядке налогоплательщиками налога на прибыль (кроме кредитных организаций и организаций государственного сектора) (п. 1 ПБУ 18/02)*(1).

ПБУ 18/02 могут не использовать организации, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность (п. 2 ПБУ 18/02).

В свою очередь, в ч. 5 ст. 6 Закона N 402-ФЗ поименованы субъекты, которые не вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность. В частности, одной из причин утраты права на упрощенные способы ведения бухгалтерского учета и упрощенную отчетность для МП является необходимость проведения обязательного аудита в соответствии с законодательством РФ (п. 1 ч. 5 ст. 6 Закона N 402-ФЗ).

Случаи, когда обязательный аудит бухгалтерской отчетности необходим, перечислены в ч. 1 ст. 5 Федерального закона от 30.12.2008 N 307-ФЗ «Об аудиторской деятельности». Согласно п. 4 указанной части аудит обязаны проводить, в частности, организации, у которых сумма активов бухгалтерского баланса по состоянию на конец предшествовавшего отчетному года превышает 60 млн. руб. (превышение по критерию валюты баланса).

Сводную информацию о том, в каких случаях должен проводиться обязательный аудит бухгалтерской (финансовой) отчетности, ежегодно публикует Минфин России. Например, 9 января 2020 года он опубликовал Информацию «Перечень случаев проведения обязательного аудита бухгалтерской (финансовой) отчетности за 2019 год (согласно законодательству Российской Федерации)».

Как указано в п. 72 Информации, проведение аудита обязательно в случае, если объем выручки от продажи продукции (продажи товаров, выполнения работ, оказания услуг) организации (за исключением органов государственной власти, органов местного самоуправления, государственных и муниципальных учреждений, государственных и муниципальных унитарных предприятий, сельскохозяйственных кооперативов, союзов этих кооперативов) за предшествовавший отчетному год превышает 400 млн. руб. или сумма активов бухгалтерского баланса по состоянию на конец предшествовавшего отчетному года превышает 60 млн. руб.

То есть для целей проведения обязательного аудита за отчетный год значение имеют определенные финансовые показатели организации за год, предшествовавший отчетному. Так, если валюта баланса за 2019 год (на 31.12.2019) превышает 60 млн. руб., организация начиная с 2020 года теряет свои преимущества по упрощенным способам ведения бухучета и отчетности и у нее возникает обязанность применять ПБУ 18/02.

Если же в 2019 году указанный лимит не превышен, формально организация, являющаяся МП, вправе не применять указанный стандарт. Напомним, что выбор способа ведения учета должен быть отражен в учетной политике (п.п. 5.1, 7 ПБУ 1/2008 «Учетная политика организации»).

Законодательство прямо не устанавливает ответственность за ведение бухгалтерского учета с применением упрощенных способов в случаях, когда такое ведение законодательством не предусмотрено (в том числе отказ от использование ПБУ 18/02).

Статьей 15.11 КоАП РФ предусмотрено, что грубое нарушение требований к бухгалтерскому учету, в том числе к бухгалтерской (финансовой) отчетности, влечет наложение административного штрафа на должностных лиц в размере от 5000 до 10 000 рублей (за повторное нарушение штраф от 10 000 до 20 000 рублей или дисквалификация на срок от одного года до двух лет).

Согласно п. 1 Примечания к ст. 15.11 КоАП РФ под грубым нарушением требований к бухгалтерскому учету, в том числе к бухгалтерской (финансовой) отчетности, понимается:

занижение сумм налогов и сборов не менее чем на 10 процентов вследствие искажения данных бухгалтерского учета;

искажение любого показателя бухгалтерской (финансовой) отчетности, выраженного в денежном измерении, не менее чем на 10 процентов;

регистрация в регистрах бухгалтерского учета мнимого объекта бухгалтерского учета (в том числе неосуществленных расходов, несуществующих обязательств, не имевших места фактов хозяйственной жизни) или притворного объекта бухгалтерского учета;

ведение счетов бухгалтерского учета вне применяемых регистров бухгалтерского учета;

составление бухгалтерской (финансовой) отчетности не на основе данных, содержащихся в регистрах бухгалтерского учета;

отсутствие у экономического субъекта первичных учетных документов, и (или) регистров бухгалтерского учета, и (или) бухгалтерской (финансовой) отчетности, и (или) аудиторского заключения о бухгалтерской (финансовой) отчетности (в случае, если проведение аудита бухгалтерской (финансовой) отчетности является обязательным) в течение установленных сроков хранения таких документов.

Отметим, что должностные лица освобождаются от административной ответственности, предусмотренной ст. 15.11 КоАП РФ, в случае исправления ошибки, включая представление пересмотренной бухгалтерской отчетности, до утверждения бухгалтерской отчетности в установленном законодательством РФ порядке (п. 2 Примечания к ст. 15.11 КоАП РФ).

На наш взгляд, в случае, если ведение бухгалтерского учета с применением упрощенных способов приводит не к искажению статей (строк) бухгалтерской отчетности, а лишь к меньшей степени их детализации, основания для применения ст. 15.11 КоАП РФ отсутствуют.

В соответствии с п. 1 ст. 120 НК РФ грубое нарушение правил учета доходов и (или) расходов и (или) объектов налогообложения, если эти деяния совершены в течение одного налогового периода, при отсутствии признаков налогового правонарушения, предусмотренного п. 2 ст. 120 НК РФ, влечет взыскание штрафа в размере 10 000 рублей*(3). Под грубым нарушением правил учета доходов и расходов и объектов налогообложения для целей ст. 120 НК РФ понимается:

отсутствие первичных документов;

или отсутствие счетов-фактур;

или регистров бухгалтерского учета или налогового учета;

систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета, в регистрах налогового учета и в отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений.

Обращаем внимание, что приведенный выше перечень является закрытым и не содержит такого основания для штрафа, как неприменение положений по бухгалтерскому учету.

Как правило, неприменение ПБУ 18/02 не приводит к искажению учета доходов и расходов, тем более в целях налогового учета, и, соответственно, ст. 120 НК РФ, по нашему мнению, не применяется (смотрите, например, постановления ФАС Западно-Сибирского округа от 21.06.2006 N Ф04-3764/2006(23682-А67-40), ФАС Северо-Западного округа от 28.06.2005 N А56-35334/04). В постановлении ФАС Московского округа от 12.11.2002 N КА-А41/7510-02 суд исходил из того, что нарушение правил бухгалтерского учета само по себе не является основанием для применения ст. 120 НК РФ. В отличие от бухгалтерского законодательства, налоговое законодательство устанавливает ответственность за такие правонарушения, общественная опасность последствий которых выражается в создании условий для неисполнения или в неисполнении налогоплательщиком своих обязанностей по уплате налогов.

В то же время мы не можем исключить рисков, что при проведении налоговой проверки организация за нарушение правил бухгалтерского учета в связи с неприменением ПБУ 18/02 (что, в свою очередь, приводит к отсутствию регистров бухгалтерского учета) может быть привлечена к налоговой ответственности в размере от 10 000 руб. до 30 000 руб. (ст. 120 НК РФ). При этом обращаем внимание, что привлечение организации к налоговой ответственности не освобождает ее должностных лиц от административной ответственности (п. 4 ст. 108 НК РФ).

Данный вывод является нашим экспертным мнением. В настоящее время мы не располагаем достаточным количеством примеров судебной практики и разъяснений уполномоченных органов по данной конкретной ситуации. Поэтому напоминаем о праве налогоплательщика обратиться в Минфин России или в налоговый орган по месту учета организации за соответствующими письменными разъяснениями (пп.пп. 1, 2 п. 1 ст. 21 НК РФ). При возникновении спора наличие персональных письменных разъяснений финансового ведомства или налоговых органов исключает вину лица в совершении налогового правонарушения на основании пп. 3 п. 1 ст. 111 НК РФ.

Рекомендуем также ознакомиться с материалами:

— Энциклопедия решений. Упрощенные способы ведения бухгалтерского учета;

— Энциклопедия решений. Ответственность за грубое нарушение правил учета доходов и расходов и объектов налогообложения (ст. 120 НК РФ).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Молчанов Валерий

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

Лазарева Ирина

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

*(1) В ПБУ 18/02 декларируется, что его применение обеспечивает достижение следующих целей:

определение взаимосвязи показателя, отражающего прибыль (убыток), исчисленного в порядке, установленном нормативными правовыми актами по бухгалтерскому учету РФ (бухгалтерской прибыли (убытка)), и налоговой базы по налогу на прибыль за отчетный период (налогооблагаемой прибыли (убытка)), рассчитанной в порядке, установленном налоговым законодательством РФ;

отражение в бухгалтерском учете не только суммы налога на прибыль, подлежащей уплате в бюджет, или суммы излишне уплаченного и (или) взысканного налога, причитающейся организации, либо суммы произведенного зачета по налогу в отчетном периоде, но и отражение в бухгалтерском учете сумм, способных оказать влияние на величину налога на прибыль последующих отчетных периодов в соответствии с законодательством РФ.

*(2) Подробнее смотрите в материалах: Энциклопедия решений. Учет налога на прибыль (c 1 января 2020 года); Энциклопедия решений. Текущий налог на прибыль (строка 2410).

*(3) Если указанные деяния совершены в течение более одного налогового периода, то размер штрафа увеличивается до 30 000 рублей. А если содеянное повлекло занижение налоговой базы (базы для исчисления страховых взносов), то штраф составляет уже 20% от суммы неуплаченного налога (страховых взносов), но не менее 40 000 рублей.