зачем китай скупает металл

Китай обрушил мировые цены на руду: эксперты выдали прогноз на 2022 год

Цены на железную руду резко падают в четверг, 19 августа, на сигналах о сокращении спроса в Китае.

Стоимость фьючерсов на Даляньской сырьевой бирже по итогам торгов в четверг опустилась на 6,2%, отмечает Bloomberg.

Власти Китая неоднократно призывали сталелитейные предприятия страны сокращать производство с целью сокращения вредных выбросов, и последние данные показывают, что их усилия начали приносить плоды.

Согласно данным консалтинговой компании Mysteel, запасы желруды в 45 китайских портах по итогам прошлой недели увеличились на 260 тыс. тонн – до 127 млн тонн.

BHP Group, крупнейшая горнодобывающая компания мира, на этой неделе заявила о растущей вероятности существенного сокращения производства стали в Китае в текущем полугодии. Ранее некоторые из крупных китайских производителей стали уже взяли на себя обязательства по сокращению производства.

Падение стоимости железной руды способствует снижению цен и на сталь. Давление на рынок также оказывают ожидания, что спрос на сталь в Китае будет уменьшаться, учитывая, что Пекин стремится сдержать рост объемов жилищного строительства.

«Мировой рынок стали охлаждается, и мы по-прежнему придерживаемся мнения о том, что цены будут снижаться до конца 2021 года и в 2022 году, поскольку спрос на сталь в Китае со стороны строительной отрасли ослабляется», – отмечают эксперты Fitch Solutions.

Напомним, в мае президент Владимир Зеленский назвал необходимым повышение ренты на добычу железной руды из-за резкого роста мировых цен, что позволяет собственникам рудных компаний получать сверхприбыль.

Однако принятие соответствующего законопроекта №5600, рассмотрение которого ожидалось в июле, отложено.

Битва за металл: рост цен на сталь побуждает металлургов продавать ее в Китай

Очередное повышение цен, теперь уже на металл обрушилось на Россию. Популярный канал «Незыгарь» пишет:

«В Правительстве и Госдуме обеспокоены резким скачком цен на металл — с ноября они выросли более чем на 50%. Застройщики, автопром и сельское хозяйство под угрозой.

Рост цен уже сказался на закупках крупнейших застройщиков — в компаниях опасаются, что это приведет к росту себестоимости на 5-9% и лоббируют принятие правительственных мер.

Сегодня глава Минпромторга Денис Мантуров встречается с металлургами, чтобы заслушать их предложения по урегулированию цен — а пока ведомство готовит расширение пошлин, не исключается и запрет экспорта лома.

«Ситуация с металлами аналогична зерновым и прочим товарам — производителям сырья в разы выгоднее продавать продукцию за рубеж. Начались восстановительные процессы после пандемии, и таких цен, как в Китае и соседних странах, внутри страны не предлагает никто — внешние цены выше внутренних на 30%, такого расхождения прежде не наблюдалась».

Эксперты связывают рост экспортных цен с падением доверия к национальной валюте и развитием рыночных отношений с Китаем — первым потребителем российской стали.

Рыночная конъюнктура позитивно сказалась на стоимости акций российских металлургов — с ноября акции ММК, Северстали и НЛМК подорожали почти в полтора раза.

«Теперь Правительству предстоит нелегкий выбор между двумя блоками лоббистов — выбор какой либо из сторон неминуемо отзовется серьезными убытками для оппонирующей. Однако, автопром и застройщики еще смогут отбиться за счет граждан и других конечных потребителей».

А вот эксперты канала «Нержавейка», со своей стороны, уверены, что в этой ситуации крайними пытаются сделать именно металлургов:

«Застройщики и машиностроители лоббируют введение экспортных пошлин на всю металлопродукцию из-за резкого роста цен. Но в этот раз сталевары убедили правительство, что невидимая рука рынка сама наведет порядок. По мнению металлургов, установление пошлин – только прикрытие для куда более важных целей.

В своей очередной авторской колонке известный российский экономист Яков Миркин недоумевает по поводу того, как ухитряется Россия быть такой бедной, обладая такими ресурсами, в том числе и металлами:

«Что такое потерянное десятилетие? В 2014–2020 гг. реальные доходы населения в России упали больше чем на 10%, а за 10 лет, по оценкам Росстата и ЕМИСС, – на 3,3%. Надо бы посмеяться: эй, чем это вы занимаетесь в богатейшей по ресурсам стране мира? Нефть, газ, золото, металлы – вы их что, едите? Как это вы ухитряетесь быть бедными? Поделитесь опытом! Да, надо бы посмеяться над собой, но не хочется.

Мы в стагнации. ВВП на душу населения по номиналу в 2010 г. – 56-е место в мире, в 2020 г., согласно оценкам, – 61-е. А ВВП на душу населения по паритету покупательной способности (у нас его очень любят за то, что кажемся выше и богаче)? В 2010 г. – на 52-м месте в мире, в 2020 г., по оценке МВФ, – все там же, на 52-м. »

Китай придумал способ удешевить свое производство

Китайские власти пообещали начать продажу государственных запасов промышленных металлов. Пекин таким образом придумал способ удешевить свое производство, пишет Financial Times.

Национальное управление по продуктам питания и стратегическим резервам страны сообщило, что готово предложить рынку свои запасы меди, алюминия и цинка, таким образом делая их доступным для местных производителей. Данный шаг последовал на фоне подорожания сырья, которое, в свою очередь, привело к рекордному с 2008 года росту отпускных цен и поставило под угрозу прибыль промышленных предприятий.

Металлы внесли заметный вклад в мировой рост цен на сырье, который изначально был вызван быстрым восстановлением промышленности в Китае после пандемии и позднее поддержан другими крупными экономиками. Медь, которая широко используется в самых различных сферах, в прошлом месяце дорожала до рекордного уровня в более чем 10 500 долларов за тонну.

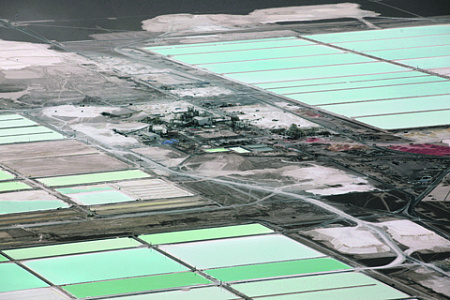

Официально объемы государственных запасов металла Китай не раскрывает, но, по предположениям аналитиков, Пекин мог накопить 500 тысяч тонн меди, полтора миллиона тонн алюминия и до 700 тысяч тонн цинка. Масштабы потребления можно представить на основании объема используемой меди, который в Китае оценивается в 15 миллионов тонн.

При этом амбиции страны, которая ставит задачу по устранению углеродных выбросов к 2060 году, потребуют сократить и производство металлов, что может создать угрозу потенциального дефицита и привести к дальнейшему росту цен. Беспокойство это вызывает и потому, что страна является крупным экспортером металлов и самым значительным потребителем и производителем сырья в мире.

По итогам первого квартала 2021 года экономика Китая выросла на рекордные 18,3 процента. Однако дальнейшему восстановлению, по оценкам специалистов, может помешать слабое потребление на фоне роста производственных затрат. Из-за подорожания сырья индекс цен производителей (PPI) Китая — показатель изменения цен на товары и услуги на оптовом уровне — в мае вырос до рекордного за почти 13 лет уровня.

Китай объявил о грядущем дефиците редких металлов

Зеленая энергетика обостряет войну за ресурсы

Миру грозит дефицит редких металлов, заявляет Пекин. Потребление лития, олова или никеля растет, а их добыча – нет. Без лития и кобальта невозможен полноценный переход к зеленой энергетике. Россия имеет запасы редких и редкоземельных металлов, но пока предпочитает не закрывать потребности своими разработками, а импортировать редкие металлы. Если цены на такие ресурсы будут расти, то РФ сможет выиграть от гонки за редкоземельное сырье, считают эксперты.

О возможном дефиците было объявлено в рамках 23-й Китайской конференции горнодобывающей промышленности. Центр стратегических исследований глобальных минеральных ресурсов при управлении геологической разведки КНР опубликовал доклад об оценке запасов важных минеральных ресурсов: лития, кобальта, никеля, олова и сильвина.

Свои выводы китайцы основывают на анализе 3168 горнодобывающих проектов во всем мире.

По состоянию на 2020 год мировые запасы лития и кобальта оцениваются соответственно в 128 млн т и 6,7 млн т. Глобальные запасы олова и сильвина составляют 3,3 млн т и 13 млрд т соответственно. При этом только в прошлом году потребление кобальта в мире достигло 170 тыс. т. То есть запасы кобальта будут исчерпаны уже через три десятка лет. А запасы олова закончатся быстрее, чем за 10 лет.

Редкие и редкоземельные металлы необходимы для зеленой энергетики, что провоцирует рост спроса на них. К 2030 году глобальный спрос только на литий, который необходим для современных аккумуляторов, которые устанавливают в том числе на электромобилях, вырастет в три раза, до уровня 1,8 млн т эквивалента карбоната лития. К 2024 году спрос на этот редкий металл увеличится в 2,5 раза. А по прогнозу Международного энергетического агентства (МЭА) к 2040 году востребованность лития на рынке вырастет в 40 раз.

Для производства электромобилей нужен не только литий, но также кобальт, графит, марганец и ряд редкоземельных элементов для их двигателей и батарей. Кобальт при этом входит в состав электродов литиевых аккумуляторов, которых в свете зеленых инициатив во всем мире будет требоваться все больше и больше. МЭА прогнозирует рост спроса на кобальт и графит в 30 раз в случае замены автомобилей с масляным приводом на электромобили.

В результате мир может столкнуться с серьезной нехваткой критически важных материалов и существенными колебаниями цен на них. Проблема также и в том, что зачастую производство редких металлов сконцентрировано на небольшой территории. По данным МЭА, 80% мирового кобальта поставляет Демократическая Республика Конго (ДРК), 70% редкоземельных металлов – Китай. Литиевая промышленность в настоящее время наиболее развита в Австралии – страна ежегодно производит около 18 тыс. т лития в год. В число крупнейших производителей редкого металла также входят Боливия, Китай, Аргентина, Чили. Еще четыре страны – Аргентина, Чили, ДРК и Перу – обеспечивают большую часть меди на рынке.

Нехватка отдельных элементов наблюдается уже сегодня. К примеру, Китай из-за энергокризиса существенно затормозил поставки магния. При этом Евросоюз на 95% зависит от КНР в сфере поставок магния, и его нехватка влияет на работу предприятий ЕС, занимающихся производством алюминия, железа и стали, а также предприятий, использующих данные металлы в своем производстве. Европейская ассоциация сталелитейных компаний Eurofer сообщает, что запасы магния в Европе будут исчерпаны к середине ноября.

Американская геологическая служба также оценивала резервы редкоземельных элементов на планете. Согласно их данным, возможные запасы таких элементов составляют около 120 млн т. Они относительно обильны в земной коре, но минимальная концентрация залежей для экономически обоснованной добычи меньше, чем в случае с другими рудами. При этом КНР располагает самыми большими разведанными запасами РЗЭ (44 млн т) и самым большим их производством (132 тыс. т в год). Для сравнения: общемировое производство составило 210 тыс. т в 2019 году, а мировые запасы – 120 млн т. Россия и Индия, по их данным, произвели менее 3 тыс. т за 2019 год.

Но уровень добычи не всегда связан с уровнем запасов. На территории Бразилии и Вьетнама, например, находятся залежи по 22 млн т РЗЭ в каждой. Однако добыча в этих странах не превышает 1 тыс. т в год. Наибольшие запасы сосредоточены в том же Китае – 44 млн т, еще 12 млн т – в России, 6,9 млн т – в Индии. В целом размер рынка редкоземельных элементов в 2019 году оценивался в 13,2 млрд долл. Ожидалось, что с постепенным ростом этот рынок увеличится до 20 млрд долл. к 2026 году.

По оценке АКРА, в России залегает также около 900 тыс. т лития. Что касается производства кобальта, то Россия в настоящее время занимает второе место после ДРК с годовым объемом производства более 6 тыс. т (по сравнению с 95 тыс. в ДРК). «При этом Россия обладает запасами, которые оцениваются примерно в 250 тыс. т. Они в основном сосредоточены в Республике Алтай», – сообщал старший научный сотрудник Финского института международных отношений Марко Сиди.

Эксперты Счетной палаты (СП) отмечали, что вопреки мнению о необъятных природных богатствах России более трети стратегических видов минерального сырья в страну импортируется. Согласно их выводам, за счет зарубежных поставок сырья покрывается 100% потребностей экономики в титане, хроме, марганце и литии, а также более 87% спроса на цирконий. Помимо этого Россия покрывает импортом почти 50% потребности в меди; две трети – в бокситах.

В декабре прошлого года сообщалось, что Россия попытается вернуться в число крупнейших мировых производителей редких и редкоземельных металлов. СМИ, в частности, писали, что стоимость программы развития добычи в РФ редких и редкоземельных металлов до 2024 года, подготовленная Минпромторгом, оценивается в 284,6 млрд руб., из них 62,67 млрд руб. должно выделить государство, 222 млрд руб. – другие инвесторы.

В денежном выражении потенциал рынка РФ оценивается в 56,9 млрд руб. в 2024 году, 264 млрд руб. – к 2030 году. Программа предполагает, что к 2024 году выпуск РМ и РЗМ должен вырасти до почти 20 тыс. т, к 2030 году – превысить 70 тыс.

Эксперты «НГ» отмечают: проблемы, на которые указывает Китай, давно известны. «Китай публикует доклад, который во многом повторяет результаты исследований, проведенных ранее МЭА. В целом проблема только одна – требуемых металлов может просто не хватить, чтобы страны, которые ставят цели прийти к нулевым выбросам, их достигли. Их просто нет в таком количестве на земле», – рассказывает руководитель аналитического департамента AMarkets Артем Деев.

«Алюминий, литий, кобальт, медь и никель – это пятерка главных металлов, которые востребованы в производстве электромобилей и литиевых батарей, а также необходимы для производства солнечных и ветряных электростанций. И к 2030 году потребление этих металлов вырастет в десятки раз», – сообщает он. По мнению эксперта, исходя из разведанных на данный момент месторождений редких металлов, их объема может хватить только на половину этих потребностей. «То есть КНР говорит о том, что известно достаточно давно, но не транслировалось на широкую публику – планы по достижению нулевых выбросов, которые строят Европа, Китай и США, могут быть ограничены недостатком требуемых ресурсов на земле», – продолжает аналитик.

При горизонтах планирования в 50 лет, которыми оперирует в документах Китай, вопрос исчерпания некоторых природных ресурсов стоит крайне остро, говорит исполнительный директор департамента рынка капиталов компании «Универ Капитал» Артем Тузов. «На первый взгляд, запасы металлов в 100 млн т при годовом потреблении в 100 тыс. т не вызывают опасения, так как на следующие 1000 лет их хватит. Но при росте спроса на любой отдельный редкий металл в десять раз за счет перехода на электрокары и солнечные панели запасов уже хватит только на 100 лет», – отмечает он.

Однако эксперт предлагает не преувеличивать фактор дефицита. «Оценка текущих запасов и месторождений не учитывает темпы прироста запасов за счет роста их стоимости и возможности добычи ресурсов в ранее нерентабельных областях. Как пример можно привести залежи полезных ископаемых в горах Афганистана. Издержки на добычу ископаемых в этом регионе слишком велики», – рассуждает экономист. В будущем дефицит и рост цен заставят осваивать нерентабельные ранее месторождения.

Любые проблемы с сырьем имеют лишь кратко- и среднесрочный временной горизонт, считает доцент РАНХиГС Сергей Хестанов.

«В долгосрочной перспективе обычно находится решение проблемы дефицита ресурсов. Яркий пример тому – частичная замена меди алюминием в электротехнике», – приводит пример он.

«Добыча редкоземельных металлов связана с большими затратами энергии. Поэтому можно предположить, что возможный их дефицит позитивно скажется на развитии добычи в РФ, так как сделает ее более экономически выгодной», – рассуждает ведущий аналитик «Открытых инвестиций» Андрей Кочетков. По его мнению, если на мировом рынке сформируется дефицит, то в ход пойдут технологии, которые сегодня могут считаться дорогостоящими, но при повышении спроса на РЗМ они будут обоснованными.

Оставлять комментарии могут только авторизованные пользователи.

Монополия Китая на редкоземельные металлы. Как Штаты хотят ее расшатать

Металлы, известные как редкоземельные элементы, используются в большом разнообразии электроники. Смартфоны, электромобили и ветряные турбины, военная техника. А потому в мире, который полагается на высокие технологии, растет обеспокоенность по поводу обеспечения доступа к этому ресурсу. Особенно на фоне обострения торговой войны между США и Китаем и растущего спроса. Поднебесная уверенно доминирует в мировом производстве и запасах редкоземельных элементов.

Что такое РЗЭ и где они применяются?

Редкоземельные элементы (или металлы) не такие уж и редкие. Встречаются уж куда чаще золота. Их всего 17 видов, они тут и там разбросаны в больших количествах по миру. Беда лишь в том, что разбросаны они неравномерно, концентрация в залежах их может быть чересчур рассеянной, а потому и экономически добывать их далеко не всегда выгодно.

К тому же добывать и разделять РЗЭ совсем не просто — они схожи между собой по химическим свойствам. Для этого нужны соответствующие технологии, доводка в лабораторных условиях и слегка развязное отношение к окружающей среде. Часто добыча в шахтах связана с радиоактивными элементами, а потому сточные воды из них загрязнены со всеми сопутствующими последствиями.

США долгие годы были лидером по производству редкоземельных металлов. Но под нажимом «зеленых» и из-за низкого желания инвестировать в этот рынок отрасль сейчас там находится в полуживом состоянии. Рынок слишком непрозрачен, волатилен, разработка месторождений трудоемкая и затратная.

Горнодобывающий район Баян-Обо является одним из самых промышленно загрязненных районов мира. Здесь еще сто лет назад обнаружили залежи редкоземельных металлов, тут сконцентрированы самые крупные из их известных запасов.

Но как бы мало ни было редкоземельных металлов и как бы сложно ни было их добывать, они крайне нужны высокотехнологичному миру. Вот лишь некоторые примеры их применения.

Самарий в сплавах используют для производства сверхмощных магнитов. В потребительских товарах его можно найти в электрогитарах, где магнитный адаптер преобразует колебания струн в электрический сигнал. Также самарий содержится в регулирующих стержнях ядерных реакторов, так как он хорошо улавливает тепловые нейтроны и не выгорает. Оксид самария нашел применение в хороших огнеупорных материалах

Скандий в сплаве с алюминием используется при создании спортивного инвентаря — бейсбольных бит, рам и компонентов велосипедов. Этот же сплав используется в создании второстепенных компонентов аэрокосмической промышленности. Например, применялся в российских военных самолетах МиГ-21 и МиГ-29.

Неодим широко используется для создания мощных постоянных магнитов в сплаве с бором и железом. Неодимовые магниты используются в динамиках и наушниках, смартфонах и аппаратах для магнитно-резонансной томографии. Популярная игрушка неокуб состоит из шарообразных неодимовых магнитов.

Где находятся запасы РЗЭ?

Американская геологическая служба насчитала, что всего резервы редкоземельных элементов на планете составляют не меньше 120 млн тонн. Они относительно обильны в земной коре, но минимальная концентрация залежей для экономически обоснованной добычи меньше, чем в случае с другими рудами.

Китай располагает самыми большими разведанными запасами РЗЭ (44 млн тонн) и самым большим их производством (132 000 тонн в год). Буквально доминирует на рынке, если учесть, что общемировое производство составило 210 000 тон в 2019 году, а мировые запасы — 120 млн тонн.

Ближайшие конкуренты Китая — это США (26 000 тонн в год), Мьянма (22 000 тонн), Австралия (21 000 тонн). Есть еще пул совсем небольших добытчиков, среди которых Россия и Индия, произведшие менее 3000 тон за 2019 год.

Но уровень добычи не всегда связан с уровнем запасов. На территории Бразилии и Вьетнама, например, находятся залежи по 22 млн тонн РЗЭ в каждой. Однако добыча в этих странах не превышает 1000 тонн в год. Наибольшие запасы сосредоточены в том же Китае — 44 млн тонн, еще 12 млн тонн — в России, 6,9 млн тонн — в Индии. Миллионами тонн исчисляются залежи в Гренландии, Австралии, США.

Ценовой кризис из-за монополии

Тогда РЗЭ получили огромную огласку и стали известны широкой публике. Это было время, когда Китай ввел экспортные ограничения, а мир встревожился, что рынок высоких технологий может пострадать от дефицита предложения.

Кризис был интенсивным, но недолгим. Вскоре цены так же резко упали. Но осадочек остался. Мир был потрясен тем, насколько сильно он зависит от китайского производства и экспорта. Да, взлет цен был экстремальным. Вот только потребители его вряд ли заметили, так как РЗЭ во многих товарах используются только в следовых количествах. За редкими исключениями, как, например, в случае с гибридным авто Toyota Prius, для которого производителю нужен килограмм неодима.

На фоне этого американская Molycorp повторно активировала единственный в США рудник по добыче РЗЭ в Маунтин-Пассе. Но после падения цен в 2015 году компания обанкротилась. За время этого ценового кризиса в мире открылось более 400 потенциальных проектов, началась настоящая охота за сокровищами, геологоразведочный бум. Спекулянты и неопытные инвесторы скупали акции небольших горнодобывающих компаний.

Китай решил разыграть свое монопольное положение и своими же руками едва не создал себе конкурентов, переоценив свой долгосрочный стратегический план в отношении индустрии РЗЭ. Все-таки мировое потребление этого ресурса не столь велико. И одна-две альтернативные точки добычи и переработки на планете вполне могут обесценить целую пускай небольшую, но стратегически важную индустрию.

От монополии придется уйти

Китайская экономика меняется. От экспортно-ориентированной она все больше отходит в сторону потребительско-ориентированной. И экспорт РЗЭ будет продолжаться до тех пор, пока их производят сверх внутренних способностей.

По состоянию на 2018 год 80% РЗЭ, которые поставлялись в США, поступали из Китая. На фоне торговой войны между этими странами, которую разогрела администрация Трампа, в полный рост встал вопрос о зависимости американской экономики в этом сегменте от одной точки отказа.

В Штатах есть лишь одна действующая шахта, где добывают редкоземельные металлы. Она находится в Калифорнии, в Маунтин-Пассе. Перерабатывающее предприятие там было построено еще в 1950-х годах. После банкротства Molycorp его в 2017 году приобрела компания MP Materials. Модернизация ведется, а всю руду, что там сейчас откапывают, отправляют на переработку опять же в Китай.

Аналитики отмечают, что в рамках свободного рынка и без значительной государственной поддержки на первых этапах отстроить отрасль практически невозможно. Порог входа на рынок крайне высок, а Китай доминирует на всех этапах — от добычи до производства конечной продукции с высокой добавленной стоимостью.

Китай начал развивать эту отрасль еще 30 лет назад, накопил огромный багаж опыта и знаний, а также когорту высококвалифицированных специалистов, которых трудно найти где-либо еще.

Да, редкоземельные элементы являются ценным товаром. Но сырая руда и рудные концентраты — это наименее ценные формы их существования. Окиси и сырье бесполезны для производителей оригинального оборудования. Они не умеют превращать их в металлы, сплавы и соединения.

Чтобы повторить успех Китая, нужно создать целую цепочку жизненного цикла РЗЭ, которая заканчивается в виде ценных компонентов или готовой продукции. Если рынок руды оценивается в миллиарды, то рынок товаров из РЗЭ оценивается в триллионы долларов.

В 1970-х годах Китай занимался лишь экспортом концентратов РЗЭ. Спустя 20 лет в стране уже производили магниты, люминофоры и полировальные порошки с применением редкоземельных металлов. Столь полной производственной цепочки нет ни у кого в мире. И создать ее по щелчку пальцев невозможно.

А потому на создание собственной цепочки от добычи до конечного продукта уйдут долгие годы, много инвестиций. И не факт, что результат окажется успешным.

— Мы полагаем, что потребуется почти десять лет, чтобы довести проект по редкоземельным элементам от первой идентификации минерала до производства, — считает Дэвид Мерриман из компании по анализу товаров Roskill. Так он прокомментировал амбициозные задумки Штатов полностью закрыть потребности в РЗЭ своими силами.