Вычислительная техника что к ней относится в бухучете

Вычислительная техника что к ней относится в бухучете

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Моноблок, МФУ, принтер относятся к оргтехнике или компьютерной технике (классификация в части оргтехники и компьютерной техники необходима для плана финансово-хозяйственной деятельности, для этих позиций в плане разный код)?

Рассмотрев вопрос, мы пришли к следующему выводу:

По нашему мнению, МФУ, принтеры и моноблок могут быть отнесены к компьютерному оборудованию. Порядок классификации объектов в целях отнесения в ту или иную группу следует закрепить в учетной политике учреждения.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Дурнова Татьяна

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

советник государственной гражданской службы РФ 2 класса Шершнева Анна

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг. Для получения подробной информации об услуге обратитесь к обслуживающему Вас менеджеру.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Учет компьютерной техники

Автор: Мишанина М., эксперт информационно-справочной системы «Аюдар Инфо»

Компьютеры прочно вошли в нашу жизнь и используются повсеместно, в том числе для организации учебного процесса. Поэтому расходы, связанные с их приобретением, составляют значительную долю в общей сумме затрат образовательных учреждений. В материале рассмотрены особенности учета компьютеров и комплектующих к ним.

Способы учета компьютеров

Исходя из положений п. 7, 8 СГС «Основные средства» компьютер соответствует критериям признания его объектом основных средств, поскольку:

выполняет определенные самостоятельные функции;

принадлежит учреждению на праве оперативного управления и используется в его деятельности неоднократно или постоянно;

при его использовании возможно получение экономических выгод или полезного потенциала;

первоначальная стоимость объекта может быть надежна оценена.

Единицей учета основных средств является инвентарный объект, которым может быть (п. 45 Инструкции № 157н, п. 9, 10 СГС «Основные средства»):

объект имущества со всеми приспособлениями и принадлежностями;

отдельный конструктивно обособленный предмет, предназначенный для выполнения самостоятельных функций;

обособленный комплекс конструктивно сочлененных предметов, представляющих собой единое целое, который предназначен для выполнения определенной работы. Таким комплексом признается один или несколько предметов одного или разного назначения, имеющих общие приспособления и принадлежности, общее управление, смонтированных в единый комплекс (на одном фундаменте), в результате чего каждый входящий в комплекс предмет может выполнять свои функции только в составе комплекса, а не самостоятельно;

часть объекта имущества, в отношении которой самостоятельно можно определить период поступления будущих экономических выгод, полезного потенциала;

часть имущества, которая имеет отличный от остальных его частей срок полезного использования и стоимость которой составляет значительную величину от общей стоимости объекта имущества.

При этом объекты основных средств, срок полезного использования которых является одинаковым, а стоимость которых не признается существенной (например, компьютерное оборудование), могут объединяться в один инвентарный объект и признаваться комплексом объектов основных средств согласно учетной политике учреждения (п. 10 СГС «Основные средства»).

Компьютер представляет собой сложное техническое устройство, состоящее из монитора, системного блока, клавиатуры, мыши и других комплектующих. На основании приведенных норм законодательства его можно принять к учету в качестве:

1) комплекса конструктивно сочлененных предметов, представляющих собой единый инвентарный объект. Такой способ учета применим в случае приобретения компьютера в полной комплектации либо при покупке отдельных комплектующих (запасных частей) для последующей сборки компьютера – автоматизированного рабочего места. При этом любое перемещение составных частей компьютера будет рассматриваться как разукомплектация основного средства;

2) нескольких самостоятельных объектов. При этом способе учета мониторы и системные блоки учитываются в составе основных средств, а клавиатура, мышь и другая периферия – в составе материальных запасов. Такое возможно, например, в случае, когда мониторы и системные блоки планируется эксплуатировать в составе различных комплектаций компьютерного оборудования либо когда указанные объекты приобретаются в разное время, имеют разный срок полезного использования и их стоимость является значительной относительно стоимости других комплектующих компьютера.

Обратите внимание: соответствующий способ учета компьютеров необходимо закрепить в учетной политике.

Выбор КВР и кодов КОСГУ

В соответствии с положениями Порядка № 209н расходы в рамках заключенных образовательными учреждениями договоров (контрактов):

на приобретение компьютеров в полной комплектации, а также мониторов и системных блоков как самостоятельных объектов основных средств необходимо отражать по статье 310 «Увеличение стоимости основных средств» КОСГУ;

на покупку комплектующих (запасных частей) для целей капвложений в инвентарные объекты – по подстатье 347 «Увеличение стоимости материальных запасов для целей капитальных вложений» КОСГУ;

на оплату работ по сборке компьютера, покупку права пользования операционной системой, ее установку и настройку для целей капвложений в инвентарные объекты – по подстатье 228 «Услуги, работы для целей капитальных вложений» КОСГУ;

на приобретение комплектующих (запасных частей), которые не относятся к капвложениям в инвентарные объекты (например, предназначенные для замены изношенных частей), – по подстатье 346 «Увеличение стоимости прочих материальных запасов» КОСГУ;

на оплату работ по ремонту компьютера – по подстатье 225 «Работы, услуги по содержанию имущества» КОСГУ.

Указанные расходы, согласно Порядку № 85н, необходимо относить на КВР:

242 «Закупка товаров, работ, услуг в сфере информационно-коммуникационных технологий» – если они осуществляются федеральными казенными учреждениями в рамках утвержденного плана информатизации в сфере информационно-коммуникационных технологий. На уровне субъекта РФ (муниципалитета) данный КВР применяется, только если такое решение принято соответствующим финансовым органом;

244 «Прочая закупка товаров, работ и услуг» – если они осуществляются государственными (муниципальными) учреждениями (включая казенные, которые не применяют КВР 242).

Бухгалтерский учет компьютеров

Особенности ведения учета инвентарных объектов

Группировка объектов, отнесенных к основным средствам по счетам бухгалтерского учета (применение аналитики по счетам), осуществляется по видам имущества, соответствующим подразделам классификации, установленным Общероссийским классификатором основных фондов (п. 45, 53 Инструкции № 157н).

В ОК 013-2014 (СНС 2008) (утвержден и введен в действие с 01.01.2017 Приказом Росстандарта от 12.12.2014 № 2018-ст) для компьютеров и периферийного оборудования предусмотрен код 320.26.2.

При этом согласно примечанию к Классификации основных средств, утвержденной Постановлением Правительства РФ от 01.01.2002 № 1, персональные компьютеры относятся к коду 330.28.23.23 «Машины офисные прочие», который включен во вторую амортизационную группу – имущество со сроком полезного использования свыше двух лет до трех лет включительно. Поэтому правильным будет использовать именно этот код ОКОФ.

Конкретные коды для системных блоков и мониторов отсутствуют в ОК 013-2014 (СНС 2008). Исходя из этого комиссия по поступлению и выбытию активов учреждения самостоятельно принимает решение об отнесении их к определенной группе основных фондов (см. Письмо Минфина РФ от 27.12.2016 № 02-07-08/78243). По мнению автора, указанным объектам, так же как и компьютеру, может быть присвоен код 330.28.23.23.

Обратите внимание: самостоятельно принятые учреждением решения об отнесении основного средства к соответствующей группе кодов ОКОФ целесообразно закрепить в учетной политике.

Таким образом, при выборе данного кода срок полезного использования компьютера, системного блока и монитора будет одинаковым – 36 месяцев.

Отметим, что указанный срок определяется в целях начисления амортизации на объекты основных средств стоимостью более 100 000 руб. (в соответствии с рассчитанными нормами амортизации).

Если стоимость объектов варьируется от 10 000 до 100 000 руб. включительно, амортизация начисляется в размере 100 % первоначальной стоимости при выдаче их в эксплуатацию (пп. «г» п. 39 СГС «Основные средства»).

Объекты стоимостью до 10 000 руб. включительно не амортизируются. При передаче в эксплуатацию их стоимость списывается с балансового учета на забалансовый (пп. «б» п. 39 СГС «Основные средства»).

Кроме того, каждому объекту основных средств (компьютеру, системному блоку, монитору) должен быть присвоен инвентарный номер. Исключение – объекты стоимостью до 10 000 руб. включительно (п. 46 Инструкции № 157н).

В случае если компьютер поставлен на учет как единый самостоятельный инвентарный объект, всем его конструктивно сочлененным предметам (монитору, системному блоку, клавиатуре, мыши, и т. д.) должен быть присвоен одинаковый инвентарный номер.

Инвентарный номер наносится на объект учета краской или иным способом, обеспечивающим сохранность маркировки, и сохраняется за ним на весь период его нахождения в учреждении.

Учет операций на счетах бухгалтерского учета

Компьютеры принимаются к бухгалтерскому учету в составе основных средств по их первоначальной стоимости и учитываются на счете 0 101 04 000 «Машины и оборудование». Такая стоимость формируется на счете 0 106 01 000 «Вложения в основные средства» и включает в себя расходы, непосредственно связанные с приобретением (созданием) компьютеров, доведением их до состояния, пригодного к использованию. Полный перечень расходов приведен в п. 15 СГС «Основные средства».

Для учета сумм начисленной на компьютерную технику амортизации предназначен счет 0 104 04 000 «Амортизация машин и оборудования».

Аналогичный порядок учета действует в отношениимониторов и системных блоков, которые принимаются на баланс в качестве самостоятельных инвентарных объектов.

Приобретенные учреждением комплектующие (запасные части), отнесенные к материальным запасам, учитываются на счете 0 105 06 000 «Прочие материальные запасы». Их первоначальная стоимость формируется на счете 0 106 04 000 «Вложения в материальные запасы» в сумме фактически произведенных вложений, перечень которых приведен в п. 19 СГС «Запасы».

Рассмотрим особенности учета компьютерной техники на конкретных примерах.

Автономное образовательное учреждение в рамках заключенного с коммерческой организацией контракта приобрело десять компьютеров в полной комплектации на сумму 350 000 руб. (35 000 руб. каждый). Аванс по контракту составил 105 000 руб. (30 % от общей стоимости). Расходы произведены учреждением за счет средств от приносящей доход деятельности.

Компьютеры были учтены в составе иного движимого имущества и введены в эксплуатацию. Учетной политикой учреждения установлено, что амортизационные отчисления по указанным объектам включаются в состав прямых затрат, формирующих себестоимость платных услуг.

На основании Инструкции № 183н в бухгалтерском учете автономного учреждения сформированы следующие записи:

Содержание операции

Дебет

Кредит

Сумма, руб.

Перечислен аванс поставщику

2 201 11 610

Забалансовый счет 18

(КВР 244/статья 310 КОСГУ)

Отражены вложения в основные средства – компьютеры

Зачтен ранее перечисленный аванс

Произведен окончательный расчет с поставщиком компьютеров

(350 000 – 105 000) руб.

2 201 11 610

Забалансовый счет 18

(КВР 244/статья 310 КОСГУ)

Приняты к учету компьютеры

Начислена 100 %-я амортизация при вводе компьютеров в эксплуатацию

Пример 2.

Бюджетное образовательное учреждение за счет средств субсидии на финансовое обеспечение выполнения государственного задания по договору с поставщиком приобрело:

монитор на сумму 25 000 руб.;

комплектующие и запасные части для сборки системного блока – 70 000 руб.;

клавиатуру – 3 000 руб.;

В рамках отдельного договора с коммерческой организацией приобретены неисключительные права на программное обеспечение (операционную систему) – 5 000 руб., оплачены услуги по сборке компьютера, установке программного обеспечения – 3 000 руб.

После сборки компьютер принят к учету как единый инвентарный объект и введен в эксплуатацию.

В соответствии с учетной политикой учреждения амортизация по основным средствам начисляется линейным способом, а амортизационные отчисления учитываются в составе прямых затрат.

В бухгалтерском учете указанные операции согласно Инструкции № 174н отразятся следующим образом:

Содержание операции

Дебет

Кредит

Сумма, руб.

Приняты к учету в составе материальных запасов:

комплектующие (запчасти) для сборки системного блока

Обычный офисный компьютер состоит из нескольких частей: монитора, системного блока, блока бесперебойного питания, клавиатуры и мыши. И, как правило, в накладной все комплектующие перечисляются отдельно, каждая со своей ценой.

Это приводит бухгалтера при постановке компьютера на учет в замешательство. Как отразить в учете приобретенный компьютер: как единый инвентарный объект или же как комплектующие части, учитываемые по отдельности. Конечно, хочется учесть как отдельные объекты, особенно если их стоимость менее 20 000 руб. Ведь тогда она быстрее спишется на расходы, придется оформлять меньше бумаг (например, не надо будет оформлять карточку учета основного средства) и не будет проблем при модернизации. Но можно ли так сделать?

Примечание. О списании затрат на замену комплектующих компьютера см. в ГК, 2008, N 21, с. 42.

. или же материалы

Комплектующие части компьютера можно учесть как отдельные инвентарные объекты с единовременным отнесением их стоимости на расходы, если стоимость каждой из них не более 20 000 руб. Чем это можно обосновать? Мы приведем те аргументы, которые помогли организациям отстоять свою позицию в суде.

И, наконец, согласно Общероссийскому классификатору основных фондов ОК 013-94 электронно-вычислительная техника учитывается под кодом 14 3020000.

———————————

п. 6 ПБУ 6/01, утв. Приказом Минфина России от 30.03.2001 N 26н; Письмо Минфина России от 04.09.2007 N 03-03-06/1/639; Письмо МНС России от 05.08.2004 N 02-5-11/136@

Постановление ФАС ЗСО от 10.11.2008 N Ф04-6827/2008(15577-А46-42)

Письмо Минфина России от 06.11.2009 N 03-03-06/4/95

п. 5 ПБУ 6/01; пп. 2, 93 Методических указаний. утв. Приказом Минфина России от 28.12.2001 N 119н; подп. 3 п. 1 ст. 254, п. 2 ст. 272 НК РФ

Постановления ФАС ПО от 26.01.2010 N А65-8600/2009; ФАС УО от 17.02.2010 N Ф09-564/10-С3; ФАС МО от 19.11.2009 N КА-А40/12329-09; ФАС ЦО от 10.09.2009 N А08-8752/2008-16

Постановление ФАС УО от 03.12.2007 N Ф09-9180/07-С3; ФАС ЗСО от 25.12.2006 N Ф04-8050/2006(29353-А81-37)

п. 6 ПБУ 6/01

Постановления ФАС ПО от 12.02.2008 N А12-8947/07-С42; ФАС УО от 17.02.2010 N Ф09-564/10-С3

утв. Постановлением Госстандарта России от 26.12.94 N 359

Постановление ФАС ДВО от 29.12.2009 N Ф03-5980/2009

ст. 122 НК РФ

п. 2 ПБУ 1/2008, утв. Приказом Минфина России от 06.10.2008 N 106н

Впервые опубликовано в журнале «Главная книга» N 13, 2010

Редакция «Клерка» получила информацию от источников в ФНС о том, что в 2022 году налоговики начнут массово снимать расходы компаний.

Чтобы подготовить вас к непростому 2022 году, «Клерк» оперативно разработал уникальный курс по защите при налоговых проверках. Записаться и получить подарок тут.

Вычислительная техника что к ней относится в бухучете

Как вести бухучет компьютерной техники

Основное средство или ТМЦ?

Когда бухгалтер получает на руки приходные документы на оргтехнику или компьютеры, то сразу возникает вопрос: это ТМЦ или ОС?Ответ на него подробно разобран в наших статьях по ссылкам выше.

Лимит стоимости, по которому определяют, является ли техника основным средством или ТМЦ – 40 000 рублей (для бухучета) и 100 000 рублей (для налогового). Также немаловажно для учета компьютерной техники брать во внимание срок полезного использования (далее – СПИ).

Учет компьютера стоимостью менее 40 000 рублей, а также других объектов, СПИ которых менее 1 года, можно вести на счете 10. Однако, не вся оргтехника имеет такой СПИ.

Что именно можно отнести к оргтехнике, вы можете узнать из нашей статьи «Что относится к оргтехнике и её учёт».

ОКОФ компьютера

Для постановки на учет компьютеров и оргтехники как ОС надо знать код ОКОФ. В настоящее время действует Общероссийский классификатор основных средств (утв. приказом Госстандарта РФ от 12.12.2014 № 2018-ст).

По классификации основных средств, включаемых в амортизационные группы, можно использовать 2-ю амортизационную группу (срок полезного использования – от 2 до 3-х лет вкл.).

Ремонт оргтехники и ПК

Принятую систему учета компьютерной техники необходимо закрепить в учетной политике. Также в этом документе надо отразить положения о ремонте и модернизации техники.

Если запчасти покупаете для ремонта, учет комплектующих для компьютера нужно вести на счете 10. Это однозначно материалы, которым не надо присваивать инвентарные коды для обеспечения сохранности.

Но здесь важно отличать ремонт от модернизации. Дело в том, что модернизация увеличивает стоимость ОС, а ремонт нет. Например, в системном блоке заменили сгоревшую материнскую плату – это ремонт. А если в системник добавили оперативную память или жесткий диск, то это уже модернизация, т. к. увеличена мощность компьютера и его память.

Другими словами, ремонт – это замена запчасти, вышедшей из строя в результате поломки, на аналогичную с такими же техническими характеристиками.

Затраты на ремонт списывают на текущие расходы в том месяце, когда был сделан ремонт.

При модернизации установленные комплектующие списывают на счет 08 для формирования новой первоначальной стоимости компьютера. Проводка такая: Дебет 08 Кредит 10.

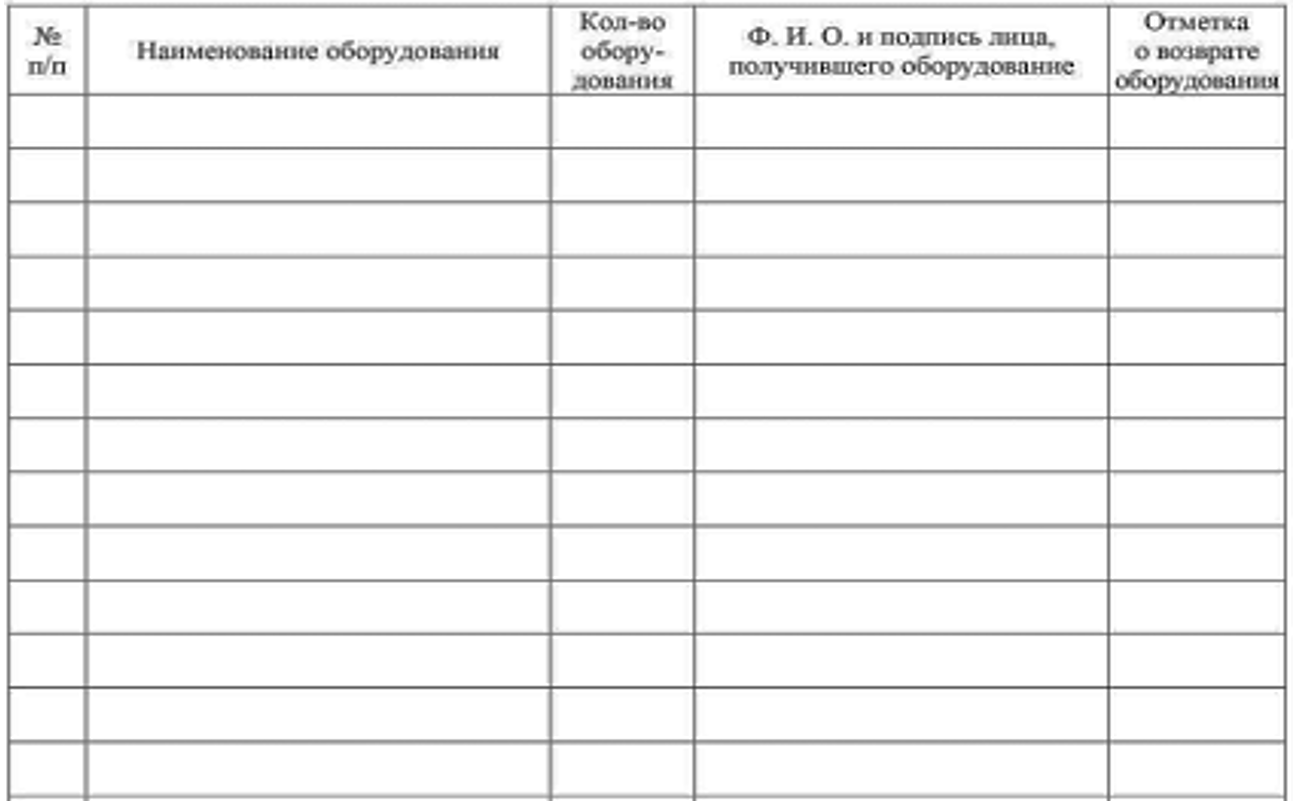

Журнал учета

Некоторые компании ведут журнал учета компьютерной техники. Это позволяет систематизировать данные о выдаче ПК и их периферии работникам. Тем более, когда многие офисные сотрудники переведены на удаленку, такой журнал поможет организовать учет компьютеров на предприятии.

Вести такой журнал можно на бумаге или в электронном виде. Мелкие компании ведут журнал вручную на бланке, напечатанном типографским способом. Крупные компании с большим оборотом ведут учет компьютеров и оргтехники в электронном журнале.

Независимо от способа ведения, журнал учета компьютерной техники должен иметь следующие графы:

Итоги

Без компьютера ведение современного бизнеса невозможно. Поэтому очень важно правильно организовать учет ПК.

В условиях перевода сотрудников на дистанционную работу – когда работодатель обеспечивает их необходимым оборудованием – особенно актуальны стали дополнительные регистры учета. Например, журнал учета компьютерной техники.

Налоговый и бухгалтерский учет компьютеров, программного обеспечения, интернета

| Бурное развитие средств коммуникации представляет все новые и новые возможности организациям для эффективного ведения предпринимательской деятельности с широким применением компьютеров, программного обеспечения, интернета. |

В предлагаемой статье рассмотрены наиболее распространенные операции, связанные с учетом компьютеров, программного обеспечения, подключением и использованиемљ интернета.

для целей бухгалтерского учета в соответствии с общими методологическими принципами бухгалтерского учета, установленными системой нормативного регулирования бухгалтерского учета;

Нормативно-правовая база, регламентирующая учет компьютеров, программного обеспечения и интернета:

— Налоговый кодекс РФ;

— ПБУ 5/01 «Учет материально-производственных запасов»;

— ПБУ 6/01 «Учет основных средств»;

— ПБУ 10/99 «Расходы организации»;

— ПБУ 14/2000 «Учет нематериальных активов»;

— Закон РФ от 23.09.92 N 3523-1 «О правовой охране программ для электронно-вычислительных машин и баз данных»;

— Правила регистрации договоров на программы для электронных вычислительных машин, базы данных и топологии интегральных микросхем, утвержденные приказом Российского агентства по патентам и товарным знакамљ от 31.12.98 N 245;

— Закон РФ от 23.09.92 N 3526-1 «О правовой охране топологий интегральных микросхем»;

— Закон РФ от 09.07.93 N 5351-1 «Об авторском праве и смежных правах» (в редакции от 19. 07.95);

— Федеральный закон от 20.02.95 N 24-ФЗ «Об информации, информатизации и защите информации»;

— Классификация основных средств, включаемых в амортизационные группы, утвержденная постановлением Правительства РФ от 01.01.2002 N 1[1].

Классификация вычислительной техники для целей бухгалтерского и налогового учета

Классификация вычислительной техники для целей бухгалтерского учета

Поскольку нормами ПБУ 6/01 не установлен такой обязательный критерий, как наличие материально-вещественной формы приобретаемых обЪектов основных средств, по мнению автора, первоначальную стоимость компьютера можно увеличивать на стоимость приобретаемых организациями-пользователями по договорам купли-продажи программных продуктов (справочно-правовых систем, бухгалтерских программ и др.) на дискетах или инсталляционных дисках. При этом в бухгалтерском учетељ будут сделаны следующие проводки:

По мнению Минфина России, изложенному в письме от 09.10.2001 N 16-00-11/456, приобретенное лицензионное программное обеспечение не относится к основным средствам и принимается к бухгалтерскому учету как расходы.

— исключительное право патентообладателя на изобретение, промышленный образец, полезную модель;

— исключительное авторское право на программы для ЭВМ, базы данных;

— имущественное право автора или иного патентообладателя на топологии интегральных микросхем и т. д.

Покупая программные продукты, большинство организаций приобретает лишь права на их использование. Следовательно, купленные таким образом программные продукты должны учитываться в составе иных активов. По мнению некоторых аудиторов, поскольку права на использование обЪектов интеллектуальной собственности не имеют материально-вещественной формы, они не могут быть учтены в составе основных средств и их следует учитывать согласно п. 26 ПБУ 14/2000љ как расходы будущих периодов на одноименном счете 97, подлежащие списанию в течение срока действия договора.

Пример

Торговой компанией «ЛИР» в феврале 2002 года была приобретена вычислительная техника в целях создания локальных вычислительных систем (ЛВС) в отделах маркетинга и бухгалтерии (см. табл. 1).

Таблица 1

Поскольку ни один из приобретенных обЪектов вычислительной техники по отдельности функционировать не может, учитывать каждый из них как самостоятельный инвентарный обЪект, исходя из норм п. 6 ПБУ 6/01, не представляется возможным.

В указанном выше пункте ПБУ 6/01 подчеркивается, что инвентарным обЪектом основных средств признается обЪект со всеми приспособлениями и принадлежностями или отдельный конструктивнообособленный предмет, предназначенный для выполнения определенных самостоятельных функций, или же обособленный комплекс конструктивно-сочлененных предметов, представляющих собой единое целое, предназначенный для выполнения определенной работы.

В состав пяти ЛВС, сформированных специалистами торговой компании «ЛИР», вошли обЪекты вычислительной техники, представленные в табл. 2.

Таблица 2

Клавиатура KEYBOARD (CHERRY) (ОРИГ.)

Мышь TREKKER WHEEL MOUSE 2.1A PS/2

ИТОГО ЛВС N 1

5872

Клавиатура KEYBOARD (CHERRY) (ОРИГ.)

Мышь TREKKER WHEEL MOUSE 2.1A PS/2

ИТОГО ЛВС N 2

6510

Монитор LG 15 SW575C, TCO*95

Клавиатура KEYBOARD MICROSOFT ELITE

Мышь TREKKER WHEEL MOUSE 2.1A PS/2

ИТОГО ЛВС N 3

8947

Монитор SONY 110 EST

Клавиатура KEYBOARD MICROSOFT ELITE

Мышь TREKKER WHEEL MOUSE 2. 1A PS/2

ИТОГО ЛВС N 4

9309

Монитор SONY 110 EST

Мышь MOUSE MICROSOFT INTELLIMOUSE EXPLORER USB

Клавиатура KEYBOARD MICROSOFT ELITE

ИТОГО ЛВС N 5

18033

Согласно ОКОФ основные фонды состоят из материальных и нематериальных основных фондов.

Вычислительная техника включена в состав материальных основных фондов (основных средств) и отнесена к информационному оборудованию, предназначенному для приобретения и хранения информации.

К нематериальным основным фондам (нематериальным активам) относятся компьютерное программное обеспечение, базы данных, являющиеся обЪектами интеллектуальной собственности, использование которых ограничено установленными на них правами владения.

В разделе 10 «Материальные основные фонды» ОКОФ к вычислительной технике (код раздела ОКОФ 14 3020000) относятся аналоговые и аналого-цифровые машины для автоматической обработки данных, вычислительные электронные, электромеханические и механические комплексы и машины, устройства, предназначенные для автоматизации процессов хранения, поиска и обработки данных, связанных с решением различных задач.

ОбЪектом классификации вычислительной техники считается каждая машина, укомплектованная всеми приспособлениями и принадлежностями, необходимыми для выполнения возложенных на нее функций, и не являющаяся составной частью какой-либо другой машины.

Раздел 20 «Нематериальные основные фонды» ОКОФ включает в себя компьютерное программное обеспечение и базы данных, которые предприятие предполагает использовать в производстве более одного года независимо от того, были они куплены или произведены для собственного использования.

К нематериальным основным фондам относятся также топологии интегральных микросхем, то есть обЪекты интеллектуальной собственности, права владения которыми позволяют предприятию как продавать данные нематериальные фонды, так и использовать их в производстве в течение более одного года.

Классификация вычислительной техники для целей налогового учета

Необходимо иметь в виду, что суммы амортизации, начисленные по компьютерам по правилам бухгалтерского и налогового учета, с 1 января 2002 года во многих случаях будут не совпадать.

Кроме того, статьей 259 НК РФ не предусмотрен в целях налогообложения порядок начисления ускоренной амортизации персональных компьютеров как активной части основных фондов[2].

В соответствии с п. 1 ст. 257 НК РФ под основными средствами понимается часть имущества со сроком полезного использования, превышающим 12 месяцев, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией.

Согласно п. 4 ПБУ 6/01 при принятии к бухгалтерскому учету активов в качестве основных средств необходимо единовременное выполнение следующих условий:

а) использование в производстве продукции при выполнении работ или оказании услуг либо для управленческих нужд организации;

б) использование в течение длительного времени, то есть срока полезного использования, продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

в) организацией не предполагается последующая перепродажа данных активов;

г) способность приносить организации экономические выгоды (доход) в будущем.

Таким образом, признание активов в качестве основных средств для целей бухгалтерского учета основано на более точном подходе к экономическому содержанию обЪектов, так как учитывает способность приносить организации экономические выгоды (доход) в будущем.

Система нормативного регулирования бухгалтерского учета (подпунктов 3 и 4 ПБУ 14/2000) также дает более четкое определение понятия нематериальных активов по сравнению с налоговым законодательством (п. 3 ст. 257 НК РФ).

По сравнению с нормами налогового законодательства, предЪявляемыми к сроку полезного использования обЪекта основных средств, система нормативного регулирования бухгалтерского учета устанавливает менее жесткие требования. Так, п. 20 ПБУ 6/01 установлено, что определение срока полезного использования обЪекта основных средств производится исходя из:

— ожидаемого срока использования этого обЪекта в соответствии с ожидаемой производительностью или мощностью;

— ожидаемого физического износа, зависящего от режима эксплуатации (количества смен), естественных условий и влияния агрессивной среды, системы проведения ремонта;

— нормативно-правовых и других ограничений использования этого обЪекта (например, срок аренды).

В соответствии с Классификацией основных средств, электронно-вычислительная техника (код раздела ОКОФ 14 3020000) отнесена к третьей группе: имуществу со сроком полезного использования свыше трех лет до пяти лет включительно.

Поскольку компьютеры отнесены к третьей группе амортизационного имущества, организация может самостоятельно установить срок полезного использования компьютера для целей налогового учета, но только в установленных пределах. В данном случае этот срок должен быть не менее трех и не более пяти лет. Установленное налоговым законодательством «самостоятельное»љ определение срока полезного использования такого обЪектаљ основных средств, как компьютер, ограничено пределами от трех до пятиљ лет.

| Согласно письму Минфина России от 27.12.2001 N 16-00-14/573 «Об учете основных средств» обЪекты основных средств стоимостью до 10 000 руб. за единицу разрешается списывать и для целей бухгалтерского учета на затраты на производство по мере отпуска их в производство или эксплуатацию. |

Однако нормами ПБУ 6/01 предусмотрено, что единовременно на затраты можно списывать только те обЪекты, стоимость которых не превышает 2000 руб. В настоящее время в Минфине России разрабатываются поправки к ПБУ 6/01.

▪љљљљљљљљљљљљљљљљљљљљ определить стоимость отдельных комплектующих компьютера или отдельных видов сетевого оборудования, исходя из которой будет начисляться амортизация;

▪љљљљљљљљљљљљљљљљљљљљ определить срок полезного использования (в месяцах), который будет применяться при расчете амортизации по отдельным комплектующим компьютера или отдельным видам сетевого оборудования (от 37 до 60 месяцев для третьей амортизационной группы);

▪љљљљљљљљљљљљљљљљљљљљ рассчитать сумму амортизации по каждому такому инвентарному обЪекту и заполнить соответствующий регистр налогового учета.

Порядок формирования первоначальной стоимости компьютеров для целей налогового учета определен ст. 257 НК РФ. В соответствии с указанной статьей первоначальная стоимость амортизируемого основного средства определяется как сумма расходов на его приобретение, сооружение, изготовление и доведение до состояния, в котором оно пригодно для использования, за исключением сумм налогов, учитываемых в составе расходов в соответствии с нормами НК РФ.

Пунктом 8 ПБУ 6/01 установлен иной порядок формирования первоначальной стоимости обЪекта основных средств, согласно которому первоначальной стоимостью основных средств, приобретенных за плату, признается сумма фактических затрат организации на приобретение, сооружение и изготовление, за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством Российской Федерации).

Фактическими затратами на приобретение, сооружение и изготовление основных средств являются в том числе и невозмещаемые налоги, уплачиваемые в связи с приобретением обЪекта основных средств.љљљ

Следует отметить, что нормы главы 25 НК РФ (в отличие от системы нормативного регулирования бухгалтерского учета) не устанавливают порядок оценки амортизируемого имущества (в том числе компьютеров, комплектующих, сетевого оборудования) в случае поступления этих обЪектов по договору мены, безвозмездно либо в качестве вклада в уставный капитал[3].

| Применение персональных компьютеров в организациях вызывает вопросы, касающиеся графика работы сотрудников, постоянно работающих с ними, а также установления дополнительных льгот и компенсаций. |

В соответствии со ст. 14 Федерального закона от 17.07.99 N 181-ФЗ «Об основах охраны труда в Российской Федерации» работодатель обязан обеспечить соответствующие требованиям охраны труда условия труда на каждом рабочем месте.

Разделом 9 Санитарных правил определены общие требования к организации режима труда и отдыха при работе с ПЭВМ в зависимости от вида и категории трудовой деятельности.

Работникам, применяющим по роду своей деятельности ПЭВМ, какие-либо льготы за вредные условия труда (доплата или надбавка за условия труда, дополнительный отпуск, сокращенный рабочий день и т. д.) федеральными централизованно принятыми нормативными документами по трудовому законодательству не предусмотрены.

Классификация программного обеспечения, созданного собственными силами организации

— нематериальные активы, произведенные для продажи исключительного права на их использование;

— нематериальные активы, произведенные для использования в производственной деятельности;

— продукция, произведенная для продажи.

Так, в частности, сотрудники служб информационных систем некоторых организаций разрабатывают и внедряют в собственную производственную деятельность различные программы для локальных компьютерных сетей, например, такихљ как «Система ведения контрактов для экспедирования грузов», «Система отображения информации о регистрации прихода-ухода сотрудников», «Система отображения информации о продолжительности звонков» и др. Такие же программы могут быть заказаны и приобретены у других организаций.

По окончании работ составляется акт о завершении разработки вновь созданного программного продукта для внедрения его в производственный процесс организации, обосновывается срок его полезного использования и подаются заявки в Роспатент на получение свидетельства об авторстве и приоритете организации-разработчика. Именно свидетельство Роспатента об официальной регистрации программы для ЭВМ, выданное правообладателю (организации-разработчику), зарегистрированное в Реестре программ для ЭВМ, является основанием для признания данного обЪекта учета в качестве нематериального актива с отражением его на одноименном счете 04.

В соответствии с п. 4 ПБУ 14/2000 и п. 3 ст. 257 НК РФ к нематериальным активам относится исключительное авторское право на программы для ЭВМ, базы данных. Исключительное право подтверждается соответствующим охранным документом (свидетельством, патентом).

При разработке программы для ЭВМ сотрудниками организации отражение операций в учете будет следующим:

Согласно п. 3 ст. 257 НК РФ первоначальная стоимость амортизируемых нематериальных активов определяется как сумма расходов на их приобретение (создание) и доведение до состояния, в котором они пригодны для использования, за исключением налогов, учитываемых в составе расходов в соответствии с НК РФ.

В соответствии с п. 7 ПБУ 14/2000 первоначальная стоимость нематериальных активов, созданных самой организацией, определяется как сумма фактических расходов на создание, изготовление (израсходованные материальные ресурсы, оплата труда, услуги сторонних организаций по контрагентским (соисполнительским) договорам, патентные пошлины, связанные с получением патентов, свидетельств, и т. п.), за исключением налога на добавленную стоимость и иных возмещаемых налогов, кроме случаев, предусмотренных законодательством Российской Федерации.

Фактическими расходами на создание нематериальных активов могут быть в том числе невозмещаемые налоги, уплачиваемые в связи с созданием обЪекта нематериальных активов.

Таким образом, первоначальная стоимость программного обеспечения, созданного самой организацией, в налоговом и бухгалтерском учете может оказаться различной.

Учет расходов организаций по подключению к интернету и его использованию

Регистрация пользователей интернета

Под электронной коммерцией понимается не только продажа через интернет товаров конечному потребителю, но и товарооборот между компаниями, организуемый при помощи сети.

| В настоящее время в российском законодательстве отсутствует официально принятое определение понятия «интернет». Кроме того, нет и определений других понятий, повсеместно используемых при описании работы в интернете. Проблемы терминологии могут быть разрешены принятием единого нормативного акта федерального уровня, в котором было бы закреплено, что указанные в нем термины должны единообразно использоваться во всех иных нормативных актах, касающихся интернета. |

Сейчас ведется работа над проектами федеральных законов, регулирующими интернет-отношения. В частности, в проекте Федерального закона «О государственной политике Российской Федерации по развитию и использованию сети интернет» даются следующие определения:

Проектом Федерального закона «О правовом регулировании оказания интернет-услуг» определены такие понятия, как:

В соответствии с Общероссийским классификатором видов экономической деятельности, продукции и услуг ОК 004—93 услуги по передаче данных и других видов документальных сообщений, включая обмен информацией между ЭВМ (код 642 0019), относятся к группе «Услуги электрической связи». То есть расходы организации, связанные с использованием интернета, относятся к оплате услуг электрической связи.

љПоскольку услуги интернета как услуги по доставке письменного текста, изображений по проводной электромагнитной системе полностью отвечают определенным Законом N 15-ФЗ критериям, затраты на оплату таких услуг могут быть признаны расходами по обычным видам деятельности для целей бухгалтерского учета.

Для целей налогового учета в соответствии с пп. 25 п. 1 ст. 264 НК РФ расходы на услуги интернета признаются в качестве прочих расходов (как расходы на услуги информационных систем), связанных с производством и (или) реализацией без каких-либо ограничений при соблюдении условий п. 1 ст. 252 НК РФ.

Необходимость использования в организации интернета в производственных целях, по мнению автора, должна быть документально обоснована, то есть подтверждена организационно-распорядительными документами, например приказами или распоряжениями руководителя, должностными инструкциями и т. п.

Следует также учесть требования ст. 9 Федерального закона от 21.11.96 N 129-ФЗ «О бухгалтерском учете» (с изменениями и дополнениями от 23.07.98), согласно которой все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами. Эти документы служат первичными учетными документами, на основании которых ведется бухгалтерский учет.

љТаким образом, расходы по использованию в организации интернета следует учитывать при расчете налогооблагаемой прибыли при наличии организационно-распорядительных и первичных учетных документов, подтверждающих непосредственную связь этих расходов с управлением производством.

К таким расходам относятся следующие виды затрат.

2. Разовый регистрационный сбор, который организация обычно уплачивает при подключении к интернету.

Размер регистрационного сбора у разных операторов (провайдеров) неодинаков и зависит, как правило, от дополнительных услуг, предоставляемых ими.

Организации оформляется регистрационная карточка, присваивается индивидуальный пароль и персональный идентификационный номер лицевого счета для учета расчетов с оператором (провайдером). Только после этого организация становится зарегистрированным пользователем интернета.

Эти услуги носят разовый характер, позволяя организации только получить доступ к сети (зарегистрироваться в качестве пользователя).

По окончании каждого расчетного периода на основании данных учета оператора (провайдера), фиксирующего время работы в интернете, организации-пользователю направляются счет-фактура и акт об оказании услуг для оплаты.

Таким образом, осуществляя подключение к интернету и взимание абонентной платы за пользование им, оператор (провайдер) тем самым оказывает организации услуги связи.

Признание расходов по созданию web-страниц (web-сайтов)

Подключенные к интернету организации могут создавать один или несколько web-сайтов, являющихся отображением организации в информационном пространстве сети и представляющих собой сложные комплексные обЪекты с множественными составными элементами, разнородными по своему правовому статусу.

С помощью web-сайтов организация информирует потенциальных клиентов о своей деятельности, выпускаемой продукции и ценах на нее.

Разработка web-сайтов обычно производится web-студией или собственными силами организации-пользователя.

— оплата услуг хостинга (аналог аренды);

— оплата (разовая) услуг по стилю и наполнению сайта (неизменных на протяжении всего существования сайта);

— затраты на постоянное обновление информации;

— оплата специально написанных программ (в отдельных случаях), например: программа электронного магазина, программа сбора информации о посетителях, статистические программы, динамическое формирование страницы в зависимости от пристрастий посетителей сайта.

[2]Порядок начисления ускоренной амортизации ранеељ был установлен письмами Минэкономики России от 17.01.2000 N МВ-32/6-51 «О применении ускоренной амортизации на персональные компьютеры» и МНС России от 17.03.2000 N ВГ-6-02/201

ї Российский налоговый курьер

ї Издательско-консультационная компания «Статус-Кво 97»

Редакция «Клерка» получила информацию от источников в ФНС о том, что в 2022 году налоговики начнут массово снимать расходы компаний.

Чтобы подготовить вас к непростому 2022 году, «Клерк» оперативно разработал уникальный курс по защите при налоговых проверках. Записаться и получить подарок тут.

(1).jpg)