Во что инвестирует норвежский пенсионный фонд

Куда вкладывают деньги норвежские пенсионеры

Свой нефтяной путь Норвегия начала в 1971 году. С открытия и разработки нефтяных месторождений. И с каждым годом наращивает добычу полезных ископаемых.

Знакомая модель экономики. Не находите? Напоминает Россию.

Пенсионный фонд Норвегии

Но такая ветвь развития предполагает сильную зависимость от мировых цен на ресурсы. Дабы как-то сгладить возможные негативные события в будущем (и подстелить себе соломки) был было решено откладывать сверх доходы в специальный фонд. Ранее он назывался нефтяной. Сейчас носит название Норвежский пенсионный фонд.

Ребята стартовали в 1996 году. Сделал первые пополнения фонда. И за 2,5 десятилетия фонд стал одним из крупнейших в мире.

На момент написания статьи активы Норвежского пенсионного фонда оцениваются в 9 615 500 000 000 норвежских крон (или 9,6 триллиона).

Чтобы понять насколько это много, представьте, что на каждого жителя страны приходится почти по 200 тысяч долларов.

Российский фонд национального благосостояния (ФНБ), у которого вроде бы аналогичная миссия («Фонд призван стать частью устойчивого механизма пенсионного обеспечения граждан РФ»), оценивается в 120 миллиардов (менее 1 тысячи доллара на россиянина).

Доходность фонда

За период с 1998 по 2019 среднегодовая доходность Норвежского фонда составила 5,9% годовых.

Выходит почти по 1 тысячи долларов на брата (каждого жителя) ежемесячно. Вся Норвегия в один день может решить перестать работать. Уехать в какую-нибудь недорогую страну и скромно жить на получаемый доход. Вся жизнь.

Где деньги, Карл?

Куда инвестируются средств норвежских пенсионеров?

Структура фонда по классу активов:

Норвежцы инвестируют в акции 9 153 компаний из 73 стран. Фонду владеет долей 1,4% от всех компаний обращающихся на фондовом рынке.

Самые крупные вложения фонда.

Вложения в разные страны

Инвестиции в США. Всего инвестировано в 1930 американских компаний на сумму 245 миллиардов.

Есть в сферах интересов пенсионного фонда и Россия.

Норвегия владеет долями в 49 российских компаниях. На сумму 2,7 миллиарда долларов (во всю Россию вложено почти в 2,5 раза меньше, чем в одну компанию Google).

Что куплено?

И даже в Тинькофф вложено 79 миллионов баксов.

Когда вы покупаете товар в Магните или пользуетесь услугами Сбербанка, где-то радуется и подсчитывает прибыль норвежский пенсионер.

Знаете ли вы, что Россия ежегодно выплачивает Норвегии (вернее пенсионному фонду) около 100 миллионов долларов ежегодно. В виде процентов по государственному долгу.

Норвежцы вложились в наши ОФЗ и регулярны получают многомиллионные купоны.

Правда сейчас доля российских облигаций уменьшилась до 1,2 млрд долларов. Несколько лет назад инвестиции составляли 4,5 миллиарда.

Но тем не менее, мы должны каждому жителю Норвегии по 15 тысяч рублей!

На официальном сайте фонда есть интерактивная карта мира. Можно поиграться и посмотреть где хранятся и в какие активы вложены деньги Норвежского пенсионного фонда. Ссылка здесь.

Норвежский пенсионный фонд о том, куда он инвестирует сверхдоходы от нефти и что из этого выходит (часть 1)

Почему этот длинный пост про норвежский пенсионный фонд, а не про пенсионный фонд России? Ответ будет в самом конце.

Недавно (в сентябре) норвежский фонд выпустил интересный доклад на 106 страниц, где рассказал об истории фонда и о том, как они распоряжаются сверхдоходами от нефти — деньгами норвежских пенсионеров. И очень интересным лично для меня разделом является раздел, где они рассказали, как они к этому пришли: как они от скупки валюты в свои резервы (то, чем занимается сейчас их российский прототип — ФНБ) пришли к решению инвестировать по всему миру, причём 70% — в акции. Это абсолютно непохоже на «классический» подход (или то, что нам пытаются преподнести как «классический» подход), при котором пенсионные деньги должны быть инвестированы консервативно, желательно в облигации понадёжнее.

Но всё начиналось с малого.

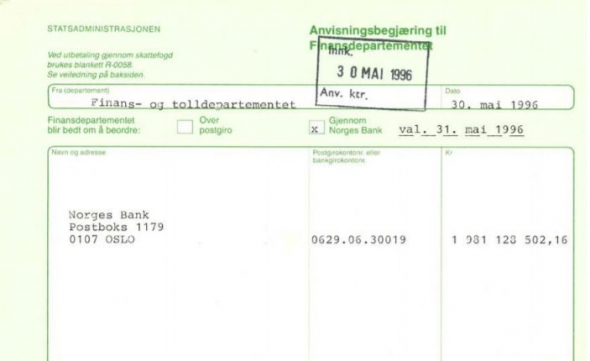

Историю фонда норвежцы привыкли вести с 1996 года, именно тогда состоялась первая транзакция: в фонд передано почти 2 миллиарда норвежских крон.

30-летняя история:

1990 — Акт о создании нефтяного фонда;

1996 — Первое пополнение;

2010 — Добавление недвижимости в активы фонда;

2019 — 10 трлн крон в фонде.

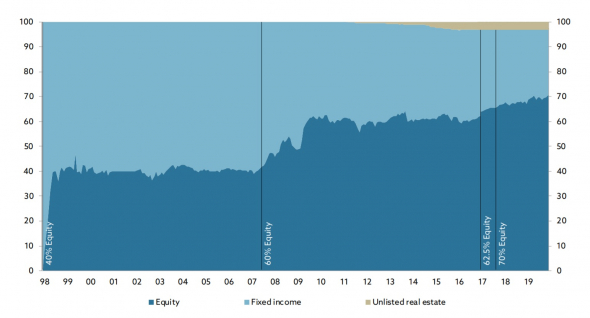

От 0% до 40% в акциях

Вот что пишет Норвежский фонд:

«В общей сумме мы получили 45 млрд крон в 1996 году, и это были деньги, которые Норвегия хранила в валютных резервах. Первые наши инвестиции были отправлены в госдолг развитых стран, причем 75% — в госдолг европейских стран. Большая часть денег (25%) была инвестирована в госдолг Швеции и Дании»

От себя я добавлю, что Норвегия не признает инвестиции в золото, в золоте они хранят ровно 0,00 крон, и так было с момента создания фонда. Грамотный это подход или нет, я не берусь судить, а просто оглашаю этот факт.

«Но в 1997 году мы приняли решение об инвестициях в акции развитых стран. И уже в апреле 1997 года доля акций составила 30%. Впоследствии Министерство финансов Норвегии решило увеличить эту долю до 40%. Это было очень смелым решением: мы не имели опыта инвестиций в акции, и шли на повышенный риск и на готовность к высокой волатильности в обмен на большую потенциальную доходность. Фонд был небольшим в то время, и поэтому технически это не было сложным: переход занял всего 5 месяцев»

Впоследствии норвежский фонд неоднократно возвращался к пересмотру стратегии (в пузырь доткомов казалось, что акции — это плохая идея для инвестиций пенсионных средств), но вплоть до 2005 года решение оставалось неизменным.

От 40% до 60% в акциях

В 2005 году Норвежский фонд принял решение об увеличении доли до 50%. А уже через год, в 2006 году, было принято решение об увеличении до 60% доли в акциях. В эти годы фонд уже был внушительным, и держал огромные позиции в облигациях по всему миру. Возможно, уже тогда они осознавали, что с ипотечными облигациями США что-то не так (ипотечный пузырь лопнул в 2008). Однако, управление такими большими деньгами не было плёвым делом, и переход к модели «60% в акциях, 40% в облигациях» затянулся вплоть до начала 2009 года.

Правило 60% оставалось неизменным до 2017 года. И в 2017 году фонд решил добавить в портфель ещё один тип активов — недвижимость. Рекомендуемая аллокация активов принята следующая: 60% акции, 35% облигации, 5% недвижимость.

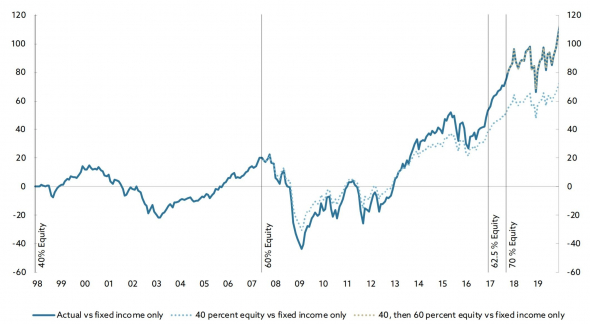

Решение стоимостью в 1 триллион крон. Переход от модели 40% к модели 60% на истории показал свою эффективность: норвежцам удалось засчет этого трудного решения добавить к доходности фонда 1 трлн крон в абсолютном выражении.

Если смотреть в процентах, то это решение дало целых 30% к чистой доходности фонда за 13 лет с 2007 года. Причем, вплоть до 2013 года это не выглядело как хорошее решение. Другим пунктиром на графиках показан эффект от перехода к 70%, и пока о результатах говорить рано.

Переход к 70%

Ещё с 2006 года шло жаркое обсуждение с предложением довести долю акций до 75%. Но следующее изменение вступило в силу только в феврале 2017 года: теперь фонд стремится к удержанию доли 70% в акциях компаний со всего мира. Переход от 60% к 70% занял 2 года, и в апреле 2019 этот показатель был впервые достигнут.

Начиная с 2010 года, в фонд начали добавлять недвижимость. Сейчас аллокация активов такова: 70% акции, 27% облигации, 3% недвижимость.

На сегодня всё, но я хочу написать ещё несколько частей, потому что в этом 106-страничном отчёте норвежцы нам рассказывают о ещё более интересных вещах:

Почему мне это интересно? Потому что мой горизонт инвестиций совпадает с Норвежским пенсионным фондом, и так получилось, что я давно за ним слежу, и мне импонирует их подход. Я тоже коплю на пенсию, и мой горизонт — вечность. О своих потугах я рассказываю в своем Телеграм-канале, откуда этот пост и взят. У них ещё многому можно научиться!

Что с Пенсионным фондом России? Да ничего. Я долго ждал годового отчёта за 2019 год (на дворе ноябрь-2020, ага), а его всё нет. Сегодня решил позвонить туда и спросить, в чём же дело. Красивой истории не будет: меня культурно послали. Колл-центр не при делах, контактов (почта для обращения, телефон) они дать не могут.

Норвежский пенсионный фонд о том, куда он инвестирует сверхдоходы от нефти и что из этого выходит (часть 2)

В первой части я рассказал о том, что это вообще за фонд такой и об их аллокации активов. Там же была раскрыта тема, почему этот фонд инвестирует деньги норвежцев гораздо более агрессивно, чем принято ожидать от «пенсионных» фондов: ведь держать долю 70% в акциях — это довольно агрессивный подход.

Во второй части я переведу ту часть их 106-страничного отчёта, в которой они рассказывают о том, как и по каким правилам они распределяют свои вложения в акции: по регионам и отдельным странам, по рынкам — развитый и развивающийся, по величине компаний.

От 50-30-20 к взвешиванию по рыночной капитализации

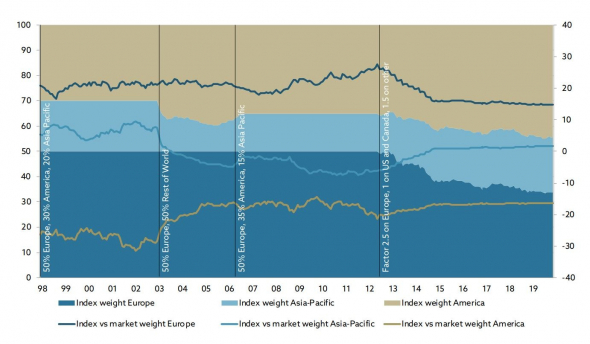

Когда наш фонд только начал инвестировать в акции, в 1998 году мы приняли решение разделить наши инвестиции на три географических региона: Европу, Америку и Азиатско-Тихоокеанский регион. Распределение между ними было таким: 50, 30 и 20 процентов соответственно. По сравнению с размерами этих рынков, выбранное распределение капитала было сильно смещено в сторону Европы. Это значило, что у фонда были гораздо большие вложения в Европейские компании, чем в остальной Мир.

Однако, в скором времени стратегию пришлось менять: в азиатско-тихоокеанском регионе Япония занимала слишком большой вес, притом что состояние её экономики вызывало сомнения. Поэтому, в 2003 г. решено немного видоизменить подход, сделав распределение таким: 50% Европа и 50% — остальной мир. Фондовый рынок США и Канады в то время рос опережающими темпами (как раз сдулся пузырь доткомов и начал надуваться ипотечный пузырь), это заставило норвежцев вновь скорректировать стратегию: 50% Европа, 35% Америка, 15% Азиатско-Тихоокеанский регион. Таким образом, на объем инвестиций в акции США были наложены ограничения.

В таком формате распределение между регионами просуществовало до 2012 года, когда норвежцы наконец отменили фиксированные веса регионов, плавно начав переход к общепринятому стандарту — взвешиванию по долю на рынке, но… Со своими, норвежскими, нюансами. Так, для Европы был поставлен увеличивающий коэффициент 2,5х, а для остального мира за исключением США и Канады — увеличивающий коэффициент 1,5х. Только США и Канада имели коэффициент 1х, тем самым было вновь наложено искусственное ограничение на размер инвестиций в эти две страны. Такого подхода норвежский пенсионный фонд придерживается до сих пор.

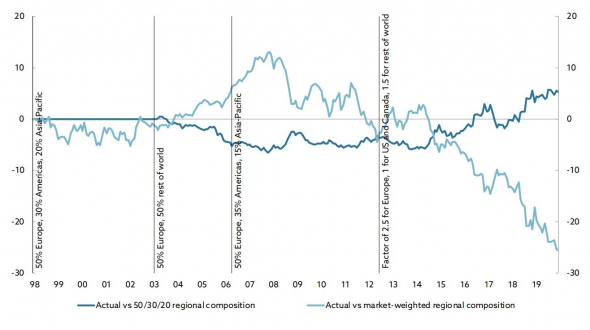

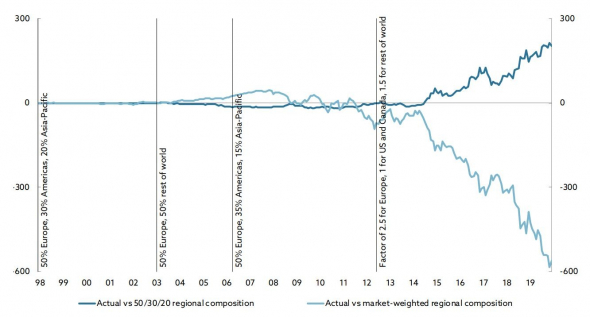

Так каков же результат? А результат печальный:

На графике светло-синяя линия — это результат выбранной стратегии против подхода со взвешиванием по капитализации. Целых 25% недополученной прибыли с 1998 года! Темно-синяя линия — это результат актуальной стратегии (взвешивание по рынку, но с коэффициентами и ставкой на экономику Европы) против результата изначально избранной стратегии «50/30/20».

В абсолютном выражении — это около 200 млрд крон плюсом за неконсервативность и смелость в переходе от старой стратегии к новой, но почти 600 млрд крон упущенной выгоды, благодаря ставке на опережающее развитие Европы.

И здесь вспоминается недавнее выступление Баффетта, которое я переводил для вас и его легендарная фраза: «Никогда не ставьте против Америки».

Норвежцам плюс за признание и демонстрацию ошибок.

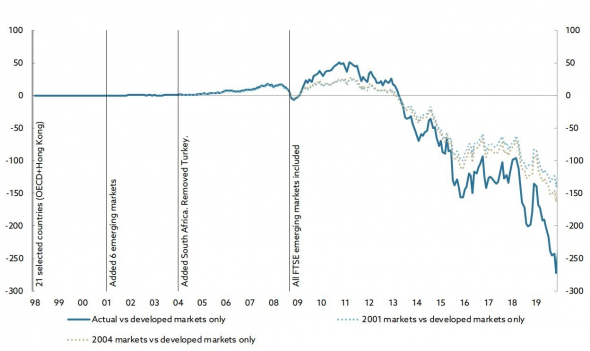

Развивающиеся рынки

В 1998 году мы приняли решение начать с 20 развитых стран ОЭСР (Организация экономического сотрудничества и развития) и акций Гонконга. Развивающиеся рынки впервые были включены в наш портфель в январе 2001 г.: это были Бразилия, Южная Корея, Мексика, Тайвань и Турция. В январе 2004 г. мы немного изменили подход, убрав Турцию из списка стран и включив ЮАР.

В исключении Турции в 2004 году нет никакого политического подтекста: просто рынок Турции был очень мал, и дабы не городить огород с коэффициентами, они просто заменили её. По крайней мере, таков официальный комментарий фонда.

И до 2013 года эта ставка шикарно работала: тёмно-синяя линия демонстрирует отдачу выбранной стратегии против ставки только на развитые экономики мира. Но в 2013 году избранная стратегия начала терять позиции. Дело в том, что развитые рынки начиная с 2013 года и вплоть до сегодняшнего момента растут гораздо лучше. А развивающиеся рынки то и дело встречаются с проблемами: то проблемы с ценами на сырье в 2015-2016 гг (а развивающиеся рынки гораздо больше от них зависят), то пузырь в китайских акциях в 2015, а сейчас, в ковидогеддон этот разрыв вновь растёт: развивающиеся страны не могут себе позволить печатать горы вертолетных денег, раздавая их страждущим, а развитые — могут. Богатые становятся ещё богаче.

Как итог — выигрыш от ставки на развивающиеся рынки в 50 млрд крон в 2010-2012 превратился в упущенную выгоду в размере 250 млрд крон в 2020 году. Будет ли норвежский пенсионный фонд менять стратегию или продолжит держать ставку против Америки и за развивающиеся рынки — комментария в отчете не было.

Давид или Голиаф?

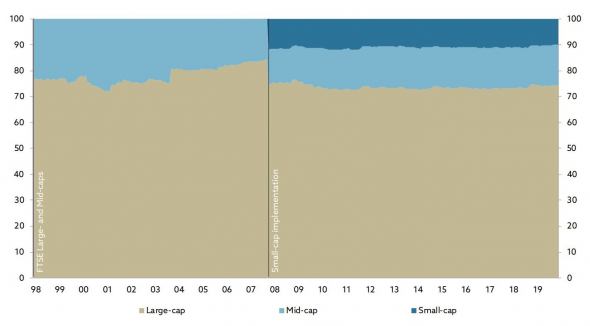

Первоначально наш базовый индекс акций включал только крупные и средние компании. Но по мере роста фонда Банк Норвегии предложил в апреле 2003 г., что фонд должен быть инвестирован в более широкий круг компаний. Это означало, что нам нужно нарастить количество компаний в портфеле с 2000 до почти 7000.

Но всё равно это были компании со средней капитализацией. Фонд рос, и в какой-то момент норвежцы вновь упёрлись в потолок. Требовалось решить: либо они растут вширь, добавив в портфель компании с малой капитализацией, либо они растут в высоту, наращивая доли в крупных корпорациях.

Для понимания размеров, пример компании с крупной капитализацией — Лукойл, пример компании со средней капитализацией — Тинькофф Групп, пример компании с малой капитализацией — Саратовский НПЗ.

Как видно из графика, в октябре 2007 года решено было добавить акции компаний с малой капитализацией на 10% от портфеля, снизив долю гигантов с 85% до 75%, и оставив долю средних компаний в размере 15% неизменной.

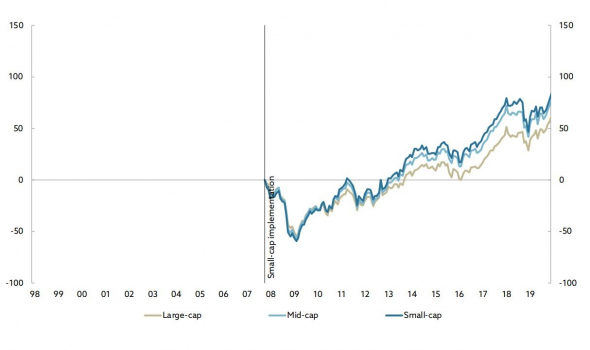

С того момента, невзирая на мощнейший финансовый кризис 2008 года, когда падение в акциях было огромным (более 50%), компании-малыши показали хороший результат — рост на 80%, по сравнению с 60% роста в гигантах.

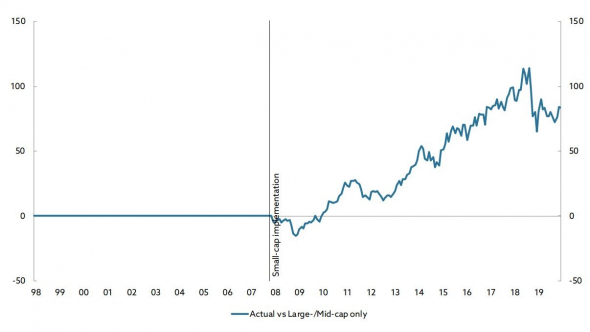

В абсолютном выражении решение инвестировать в мелкие компании принесло норвежцам около 80 млрд крон. На графике — результат относительно того, если бы решили «расти в высоту».

У меня по сравнению с норвежцами аллокация активов просто смешная: 77% США, 3% Китай, 20% Россия. Я до сих пор придерживаюсь мнения, что рынок мировых акций и рынок акций США имеет высокую корреляцию, поэтому в распылении по развитым рынкам (Японии, Европе) смысла немного. Россия же представляет у меня в портфеле развивающиеся рынки. И результат здесь, как и у норвежцев с их ставкой на развивающиеся рынки, удручает. Но надежда умирает последней 😉 Ну и конечно же, я сильно зависим от условий на российском фондовом рынке и ограниченности инструментов.

А если говорить о размерах компаний, выбранная мной стратегия предполагает ставку на компании с большой капитализацией. Я сейчас нахожусь примерно там, где норвежцы находились в начале 2000-х. И сверну ли я с этой дорожки или нет — я не знаю. Время покажет. Стоит отметить, что на СПб Бирже есть большой выбор компаний с малой капитализацией, «покупай-не хочу». Правда, опять же — все они из США и пара компаний из Китая.

Ну а у норвежцев нужно поучиться анализу решений и начать записывать себе куда-то: когда и что я менял в стратегии, чтоб через 10-15 лет проверить результат этих решений.

Government Pension Fund Global (GPFG)

Общий долг на 31.12.2018г: NOK 389,491 млрд

Общий долг на 31.12.2019г: NOK 367,015 млрд

Общий долг на 31.12.2020г: NOK 431,983 млрд

GPFG – Портфель/Вложения Глобального Пенсионного Фонда Норвегии

Доля портфеля в акциях **** Фиксированный доход * в Недвижимости

2016г: NOK 4,692 трлн (62,5%) * NOK 2,577 трлн (34,3%) * NOK 242 млрд (3,2%)

2017г: NOK 5,653 трлн (66,6%) * NOK 2,616 трлн (30,8%) * NOK 219 млрд (2,6%)

2018г: NOK 5,477 трлн (66,3%) * NOK 2,533 трлн (30,7%) * NOK 246 млрд (3,0%)

2019г: NOK 7,145 трлн (70,8%) * NOK 2,670 трлн (26,5%) * NOK 273 млрд (2,7%)

2020г: NOK 7,945 трлн (72,8%) * NOK 2,695 трлн (24,7%) * NOK 273 млрд (2,5%)

www.nbim.no/en/publications/reports/

Сильные результаты в нестабильный год

В 2020 году Государственный пенсионный фонд Global вернул 10,9 процента, или 1070 миллиардов крон, за год, характеризуемый неопределенностью и значительными колебаниями.

«Несмотря на то, что пандемия наложила свой отпечаток на 2020 год, это был еще один хороший год для фонда. Общая доходность фонда в 2020 году была второй по величине с 1998 года, измеренная в кронах. Однако высокая доходность также напоминает нам о том, что рыночная стоимость фонда может сильно измениться в будущем, — говорит председатель правления Ойстейн Олсен.

Вспышка и распространение вируса короны в начале года имели серьезные последствия для рынков.

«Рынок резко упал в первом квартале, а затем быстро восстановился во втором квартале. По словам генерального директора Norges Bank Investment Management Николая Тангена, весь год характеризовался значительными колебаниями на рынке и большими различиями между различными секторами.

Что касается капитала, то особенно положительный вклад в доходность внесли технологические компании США.

«Технологические компании получили самую высокую прибыль в 2020 году — 41,9%. В основном это связано с пандемией, которая привела к значительному увеличению спроса на продукты для онлайн-работы, образования, торговли и развлечений», — говорит Танген.

Крона обесценилась по отношению к нескольким основным валютам в течение года. Движение валюты способствовало увеличению стоимости фонда на 58 миллиардов крон. В 2020 году из фонда было выведено 298 миллиардов крон.

По состоянию на 31 декабря 2020 года размер фонда составлял 10,914 триллионов крон ($1,272.43 трлн), из которых 72,8% были инвестированы в акции, 2,5% — в незарегистрированную недвижимость и 24,7% — в инструменты с фиксированной доходностью.

В какие российские бумаги инвестирует крупнейший пенсионный фонд

Норвежский государственный пенсионный фонд под управлением Norges Bank раскрыл структуру портфеля по итогам 2017г. За прошлый год фонд заработал 13,7% или за вычетом инфляции 11,6%.

Стратегия фонда базируется на долгосрочном взгляде на фундаментальные основы сектора или отдельной компании. Управляющие менеджеры фонда часто проводят встречи с высшим руководством компаний, в которые инвестируют, а также с различными локальными экспертами. Это дает лучшее понимание рынков, на которых присутствует фонд. Покупки или продажи фондом активов могут дать некоторое представление об ожидаемом будущем той или иной бумаги.

Вложения фонда очень сильно диверсифицированы. Около 67% приходится на акции, 31% на долговые инструменты и чуть более 2% вложений относятся к недвижимости. Акции распределены между 10 секторами, 72 странами. Соответственно присутствует и валютная диверсификация. Большая часть инвестиций приходится на Северную Америку и Европу. Однако вложения в активы развивающихся рынков принесли больше всего плодов в 2017 г. — 28,7%, против 18,4% от развитых рынков.

Для начала отметим, что за прошлый год фонд полностью распродал акции Черкизово (4,89%), М.Видео (3,3%), Ростелеком (0,12%), Россети (0,09%), Юнипро (0,87%), Уралкалий (0,04%) и Русгидро (0,17%). Но взамен впервые были куплены акции БСПБ, Детский мир, Эталон, MirLand Development, Globaltrans и Обувь России.

Из оставшихся бумаг больше всего фонд сократил долю Ленты (-2,62%). Самая большая покупка в процентах от уставного капитала — Детский мир (+3,93%), за ним следом Эталон (+3,76%) и ТМК (+3,13%).

Топ пять самых дорогих инвестиции в портфеле норвежского фонда: Сбербанк, неожиданно Сургутнефтегаз, НЛМК, X5 Retail и Лукойл.

По доли от уставного капитала топ пять компаний выглядят так: ЛСР, Детский мир, Эталон, ТМК, TCS Group.

БКС Брокер

Последние новости

Рекомендованные новости

Ход торгов. Голубые фишки снова пользуются спросом

Кто сегодня в лидерах отскока

Отчет Газпрома за III квартал. Отличные результаты

5 идей в российских акциях: коррекция лишь увеличивает потенциал роста

АФК Система. Как изменился дисконт к дочкам

Энергетический кризис: откуда ты взялся и когда закончишься

Омикрон. Что известно про новый штамм коронавируса

В каких акциях можно пересидеть новые локдауны

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.