пно на каком счете учитываются

Постоянное налоговое обязательство

В бухгалтерском и налоговом учете прибыль формируется по разным правилам. Из-за таких отличий появляются постоянные и временные разницы. Постоянные налоговые обязательства (ПНО) формируются из постоянных разниц. В статье расскажем о применении ПБУ 18/02, возникновении, расчете и отражении ПНО.

Постоянные разницы

ПБУ «Учет расчетов по налогу на прибыль» рассказывают о взаимосвязи между налогом на прибыль, который рассчитан по бухгалтерским и налоговым правилам. ПБУ 18/02 используют организации, которые платят налог на прибыль, за исключением кредитных организаций и государственных учреждений. Организации, применяющие спецрежимы, могут не следовать правилам этого ПБУ, но тогда отразите отказ от его применения в учетной политике.

Если доходы и расходы формируют только бухгалтерскую прибыль — возникают постоянные разницы. В них проявляются неустранимые отличия бухучета от налогового. Информация о разницах в бухучете формируется по данным первичных документов. Постоянные разницы возникают если:

Возможны и другие причины появления постоянных разниц. Статья 251 НК РФ устанавливает доходы, которые нельзя учесть при расчете налоговой базы, а статья 270 НК РФ содержит перечень таких расходов.

Что такое постоянное налоговое обязательство

Появление постоянных разниц приводит к появлению постоянных налоговых обязательств (ПНО) или активов (ПНА). Когда разница увеличивает сумму платежа по налогу на прибыль — образуется ПНО, когда платеж уменьшается — ПНА.

ПНО — это сумма налога, которая увеличивает налог на прибыль. Оно появляется, если доход признан исключительно в налоговом учете, или расход признан только в бухучете. В таком случае прибыль в бухучете меньше, чем в налоговом. И в бюджет придется заплатить больше, чем требуется по данным бухучета.

Сумма ПНО определяется как произведение постоянной разницы отчетного периода и ставки налога на прибыль. Признавайте ПНО в том же периоде, в котором возникли постоянные разницы.

ПНО = ПР * 20%

Отражение постоянных разниц в учете и отчетности

В первую очередь нужно определить влияние постоянной разницы на налог на прибыль. Сравните бухгалтерскую и налоговую прибыль. Если налоговая больше — постоянная разница положительна, нужно отразить ПНО. Для отражения ПНО проводку бухгалтер делает следующую: дебет 99 кредит 68. Если налоговая прибыль меньше, отражайте ПНА по дебету 68 и кредиту 99.

Постоянные разницы в бухбалансе учитывать не нужно. Для них предусмотрено поле 2421 отчета о финрезультатах. Поле 2421 указано справочно и не участвует в расчете других строк. Его влияние учтено в строке 2410 «текущий налог на прибыль».

Пример возникновения и отражения ПНО

ООО «Антуриум» безвозмездно передает своей дочерней компании ООО «Орхидея» одно из собственных торговых помещений. Остаточная стоимость помещения составляет 850 000 рублей, НДС начисленный 153 000 рублей.

| Дебет | Кредит | Сумма | |

|---|---|---|---|

| Отражена безвозмездная передача помещения | 91.02 | 01 | 850 000 рублей |

| Начислен НДС по переданному помещению | 91.02 | 68 | 153 000 рублей |

По правилам ст. 270 НК РФ налог на прибыль нельзя уменьшить на величину расходов, совершенных при безвозмездной передаче имущества. А п.4 ПБУ 18/02 указывает, что такие расходы должны быть учтены в качестве ПНО.

ПНО = (850 000 рублей + 153 000 рублей) * 20% = 200 600 рублей.

Начисление ПНО оформите проводкой:

| Дебет | Кредит | Сумма | |

|---|---|---|---|

| Начислено ПНО | 99 | 68 | 200 600 |

Текущий налог на прибыль (ТНП)

Учитывать разницы нужно для последующего расчета текущего налога на прибыль. ТНП — это налог на прибыль для целей налогообложения. Его расчет ведется исходя из условного дохода (расхода).

ПБУ 18/02 определяет условный расход как бухгалтерскую прибыль, умноженную на ставку налога 20%. Условный доход — как произведение убытка по данным бухучета и налоговой ставки.

УР (УД) = Бух. прибыль(убыток) * 20%

Условный расход и доход не отражается в отчетности. Однако, его нужно отражать в бухучете, используя проводки:

| Дебет | Кредит | |

|---|---|---|

| Условный расход | 99 | 68 |

| Условный доход | 68 | 99 |

ТНП рассчитывайте с учетом сумм ПНО и ПНА. Кроме того, нужно учесть изменение отложенного налогового актива (ОНА) и обязательства (ОНО) за отчетный период.

ТНП = УР(УД)+ПНО-ПНА+ОНА(начисленный)-ОНА (погашенный)-ОНОн+ОНОп

Для текущего налога отведена отдельная строка в отчете о финрезультатах — 2410. В балансе отражается только переплата или недоимка по налогу. Переплату включайте в дебиторскую задолженность, а недоимку в краткосрочные обязательства. Условный доход и расход не отражается в отчетности.

Облачный сервис Контур.Бухгалтерия — отличный помощник в ведении учета и составлении отчетности. Вы можете учитывать доходы и расходы, начислять зарплату и отправлять отчетность через интернет. Консультации наших экспертов помогут разобраться со всеми вопросами. В течение 14 дней все новые пользователи могут работать в сервисе бесплатно.

Постоянные разницы

Из-за разных правил признания доходов и расходов в бухгалтерском и налоговом учете бухгалтерская прибыль может не совпадать с налоговой прибылью.

Тогда условный налог на бухгалтерскую прибыль не будет совпадать с текущим налогом на прибыль, отраженным в декларации по налогу на прибыль.

Чтобы сумма налога на прибыль, начисленного в бухучете, совпадала с текущим налогом на прибыль, надо формировать разницы по правилам ПБУ 18/02.

Разница между бухгалтерской и налоговой прибылью состоит из временных и постоянных разниц.

Постоянные разницы между бухгалтерской и налоговой прибылью возникают, если расходы (доходы) признаются или только в бухгалтерском, или только в налоговом учете.

Наличие постоянных разниц влечет за собой необходимость доначисления либо уменьшения суммы налога на прибыль, исчисленного исходя из бухгалтерской прибыли.

При этом под постоянными разницами понимаются те доходы (расходы), которые не включаются в расчет налоговой базы по налогу на прибыль не только в отчетном, но и во всех последующих периодах.

Постоянные разницы могут возникать и в тех случаях, когда какие-либо доходы (расходы) признаются исключительно в целях налогообложения.

При этом в бухгалтерском учете эти суммы вообще не отражаются.

Из-за наличия таких ситуаций текущий налог на прибыль, исчисленный по данным налогового учета, будет отличаться от условного налога на бухгалтерскую прибыль.

В этом случае возникают:

— постоянные налоговые обязательства (ПНО);

— постоянные налоговые активы (ПНА).

Постоянные налоговые обязательства (ПНО) и постоянные налоговые активы (ПНА) признаются в бухгалтерском учете при возникновении постоянных разниц.

Когда возникают ПНО и ПНА

ПНО возникают, если расходы по какой-либо операции можно признать только в бухгалтерском учете, а в налоговом учете их нельзя учесть никогда.

стоимость имущества, переданного безвозмездно;

затраты на проведение банкета.

Также ПНО могут возникать, если доходы по какой-либо операции признаются только в налоговом учете.

Например, п. 8 ст. 250 НК РФ предусмотрено включение в состав доходов при исчислении налога на прибыль стоимости безвозмездно полученных товаров, работ (услуг).

В то же время бухгалтерским законодательством не предусмотрено отражение стоимости таких работ (услуг) на счетах бухгалтерского учета.

Соответственно, у организации, получившей в отчетном периоде работы (услуги) на безвозмездной основе, появится постоянная разница, равная рыночной стоимости этих работ (услуг) и ПНО.

ПНО рассчитывается по формуле:

ПНО = Величина расходов, которые учитываются только в бухгалтерском учете Х Ставка налога на прибыль (20%); или

ПНО = Величина доходов, которые учитываются только в налоговом учете Х Ставка налога на прибыль (20%);

ПНА возникают, когда расходы отражаются только в налоговом учете.

Например, госпошлина, уплаченная при приобретении земельного участка не для продажи, в бухучете включается в стоимость участка, а в налоговом учете признается в прочих расходах.

Также ПНА могут возникать, если доходы по какой-либо операции признаются только в бухгалтерском учете.

ПНА (сумма превышения УРНП над ТНП) рассчитывается по формуле:

ПНО (сумма превышения ТНП над УРНП) рассчитывается по формуле:

ПНА= Величина расходов, которые учитываются только в налоговом учете Х Ставка налога на прибыль (20%); или

ПНА= Величина доходов, которые учитываются только в бухгалтерском учете Х Ставка налога на прибыль (20%);

Отражение ПНО в бухгалтерском учете

Постоянные налоговые обязательства в соответствии с п.7 ПБУ 18/02 учитываются по дебету счета 99 «Прибыли и убытки» в корреспонденции с кредитом счета 68 «Расчеты по налогам и сборам», субсчет по учету расчетов по налогу на прибыль.

Соответственно постоянные налоговые активы учитываются по дебету счета 68 «Расчеты по налогам и сборам», субсчет по учету расчетов по налогу на прибыль в корреспонденции с кредитом счета 99 «Прибыли и убытки».

Постоянное налоговое обязательство

Бухгалтеры в своей работе наверняка сталкиваются с ситуацией, когда одна и та же операция по-разному учитывается в бухгалтерском и налоговом учете. Отсюда возникает разница в налогооблагаемой базе. Такую разницу в учете отражают с помощью постоянных налоговых обязательств (ПНО). Как учесть такие обязательства, какой проводкой бухгалтер может начислить постоянное налоговое обязательство, расскажем в данной статье.

Постоянные налоговые обязательства (активы) — это исчисленный налог, ведущий к росту (снижению) налоговых платежей по прибыли в заданном периоде (п. 7 ПБУ 18/02).

Постоянное налоговое обязательство — это величина, равная произведению постоянной разницы и ставки налога на прибыль.

Стоит различать ПНО и ПНА. Сущность этих понятий схожа, но есть одно главное различие:

• ПНО возникает, когда налоговая прибыль больше бухгалтерской. Значит, и налог на прибыль будет уплачен фактически больше, чем начислен в бухучете.

• ПНА возникает, когда налоговая прибыль меньше бухгалтерской.

ПНО возникает, если какие-либо расходы не признаются в налоговом учете. Наглядным примером может служить учет пеней по налогам. Их нельзя принять в целях налогового учета, поэтому возникает ПНО (утверждение верно, если пени учитывают на счете 91, а не на счете 99).

Когда возникает ПНО:

• безвозмездная передача имущества — расходы (стоимость имущества и сопутствующие затраты) признаются только в бухучете;

• расходы в целях бухучета признаются полностью, а в налоговом учете нормируются и признаются лишь частично (представительские, рекламные расходы);

• убыток прошлых лет нельзя принять в целях налогообложения, так как истек допустимый срок переноса убытка на будущее и т.д.

Постоянное налоговое обязательство: проводки

ООО «Сток» в октябре начислило Рожкину Е. П. за использование собственной машины в служебных целях компенсацию в сумме 2 700 руб. Рабочий объем двигателя — 2 300 куб. см.

Согласно законодательным нормам в налоговом учете можно принять к расходам лишь 1 500 руб.

Рассмотрим проводки по начислению постоянного налогового обязательства.

Дебет 26 Кредит 73 2 700 — начислена компенсация Рожкину.

Дебет 73 Кредит 50 2 700 — компенсация выдана Рожкину из кассы.

Дебет 99 Кредит 68 240 — отражено ПНО ((2 700 — 1 500) х 20 %).

Заполняйте и отправляйте отчетность в ИФНС вовремя и без ошибок с Экстерном. Для вас 14 дней сервиса бесплатно!

Варианты применения ПБУ 18/02 в «1С:Бухгалтерии 8» с 2020 года

Новая редакция ПБУ 18/02

Приказом Минфина России от 20.11.2018 № 236н внесены изменения в ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утв. приказом Минфина России от 19.11.2002 № 114н). В связи с указанными изменениями в отчете о финансовых результатах уточнен состав и наименование показателей, раскрывающих величину налога на прибыль (приказ Минфина России от 19.04.2019 № 61н). Поправки, предусмотренные Приказами №№ 236н и 61н, действуют с отчетности за 2020 год, но организации вправе применять новые правила и ранее, закрепив свое решение в учетной политике.

Многие изменения, внесенные в ПБУ 18/02, соответствуют Международному стандарту финансовой отчетности (IAS) 12 «Налоги на прибыль» (введен в действие на территории РФ приказом Минфина России от 28.12.2015 № 217н) и рекомендациям Бухгалтерского методологического центра (БМЦ). Основные поправки:

Новая редакция ПБУ 18/02 дополнена Приложением, содержащим практический пример определения расхода (дохода) по налогу на прибыль и связанных с ним показателей, в том числе величины чистой прибыли за отчетный период. Для наглядности расчет выполнен двумя способами:

Минфин России в Информационном сообщении от 28.12.2018 № ИС-учет-13 обращает внимание на тот факт, что ПБУ 18/02 не содержит ограничений для применения организацией любого из этих способов по своему выбору. Таким образом, при соблюдении правил, предусмотренных Приказом № 236н, методика расчета показателей по ПБУ 18/02 может отличаться.

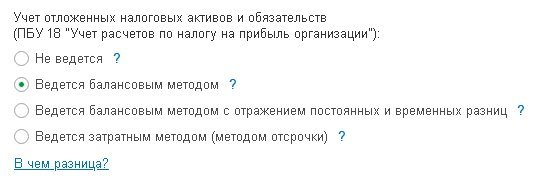

В 2020 году в настройках учетной политики (раздел Главное) «1С:Бухгалтерии 8» пользователю на выбор предоставлены следующие варианты учета расчетов по налогу на прибыль организаций (рис. 1).

Рис. 1. Варианты расчетов по ПБУ 18/02

В таблице 3 поименованы основные критерии, по которым отличаются данные варианты.

Рассмотрим, как в программе отражаются расчеты по налогу на прибыль в зависимости от вариантов применения положений ПБУ 18/02.

Расчеты по налогу на прибыль в «1С:Бухгалтерии 8»

Вариант 1: ПБУ 18/02 не применяется

Организации, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, могут не применять положения ПБУ 18/02 (п. 2 ПБУ 18/02). Согласно пункту 4 статьи 6 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете», к таким организациям относятся в том числе субъекты малого предпринимательства (МП).

Пример 1

В соответствии с учетной политикой АО «КРУГ»:

В декабре 2019 года в учете организации отражаются следующие хозяйственные операции:

Поступление оборудования, требующего включения дополнительных расходов в первоначальную стоимость, отражается в программе стандартным документом Поступление (акт, накладная) с видом операции Оборудование (раздел ОС и НМА). При проведении документа сформируются бухгалтерские проводки:

Для целей налогового учета (НУ) соответствующие суммы отражаются в специальных полях регистра бухгалтерии (для тех счетов, где поддерживается налоговый учет):

Сумма Дт НУ: 08.04.1 и Сумма Кт НУ: 60.01.

В бухгалтерском учете стоимость монтажа и пусконаладочных работ включается в стоимость основного средства (ОС) (п. 8 ПБУ 6/01 «Учет основных средств», утв. приказом Минфина России от 30.03.2001 № 26н).

Для целей налогообложения прибыли расходами признаются понесенные налогоплательщиком обоснованные и документально подтвержденные затраты (п. 1 ст. 252 НК РФ). Соответственно, стоимость монтажа и пусконаладки не может включаться в налоговую стоимость ОС.

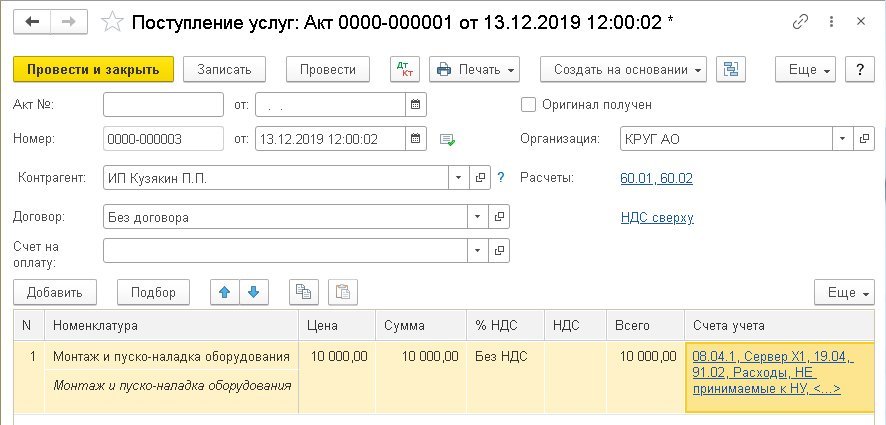

Поскольку порядок учета стоимости работ исполнителя в бухгалтерском и налоговом учете различается, документ Поступление доп. расходов не применяется. Данную ситуацию можно отразить документом Поступление (акт, накладная) с видом операции Услуги (раздел Покупки), рис. 2.

Рис. 2. Поступление услуг

В табличной части документа указывается стоимость монтажа и пусконаладочных работ в соответствии со счетом исполнителя и понесенными затратами. Из поля Счета учета по соответствующей гиперссылке осуществляется переход в форму Счета учета, которую нужно заполнить следующим образом:

При проведении документа сформируется бухгалтерская проводка:

В налоговом учете стоимость пусконаладки учитывается только по кредиту счета 60.01, то есть в специальном поле регистра бухгалтерии:

Сумма Кт НУ: 60.01.

Поскольку АО «КРУГ» не применяет ПБУ 18/02, постоянные и временные разницы в учете не фиксируются.

Принятие к учету и ввод в эксплуатацию сервера регистрируются документом Принятие к учету ОС из раздела ОС и НМА.

При проведении документа формируется запись регистра бухгалтерии:

При этом заполняются специальные поля регистра бухгалтерии:

Рассчитаем налоговую базу за 2019 год:

В декабре 2019 года при выполнении регламентной операции Расчет налога на прибыль, входящей в обработку Закрытие месяца (раздел Операции), сформируются бухгалтерские проводки с одновременным распределением по бюджетам:

Расчет налога на прибыль подтверждается одноименной справкой-расчетом.

Таблица 1. Показатели отчета о финансовых результатах, если ПБУ 18/02 не применяется

Наименование показателя

Код строки

Значение

(тыс. руб.)

Прибыль (убыток) от продаж

Прибыль (убыток) до налогообложения

текущий налог на прибыль

отложенный налог на прибыль

Чистая прибыль (убыток)

Поскольку ПБУ 18/02 не применяется, отложенный налог не рассчитывается. Соответственно, расход по налогу на прибыль будет равен текущему налогу на прибыль.

В январе 2020 года сервер начинает амортизироваться в бухгалтерском и налоговом учете. Сумма амортизации сервера составит:

Если организация примет решение с 2020 года применять ПБУ 18/02, то ей придется принять еще одно решение: отражать ли в учете ПР и ВР при применении балансового метода.

Вариант 2: ПБУ 18/02 применяется балансовым методом без отражения в учете ВР и ПР

До недавнего времени в программах 1С для расчета сумм отложенных налоговых активов и отложенных налоговых обязательств требовалось вести учет временных разниц в стоимости активов и обязательств. Под видами активов и обязательств в «1С:Бухгалтерии 8» редакции 3.0 понимаются объекты учета, соответствующие либо балансовым статьям (например, Основные средства, Материалы, Кредиторская задолженность), либо иным объектам, которые требуется учитывать обособленно (например, Убыток текущего периода).

Также для расчета суммы постоянного налогового расхода (дохода) требовалось вести учет постоянных разниц в стоимости активов и обязательств с прослеживанием их до счетов финансового результата.

В связи с изменениями, внесенными в ПБУ 18/02 и в показатели отчета о финансовых результатах, Бухгалтерский методологический центр выпустил рекомендацию № Р-102/2019-КпР «Порядок учета налога на прибыль» (утв. Фондом «НРБУ «БМЦ» 26.04.2019).

Данная Рекомендация № Р-102/2019-КпР предлагает отражать суммы текущего налога на прибыль и отложенного налога на прибыль на отдельных субсчетах счета 99 «Прибыли и убытки» (см. п.п. 3-4 Рекомендации № Р-102/2019-КпР). При этом суммы постоянного налогового расхода (дохода) отражать на счете 99 не требуется. Если следовать рекомендации БМЦ № Р-102/2019-КпР, то отпадает необходимость детального учета ПР и ВР.

Аналогичный вывод можно сделать из текста ПБУ 18/02 в редакции Приказа № 236н. Так, последнее предложение пункта 8 позволяет для расчета ОНА и ОНО использовать только данные бухгалтерского и налогового учета, без выделения в учете ПР и ВР: «Временная разница по состоянию на отчетную дату определяется как разница между балансовой стоимостью актива (обязательства) и его стоимостью, принимаемой для целей налогообложения».

Практический пример, приведенный в Приложении к новой редакции ПБУ 18/02, наглядно демонстрирует, что, зная только суммы БУ и НУ в оценке активов и обязательств, можно получить все показатели, необходимые для выполнения требований стандарта.

Фирма «1С» решила поддержать вариант балансового метода на основе рекомендации БМЦ (без учета постоянных и временных разниц). При этом существующие в программе варианты применения ПБУ 18/02 остаются.

Для реализации балансового метода на основе рекомендации БМЦ потребовалось внести изменения не только в алгоритмы расчетов, но и в план счетов программы. К счету 99.02 «Налог на прибыль» добавлены субсчета третьего порядка:

Счета 99.02.Т и 99.02.О соответствуют показателям, раскрывающим величину налога на прибыль в отчете о финансовых результатах в редакции Приказа № 61н:

При выполнении регламентной операции Расчет налога на прибыль сумма текущего налога на прибыль, рассчитанная по данным налогового учета, отражается по кредиту счета 68.04.1 «Расчеты с бюджетом» в корреспонденции с дебетом счета 99.02.Т. Одновременно суммы налога распределяются по бюджетам различных уровней.

Затем рассчитываются суммы отложенного налога. Отложенный налог на отчетную дату рассчитывается как произведение сальдо временных разниц по виду актива (обязательства) и текущей ставки налога. При этом проводки формируются исходя из сравнения отложенного налога, рассчитанного на отчетную дату, и отложенного налога, рассчитанного на начало года.

Суммы ОНА отражаются по дебету (кредиту) счета 99.02.О в корреспонденции с кредитом (дебетом) счета 09 «Отложенные налоговые активы». Суммы ОНО отражаются по дебету (кредиту) счета 99.02.О в корреспонденции с кредитом (дебетом) счета 77 «Отложенные налоговые обязательства».

Рассмотрим применение этого варианта на примере.

Пример 2

Организация АО «КВАДРАТ» применяет ОСНО, ПБУ 18/02 балансовым методом и уплачивает НДС. Постоянные и временные разницы в учете не отражает. Остальные условия совпадают с условиями Примера 1.

В настройках учетной политики для АО «КВАДРАТ» переключатель Учет налоговых активов и обязательств (ПБУ 18 «Учет расчетов по налогу на прибыль организаций») следует установить в положение Ведется балансовым методом (см. рис. 1). При использовании данного метода постоянные и временные разницы в регистре бухгалтерии не фиксируются. Поэтому при проведении документов Поступление (акт, накладная) и Принятие к учету ОС все записи регистра бухгалтерии совпадают с записями, описанными в Примере 1.

Но при выполнении регламентной операции Расчет налога на прибыль в декабре 2019 года корреспонденция счетов будет иной:

Расчет текущего налога на прибыль подтверждается справкой-расчетом, форма которой не зависит от варианта применения ПБУ 18/02.

Обратите внимание, при применении балансового метода (без отражения в учете ПР и ВР) показатели ПР и ВР в стандартных отчетах недоступны.

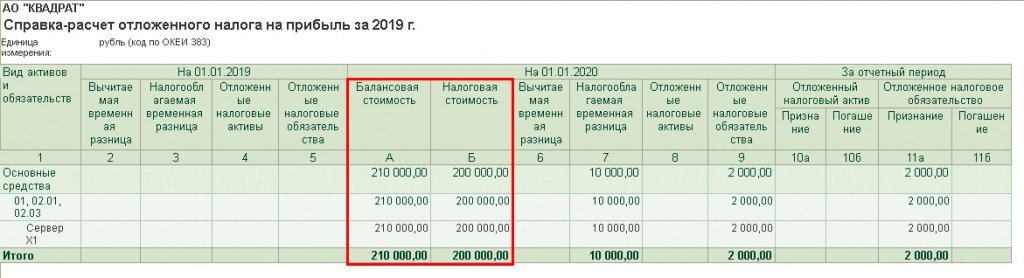

При выполнении регламентной операции Расчет отложенного налога по ПБУ 18 в декабре 2019 года по виду актива Основные средства признается отложенное налоговое обязательство:

Детальный расчет ОНА и ОНО приводится в Справке-расчете отложенного налога на прибыль (рис. 3). При применении балансового метода справка дополнена показателями балансовой и налоговой стоимости активов и обязательств на отчетную дату.

Рис. 3. Справка-расчет отложенного налога за 2019 год

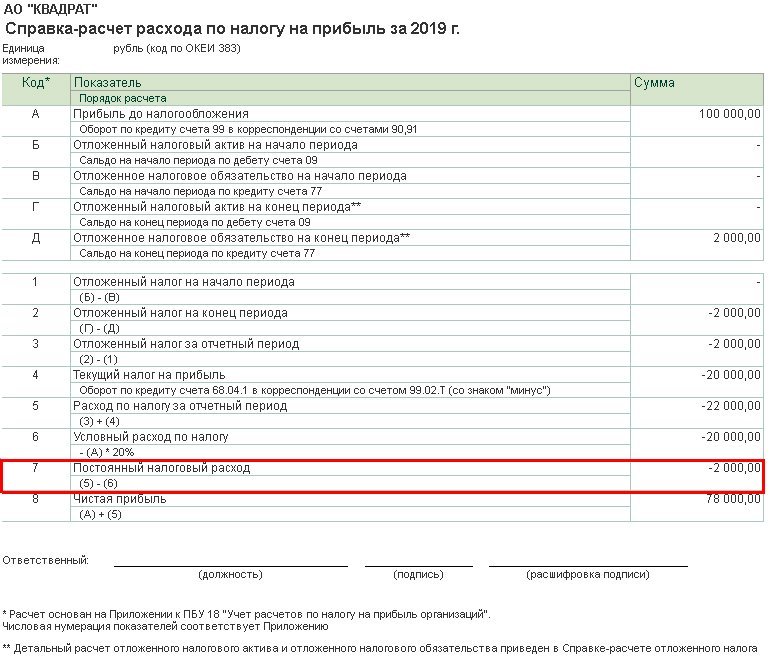

Для расшифровки показателей отчета о финансовых результатах в программе предусмотрена новая справка-расчет Расход по налогу на прибыль (рис. 4). Структура справки-расчета соответствует Приложению к ПБУ 18/02.

Как видим, сумма постоянного налогового расхода (2 000 руб.) определилась расчетным путем без выявления и отражения в учете ПР.

Рис. 4. Справка-расчет расхода по налогу на прибыль за 2019 год

Между тем, исходя из буквального прочтения пункта 4 ПБУ 18/02: «. под постоянными разницами понимаются доходы и расходы: формирующие бухгалтерскую прибыль (убыток) отчетного периода, но не учитываемые при определении налоговой базы по налогу на прибыль как отчетного, так и последующих отчетных периодов. ».

А согласно второму и третьему абзацу пункта 7 ПБУ 18/02: «. под постоянным налоговым расходом (доходом) понимается сумма налога, которая приводит к увеличению (уменьшению) налоговых платежей по налогу на прибыль в отчетном периоде. Постоянный налоговый расход (доход) признается организацией в том отчетном периоде, в котором возникает постоянная разница».

Поэтому у пользователя могут возникнуть вопросы:

При этом в отношении выявленных временных разниц организация должна признавать ОНА или ОНО в соответствии с общими требованиями ПБУ 18/02.

Теперь разберемся, почему признается постоянный налоговый расход.

По нашему мнению, постоянными разницами, возникающими в текущем периоде, следует считать в том числе и те разницы, которые в текущем периоде не формируют бухгалтерскую прибыль (убыток) и не учитываются для целей налогообложения прибыли, но:

Иными словами, считаем, что периодом возникновения постоянной разницы и, соответственно, признания постоянного налогового расхода (дохода) является тот период, в котором произошли события, обусловившие ее возникновение. По условиям Примера 2 это декабрь 2019 года, когда были выявлены факты, не позволяющие признать затраты (10 000 руб.) в составе налогооблагаемой базы в будущем (а не тот период, в котором фактически наступают последствия этих фактов, повлиявшие на показатели декларации по налогу на прибыль).

В силу третьего абзаца пункта 7 ПБУ 18/02 и по условиям Примера 2: ПНР = 2 000 руб. (10 000 руб. х 20 %). Но тот же самый результат можно получить, не высчитывая постоянные разницы, как и продемонстрировано справкой-расчетом Расход по налогу на прибыль.

В пункте 9 рекомендации БМЦ № Р-109/2019-КпР «Регистр учета временных разниц» (утв. Фондом «НРБУ «БМЦ» 11.12.2019) указано, что: «Постоянный налоговый расход (доход)возможно определять согласно пункту 7 практического примера из Приложения к ПБУ 18/02 как числовую сверку между расходом по налогу на прибыли условным расходом по налогу на прибыль. Организация самостоятельно принимает решение о необходимости ведения регистра постоянных разниц».

Таким образом, разница в 10 000 руб., образовавшаяся по условиям Примера 2, представляет собой одновременно и временную, и постоянную («комплексную») разницу.

Сформируем отчет о финансовых результатах за 2019 год в редакции Приказа № 61н. Результат заполнения представлен в таблице 2.

Таблица 2. Показатели отчета о финансовых результатах, если ПБУ 18/02 ведется балансовым методом