Как учитывать таможенные пошлины

Учет импорта

Особенности учета импортных операций

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Во-первых, импортные операции совершаются в иностранной валюте. Для бухучета важно правильно конвертировать ее в рубли. Конвертация происходит по курсу ЦБ РФ, который ежедневно меняется, поэтому возникают курсовые разницы.

Разница может быть положительная или отрицательная. Положительная формируется, если от изменения курса вы получили доход, отрицательная — наоборот.

Во-вторых, налогообложение и таможенные пошлины. Помимо налогов в бухучете проводите операции по оплате таможенных пошлин и сборов, которые включайте в стоимость приобретаемого товара (п.6 ПБУ 5/01).

В-третьих, формирование стоимости товара. В соответствии с п.6 ПБУ 5/01, помимо таможенных пошлин, сборов и налогов в стоимость импортного товара включайте:

С остальными операциями вы сталкиваетесь и на внутреннем рынке — провести расчет с контрагентом, уплатить налог на добавленную стоимость, оприходовать товар, возместить НДС.

Бухгалтерские проводки по импортным операциям

Встает вопрос — как узнать ставку таможенной пошлины? Для этого находим код товарной номенклатуры внешнеэкономической деятельности (код ТН ВЭД), который подходит под наш груз. Это код — 8418102001. Для товаров, подпадающих под эту кодировку, импортная пошлина равна 12%. Про то, как определить код ТН ВЭД читайте в статьях «Справочник ТН ВЭД» и «Код ТН ВЭД».

Для усложнения добавим, что таможенным оформлением занимался таможенный брокер. Его услуги стоили 35 000 рублей.

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

В результате формируем следующие проводки. Все операции подтверждайте документально.

| Дт | Кт | Сумма | Описание |

|---|---|---|---|

| 08 | 60 | 5000*65,54 = 327 700 руб. | Оприходованы импортные холодильники |

| 19 | 68 | 5000*65,54*1,12*0,20 = 73 404,8 руб. (таможенная пошлина включается в стоимость при расчете НДС!) | Начислен импортный НДС по ставке 20% |

| 08 | 76 | 327 700*0,12 = 39 324 руб. | Начислена таможенная пошлина |

| 08 | 76 | 10 000 руб. | Начислен таможенный сбор |

| 08 | 60 | 35 000 руб. | Начислены затраты на оплату услуг таможенного брокера |

| 60 | 52 | 5 000*64,50 = 322 500 руб. | Перечислена оплата иностранному контрагенту за холодильники 07.03.2019 г. |

| 60 | 91 | 5 000*(65,54-64,50) = 5 200 руб. | Отражена положительная курсовая разница, т.к. в рублях оплатили сумму меньше, чем она была на момент заключения контракта |

| 76 | 51 | 10 000+39 324 = 49 324 руб. | Произведена оплата таможенной пошлины и сбора |

| 60 | 51 | 35 000 руб. | Оплачены услуги брокера |

| 68 | 51 | 73 404,8 руб. | Оплачен импортный НДС |

| 01 | 08 | 327 700+10 000 + 39 324 + 35 000 = 412 024 руб. | Холодильники приняты к учету в качестве основных средств |

| 68 | 19 | 73 404,8 руб. | Принят к вычету импортный НДС |

Подробно про возмещение НДС по импортным операциям читайте в нашей статье.

Распространенные ошибки

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Контроль за ВЭД со стороны государства сильнее, чем за внутренней деятельностью. Поэтому избегайте ошибок при ведении бухгалтерского учета импортных операций. Проконтролируйте следующие моменты:

Документальное оформление импорта

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Для формирования бухгалтерских проводок, успешного прохождения таможенных органов и получения возврата НДС подготовьте следующие документы:

С документами по внешнеэкономической деятельности можете ознакомиться в статье «Документы для ВЭД».

Налоговый учет

Затраты на оплату таможенных пошлин, сборов и услуг представителей можно включать в себестоимость импортируемых товаров или в состав прочих расходов. Упрощенцы включают расходы в себестоимость. Затраты на покупку товаров, их хранение, обслуживание и транспортировку учитывайте для снижения налогооблагаемой базы. Укажите их в составе прочих расходов при подаче декларации на товары.

При покупке импортного оборудования, основных средств или сырья сумма затрат всегда будет включаться в их себестоимость.

Подробно ознакомиться с бухгалтерским и налоговым учетом вы можете в статье «Бухгалтерский и налоговый учет ВЭД».

Автор статьи: Михаил Кобрин

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Как учитывать таможенные пошлины

Использован релиз 3.0.76

В «1С:Бухгалтерии 8» для учета таможенных платежей, уплаченных при импорте и указанных в декларации на товары, предназначен документ ГТД по импорту. Таможенные сборы и пошлины учитываются в стоимости товаров. НДС, уплаченный при ввозе товаров, можно принять к вычету (в книге покупок указывается код вида операции 20 и номер таможенной декларации) либо учесть в стоимости товаров в соответствии со ст. 170 НК РФ. Документ ГТД по импорту можно создать на основании документа «Поступление (акт, накладная)» или непосредственно в разделе «Покупки».

При поступлении товаров по импорту от иностранного поставщика в документе Поступление (акт, накладная) (раздел: Главное – Покупки):

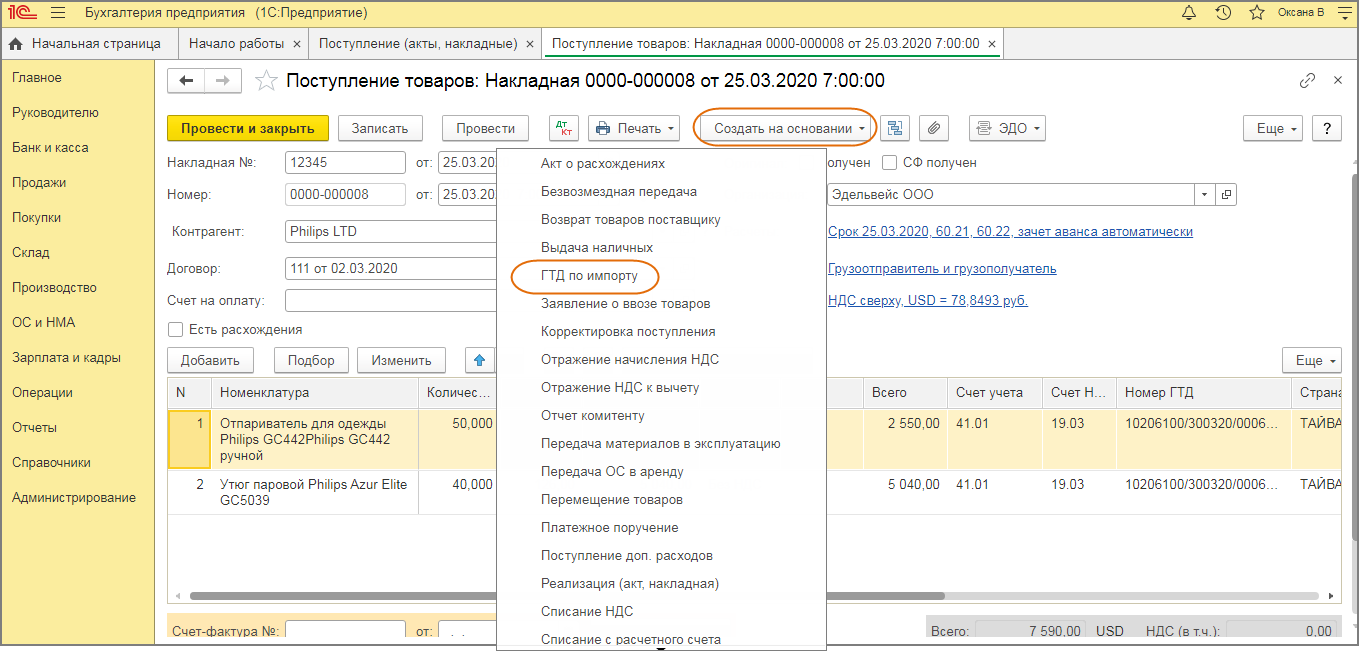

Создайте документ ГТД по импорту на основании документа «Поступление (акт, накладная)») по кнопке «Создать на основании» (рис. 2) или как отдельный документ (раздел: Главное – Покупки).

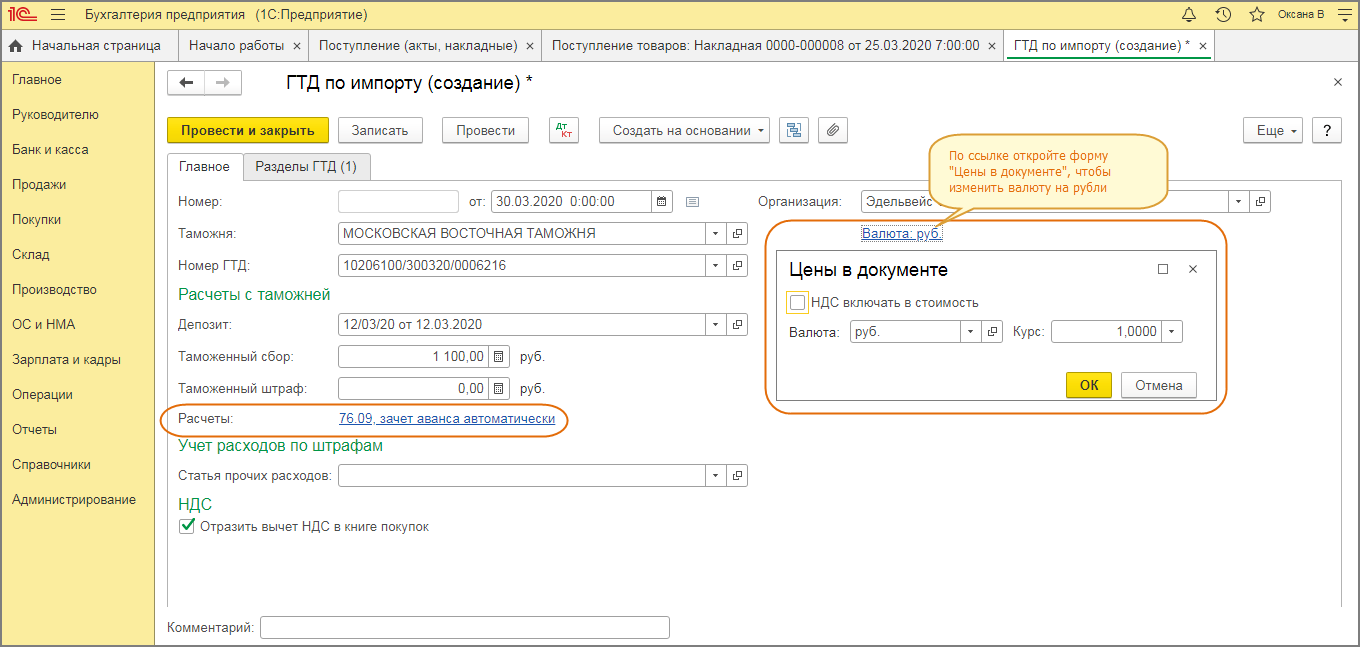

В документе ГТД по импорту на закладке «Главное» (рис. 2):

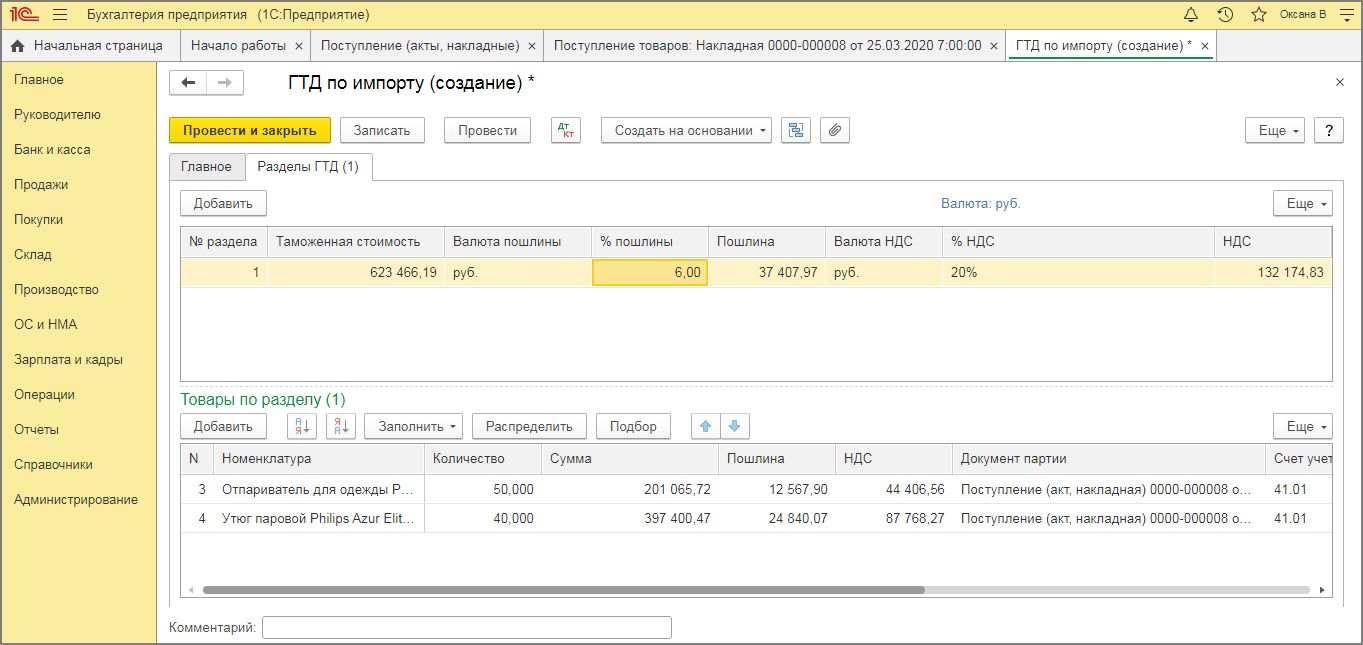

В документе ГТД по импорту на закладке «Разделы ГТД» (рис. 3):

Если документ ГТД по импорту создан на основании документа поступления, то нижняя табличная часть «Товары по разделу» будет заполнена номенклатурой из документа поступления автоматически. Если документ создавался как новый документ (не на основании документа поступления) или в документе должно быть несколько разделов ГТД, то по кнопке «Заполнить» выберите документ поступления, весь перечень товаров из выбранного документа попадет в табличную часть, отредактируйте его, оставив только строки, относящиеся к выбранному разделу ГТД.

В верхней табличной части:

В нижней табличной части «Товары по разделу»:

Смотрите также

Отражение таможенных платежей в бухгалтерском и налоговом учете

Прежде всего, отметим, что такие виды таможенных платежей, как НДС и акциз, уплаченные при ввозе товаров на таможенную территорию Российской Федерации, являются налоговыми платежами. В бухгалтерском учете согласно Плану счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению, утвержденному Приказом Минфина Российской Федерации от 31 октября 2001 года №94н, для обобщения информации о расчетах с бюджетом предназначен счет 68 «Расчеты по налогам и сборам». Для учета НДС и акцизов к счету 68 следует открыть соответствующие субсчета. По кредиту данного счета отражаются суммы, причитающиеся к уплате в бюджет, по дебету счета отражаются суммы, фактически перечисленные в бюджет, а также суммы НДС, списанные со счета 19 «Налог на добавленную стоимость по приобретенным ценностям».

Такие виды таможенных платежей, как таможенные пошлины и таможенные сборы не включены в состав налоговых платежей, так как не поименованы в статье 13 НК РФ. Их уплата регулируется Таможенным кодексом Российской Федерации. В этой связи отражать суммы таможенных пошлин и сборов на счете 68 «Расчеты по налогам и сборам» нецелесообразно. Согласно плану счетов расчеты по данным платежам можно учитывать на счете 76 «Расчеты с разными дебиторами и кредиторами», который предназначен для обобщения информации о расчетах по операциям с дебиторами и кредиторами, не упомянутыми в пояснениях к счетам 60 – 75. Для учета сумм таможенных пошлин и сборов к счету 76 также необходимо открыть субсчета второго и более высоких порядков.

Обратимся к ПБУ 5/01.

В соответствии с пунктом 2 ПБУ 5/01 к бухгалтерскому учету в качестве материально-производственных запасов принимаются активы:

Материально-производственные запасы принимаются к бухгалтерскому учету по фактической стоимости, при этом согласно пункту 6 ПБУ 5/01 при приобретении материально-производственных запасов за плату их фактической стоимостью признается сумма фактических затрат организации на приобретение, за исключением налога на добавленную стоимость и иных возмещаемых налогов.

К фактическим затратам относятся, в частности таможенные пошлины, а также иные платежи, непосредственно связанные с приобретением материально-производственных запасов.

Таким образом, таможенные пошлины и сборы, уплаченные организацией при импорте материально-производственных запасов, будут включены в бухгалтерском учете в первоначальную стоимость приобретенных активов.

В бухгалтерском учете организации суммы таможенных пошлин и налогов при приобретении импортных материально-производственных запасов будут отражаться следующим образом:

Стоимость материально-производственных запасов, включаемых в материальные расходы, в соответствии с пунктом 2 статьи 254 НК РФ определяется исходя из цен их приобретения (без учета НДС и акцизов, за исключением случаев, предусмотренных НК РФ), включая, в частности, ввозные таможенные пошлины и сборы, связанные с приобретением материально-производственных запасов.

Таким образом, при приобретении сырья и материалов у иностранного поставщика не будет возникать разницы в формировании первоначальной стоимости в целях бухгалтерского и налогового учета, поскольку суммы таможенных пошлин и сборов в бухгалтерском и налоговом учете будут учитываться в первоначальной стоимости приобретенных сырья и материалов.

При использовании организацией метода начисления в налоговом учете датой осуществления материальных расходов признается дата передачи в производство сырья, материалов – в части сырья и материалов, приходящихся на произведенные товары (работы, услуги).

Стоимость приобретения товаров, отгруженных, но не реализованных на конец месяца, не включается в состав расходов, связанных с производством и реализацией, до момента их реализации. Порядок формирования стоимости приобретения товаров определяется налогоплательщиком в учетной политике для целей налогообложения и применяется в течение не менее двух налоговых периодов.

Таким образом, организация может выбрать один из двух возможных способов учета таможенных пошлин и сборов и закрепить принятое решение в приказе по учетной политике:

Таким образом, чтобы избежать возникновения разниц при приобретении импортных товаров, можно рекомендовать организациям включать суммы таможенных пошлин и налогов в первоначальную стоимость приобретаемых товаров и отразить такой порядок в приказе по учетной политике.

В бухгалтерском учете основные средства отражаются по первоначальной стоимости. Первоначальная стоимость – это фиксированная величина, по которой основные средства принимаются к бухгалтерскому учету. Определение первоначальной стоимости основных средств зависит от способа поступления объекта основных средств.

Первоначальной стоимостью основных средств, приобретенных за плату, причем как новых основных средств, так и бывших в эксплуатации, признается сумма фактических затрат организации на приобретение, сооружение и изготовление, за исключением налога на добавленную стоимость и иных возмещаемых налогов. В соответствии с пунктом 8 ПБУ 6/01 фактическими затратами на приобретение основных средств являются, в частности, суммы таможенных пошлин и таможенных сборов, невозмещаемые налоги, а также иные затраты, непосредственно связанные с приобретением основных средств. То есть, если организация приобретает объект основных средств у иностранного поставщика, суммы таможенной пошлины и таможенного сбора будут включаться в первоначальную стоимость объекта основных средств. На основании Плана счетов данные расходы будут отражаться по дебету счета 08 «Вложения во внеоборотные активы» в корреспонденции с кредитом счета 76 «Расчеты с прочими дебиторами и кредиторами». Если приобретенное импортное основное средство является подакцизным товаром, то сумма уплаченного акциза также будет включаться в первоначальную стоимость основного средства, поскольку в данном случае акциз будет являться невозмещаемым налогом. В учете это отразится корреспонденцией счетов по дебету счета 08 и кредиту счета 68 «Расчеты по налогам и сборам» на субсчете, предназначенном для учета акцизов, поскольку акциз, помимо того, что он является таможенным платежом, является и налоговым платежом.

Под основными средствами в целях налогообложения прибыли на основании пункта 1 статьи 257 НК РФ понимается часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией.

Первоначальная стоимость основного средства определяется как сумма расходов на его приобретение, сооружение, изготовление, доставку и доведение до состояния, в котором оно пригодно для использования, за исключением сумм налогов, подлежащих вычету или учитываемых в составе расходов в соответствии с НК РФ.

Поскольку уплата таможенных пошлин и таможенных сборов является одним из условий приобретения основного средства, указанные суммы должны быть учтены в первоначальной стоимости основного средства.

Суммы налогов, таможенных пошлин и сборов, начисленные в установленном законом порядке, за исключением перечисленных в статье 270 НК РФ, в соответствии с подпунктом 1 пункта 1 статьи 264 НК РФ относятся к прочим расходам, связанным с производством и реализацией.

Проанализировав статью 270 НК РФ, определяющую состав расходов, не учитываемых в целях налогообложения прибыли, мы увидим, что в ней не содержится прямого упоминания акциза, таможенных пошлин и таможенных сборов. Вместе с тем, в пункте 5 данной статьи сказано, что при определении налоговой базы не учитываются расходы по приобретению амортизируемого имущества.

Обратившись к статье 199 НК РФ, увидим, что суммы акциза, уплаченные при ввозе подакцизных товаров на таможенную территорию Российской Федерации, учитываются в стоимости указанных подакцизных товаров.

Таким образом, на основании изложенного можно сделать вывод, что в целях налогового учета таможенные пошлины и сборы, а также акцизы, в случае приобретения подакцизных основных средств, включаются в первоначальную стоимость приобретенных основных средств.

Прежде всего, напомним читателям, какие объекты включаются в состав нематериальных активов.

К нематериальным активам согласно пункту 4 ПБУ 14/2000, относятся следующие объекты интеллектуальной собственности (исключительное право на результаты интеллектуальной деятельности):

В целях налогообложения прибыли согласно пункту 3 статьи 257 НК РФ нематериальными активами признаются приобретенные налогоплательщиком результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности (исключительные права на них), используемые в производстве продукции (выполнении работ, оказании услуг) или для управленческих нужд организации в течение длительного времени (продолжительностью свыше 12 месяцев).

К нематериальным активам в целях налогообложения, в частности, относятся:

Оценка первоначальной стоимости нематериальных активов в целях исчисления налога на прибыль регулируется статьей 257 НК РФ.

Первоначальная стоимость амортизируемых нематериальных активов согласно пункту 3 статьи 257 НК РФ определяется как сумма расходов на их приобретение (создание) и доведение их до состояния, в котором они пригодны для использования, за исключением налога на добавленную стоимость и акцизов, кроме случаев, предусмотренных НК РФ. Поскольку уплата таможенных пошлин и сборов может являться необходимым условием приобретение нематериального актива, то расходы по их уплате включаются в первоначальную стоимость нематериальных активов.

Система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог) регулируется главой 26.1 НК РФ.

Организации, перешедшие на уплату единого сельскохозяйственного налога, не уплачивают:

Обратите внимание! И организации, и индивидуальные предприниматели продолжают уплачивать налог на добавленную стоимость, подлежащий уплате в соответствии с НК РФ и ТК РФ при ввозе товаров на таможенную территорию Российской Федерации.

На основании пункта 11 статьи 346.5 НК РФ при определении объекта налогообложения налогоплательщики единого сельскохозяйственного налога уменьшают полученные ими доходы на суммы таможенных платежей, уплачиваемые при ввозе товаров на таможенную территорию Российской Федерации и не подлежащие возврату налогоплательщикам в соответствии с ТК РФ.

Аналогичный порядок установлен также для организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, регулируемую главой 26.2 НК РФ.

Организации, применяющие упрощенную систему налогообложения, освобождаются от уплаты:

При определении объекта налогообложения в соответствии со статьей 346.16 НК РФ налогоплательщики уменьшают полученные на произведенные расходы, перечень которых приведен в указанной статье. Согласно подпункту 11 пункта 1 статьи 346.16 НК РФ в состав расходов включаются суммы таможенных платежей, уплаченные при ввозе товаров на таможенную территорию Российской Федерации и не подлежащие возврату налогоплательщику в соответствии с ТК РФ.

Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности регулируется главой 26.3 НК РФ.

Уплата организациями единого налога предусматривает их освобождение от обязанности по уплате:

УПРАВЛЕНЧЕСКИЙ УЧЕТ С НУЛЯ

Уникальный курс повышения квалификации 120 часов по управленческому учету, в котором своим опытом делятся не один, а три преподавателя-практика.

Старт курса 1 февраля.

На курсе вы найдете вдохновение и новые смыслы для каждодневной работы.

Как рассчитать, уплатить и учесть в бухучете и при налогообложении таможенные сборы и таможенные пошлины при экспорте товаров за пределы Таможенного союза

Олег Хороший начальник отдела налога на прибыль организаций департамента налоговой политики Минфина России

Таможенные сборы

По общему правилу при таможенном оформлении товаров взимаются таможенные сборы:

Такой порядок предусмотрен частью 2 статьи 37 Закона от 03.08.2018 № 289-ФЗ.

Обычно декларанты, которые помещают товары под таможенную процедуру экспорта, уплачивают таможенные сборы только за таможенные операции. Таможенные сборы за хранение товаров уплачивают лишь в том случае, если экспортируемые товары помещают на складах временного хранения.

Таможенные сборы за таможенное сопровождение взимают только при транзитном перемещении импортных товаров (ст. 28, 38, 41 и 44 Закона от 03.08.2018 № 289-ФЗ).

Размеры ставок таможенных сборов за таможенные операции установлены постановлением Правительства от 28.12.2004 № 863. Расчет таможенных сборов производится по ставкам, действующим на день регистрации таможенным органом декларации на товары.

Форма декларации приведена в приложении 2 к решению Комиссии Таможенного союза от 20.05.2010 № 257.В случае подачи декларации в электронной форме применяются ставки таможенных сборов за таможенные операции в размере 75 процентов от установленных размеров.

При этом данное правило распространяется на декларации, поданные начиная с 21 августа 2012 года (п. 2 постановления Правительства от 12.12.2012 № 1286).

Размеры ставок таможенных сборов за таможенное сопровождение и хранение установлены постановлением Правительства от 11.09.2018 № 1082.

Сумму таможенного сбора определяют в рублях и перечисляют в следующие сроки:

Это следует из части 3 статьи 39, части 1 статьи 40 и части 1 статьи 43 Закона от 03.08.2018 № 289-ФЗ и пункта 7.4 постановления Правительства от 28.12.2004 № 863.

Таможенные пошлины

Таможенные пошлины экспортеры (декларанты вывозимых товаров) рассчитывают и платят самостоятельно (п. 1 ст. 52 ТК ЕАЭС).

Уплата таможенных пошлин может производиться как в рублях, так и в валюте. Иностранная валюта используется, если это предусмотрено международными договорами в рамках Таможенного союза или двусторонними международными договорами государств – членов ЕАЭС (п. 6 ст. 52 ТК ЕАЭС). Уплатить таможенные пошлины при вывозе товаров необходимо не позднее дня подачи таможенной декларации.

Таможенные пошлины рассчитываются исходя из таможенной стоимости товаров. Изменение таможенной стоимости не влияет на стоимость товаров в бухгалтерском и налоговом учете. Поэтому такое изменение нужно учесть только при расчете таможенных пошлин.

Сведения о таможенной стоимости товаров заявляются:

Таможенная стоимость товаров указывается в ДТС-1:

Экспортер (декларант) вправе перечислять (вносить в кассу) таможенному органу авансовые платежи в счет предстоящих таможенных платежей. Авансовым платежом является сумма, которую экспортер уплачивает таможне, не указывая при этом, за какую конкретную партию товара вносятся деньги.

По мере необходимости экспортер может направлять эти деньги на уплату вывозных пошлин в той последовательности, в которой сочтет нужным (ст. 48 ТК ЕАЭС).

Денежные средства, перечисленные в качестве авансовых платежей, принадлежат экспортеру (декларанту).

Только после того, как экспортер представит таможенную декларацию, эти денежные средства направляются на уплату таможенного сбора или таможенной пошлины за конкретную партию товара. Это следует из положений пункта 8 статьи 111 и пункта 4 статьи 48 ТК ЕАЭС.

По требованию экспортера таможня обязана представить ему отчет о расходовании денежных средств, перечисленных в качестве авансовых платежей (ч. 6 ст. 35 Закона от 03.08.2018 № 289-ФЗ). Кроме того, экспортер вправе вернуть ранее перечисленные авансовые платежи полностью или частично (ч. 1 ст. 36 Закона от 03.08.2018 № 289-ФЗ).

Для этого на таможню нужно подать заявление по форме, утвержденной приказом ФТС от 22.12.2010 № 2520.

утверждена новая форма заявления о возврате авансовых платежей.

Приказ ФТС от 22.12.2010 № 2520 утрачивает силу. Новая форма заявления о возврате авансовых платежей и порядок подачи заявления утверждены приказом ФТС от 10.01.2019 № 7.

Приказ вступает в силу по истечении 30 дней после дня опубликования, но не ранее дня вступления в силу международного договора России, который предусматривает внесение изменений в приложения № 5 и № 8 к договору о ЕАЭС.

К заявлению приложите нотариально заверенные:

В заявлении дополнительно пропишите реквизиты банковского счета компании. Если вы правопреемник лица, внесшего авансовые платежи, укажите реквизиты документа, подтверждающего правопреемство.

Например, передаточного акта. Возвратить авансовый платеж таможня обязана в течение 10 рабочих дней со дня, следующего за днем, когда поступило заявление.

Такой порядок предусмотрен частями 5, 8 и 22 статьи 36 Зак она от 03.08.2018 № 289-ФЗ.

Ставки вывозных таможенных пошлин

Ставки вывозных таможенных пошлин и перечень товаров (кроме нефтепродуктов), в отношении которых они применяются, установлены постановлением Правительства от 30.08.2013 № 754.

Для расчета таможенных пошлин применяются следующие виды ставок:

Об этом сказано в статье 4 Закона от 21.05.1993 № 5003-1.

Адвалорная ставка – ставка, которую рассчитывают в процентах от таможенной стоимости товара. Ее используют при определении тарифа при импорте и экспорте товаров.

Специфическая ставка – фиксированная ставка таможенной пошлины, которую устанавливают за каждую единицу импортируемого товара – массы, веса, количества, объема, мощности. Специфическая ставка не зависит от цены товара.

Ставки вывозных таможенных пошлин на нефть сырую и отдельные нефтепродукты устанавливаются по формулам, разработанным Правительством в зависимости от цены на нефть марки «Юралс» на мировых биржах. Размеры ставок ежемесячно рассчитывает Минэкономразвития. Законом установлен лишь максимальный их размер. Об этом сказано в статье 3.1 Закона от 21.05.1993 № 5003-1.

Методики расчета таможенных пошлин на нефть сырую и отдельные нефтепродукты утверждены постановлением Правительства от 29.03.2013 № 276. Например,ставка вывозной таможенной пошлины на сжиженные углеводородные газы (коды ТН ВЭД 2711 12–2711 19) рассчитывается с учетом средней рыночной цены на сжиженные углеводородные газы, поставляемые на условиях DAP (поставка до места назначения) Брест.

Термин «DAP Брест» означает, что обязанности продавца по поставке товара считаются выполненными, когда сжиженный газ прибывает на железнодорожный пограничный пропускной пункт Бреста.

При средней рыночной цене 1 тонны сжиженного углеводородного газа, поставляемого на условиях DAP Брест, менее 490 долл. США таможенная пошлина не взимается.

При средней рыночной цене 1 тонны сжиженного углеводородного газа, поставляемого на условиях DAP Брест, свыше 490 долл. США таможенная пошлина рассчитывается с использованием специальных коэффициентов. Такой порядок предусмотрен пунктом 3 постановления Правительства от 29.03.2013 № 276.

Возврат таможенной пошлины декларанту

Вернуть излишне уплаченную вывозную таможенную пошлину декларант может только после выпуска товаров в соответствии с таможенной процедурой экспорта.

Это следует из положений статьи 141 ТК ЕАЭС, согласно которым:

Для возврата излишне уплаченной таможенной пошлины нужно внести изменения в таможенную декларацию. Сделать это может только сотрудник таможни (п. 19 Порядка, утвержденного решением коллегии ЕЭК от 10.12.2013 № 289).

Соответствующее решение принимается на основании:

Такой порядок предусмотрен письмом ФТС от 29.04.2011 № 01-11/19942.

Об излишне уплаченной таможенной пошлине таможенный орган обязан сообщить декларанту не позднее чем через месяц со дня выявления переплаты (ч. 5 ст. 147 Закона от 27.11.2010 № 311-ФЗ).

Факт излишней уплаты таможенных пошлин может быть установлен по результатам проведения таможенного контроля.

Внесение изменений и дополнений в таможенную декларацию допускается, в частности:

Полный перечень обстоятельств, при которых возможно изменение таможенной декларации, приведен в пункте 11 Порядка, утвержденного решением коллегии ЕЭК от 10.12.2013 № 289.

Обращение декларанта о необходимости внесения изменений в таможенную декларацию составляется в произвольной форме. В заявлении нужно обосновать необходимость изменений, указать регистрационный номер декларации и перечень вносимых в нее изменений. К обращению необходимо приложить корректировку декларации на товары по форме КДТ и ее электронную копию.

Если при этом корректируется таможенная стоимость товаров, к обращению приложите также корректировку стоимости по форме ДТС-3 или ДТС-4 в зависимости от того, какой метод применялся при определении таможенной стоимости товаров, и ее электронную копию (п. 4–5 Порядка, утвержденного решением коллегии ЕЭК от 10.12.2013 № 289).

Внесение изменений или дополнений в таможенную декларацию после выпуска товаров по инициативе таможенного органа оформляется решением по форме, утвержденной решением коллегии ЕЭК от 10.12.2013 № 289.

Это следует из положений пункта 21 Порядка, утвержденного решением коллегии ЕЭК от 10.12.2013 № 289.

Возврат излишне уплаченных (взысканных) таможенных пошлин не производится:

Об этом сказано в части 12 статьи 147 Закона от 27.11.2010 № 311-ФЗ.

Важно: статья 147 Закона от 27.11.2010 № 311-ФЗ действует до дня, когда вступит в силу международный договор с поправками в приложения 5 и 8 к Договору о ЕАЭС. С этой даты при возврате пошлины руководствуйтесь статьями 67 и 68 Закона от 03.08.2018 № 289-ФЗ. Такие правила установлены частью 5 статьи 397 и частью 8 статьи 398 Закона от 03.08.2018 № 289-ФЗ.

Бухучет

По общему правилу таможенные платежи, связанные с экспортом товаров, в бухучете нужно отражать на счете 90 «Продажи» субсчет 5 «Экспортные пошлины». Такой порядок предусмотрен Инструкцией к плану счетов.

В этом случае начисление и уплата таможенных пошлин (сборов) отражается проводками:

Дебет 90-5 Кредит 76 «Расчеты по таможенным платежам»

– начислена таможенная пошлина (таможенный сбор);

Дебет 76 «Расчеты по таможенным платежам» Кредит 51

– уплачена таможенная пошлина (таможенный сбор).

Такой вариант возможен, если к моменту уплаты вывозной таможенной пошлины выручка от продажи товаров на экспорт уже признана.

То есть в бухучете уже сделана проводка:

Дебет 62 Кредит 90

– отражена выручка от реализации товаров на экспорт.

Однако заплатить пошлину нужно при подаче декларации (до вывоза товаров), а признать выручку можно только тогда, когда право собственности на товары перейдет к покупателю. Как правило, по условиям внешнеторговых контрактов право собственности переходит к покупателю только после того, как товар прибудет в иностранный порт или иной пункт назначения.

Поэтому целесообразнее вначале учесть суммы таможенной пошлины на счете 44 «Расходы на продажу», а уже после признания выручки списывать их на счет 90:

Дебет 44 субсчет «Таможенные платежи» Кредит 76 субсчет «Расчеты по таможенным платежам»

– отражены таможенные платежи в составе расходов на продажу;

Дебет 90-5 Кредит 44 субсчет «Таможенные платежи»

– списаны таможенные платежи по товарам, реализованным на экспорт.

При расчете налога на прибыль суммы вывозных таможенных пошлин и сборов учитываются в составе прочих расходов (подп. 1 п. 1 ст. 264 НК). Обязанность по уплате вывозных таможенных пошлин в отношении товаров, помещаемых под таможенную процедуру экспорта, возникает у экспортера (декларанта) с момента регистрации таможенным органом таможенной декларации (п. 1 ст. 141 ТК ЕАЭС).

При методе начисления этот момент считается моментом признания расходов в виде таможенных платежей (подп. 1 п. 7 ст. 272 НК). При кассовом методе суммы таможенных пошлин и сборов включайте в состав расходов только после их фактической уплаты (подп. 3 п. 3 ст. 273 НК).

В таком же порядке признавайте расходы при подаче временных таможенных деклараций.

Расходы в виде доначисления таможенных пошлин возникают в связи с установленным законодательством

России порядком уплаты таможенных пошлин. Такие расходы не являются ошибкой или искажением налоговой базы. Поэтому доначисления таможенных пошлин отражаются в составе расходов того налогового периода, в котором они произведены.

Суммы вывозной таможенной пошлины не уменьшают налоговую базу по единому налогу. Такие расходы отсутствуют в закрытом перечне, приведенном в пункте 1 статьи 346.16 НК. Аналогичные разъяснения дают представители налоговой службы (см., например, письмо УФНС по Москве от 18.07.2005 № 18-11/3/50755).

Вывозная таможенная пошлина уменьшает доходы плательщиков ЕСХН. Об этом сказано в подпункте 11 пункта 2 статьи 346.5 НК. Вывозная таможенная пошлина включается в состав расходов после ее фактической оплаты (абз. 1 п. 3 и подп. 2 п. 5 ст. 346.5 НК).

Объектом обложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК). Экспорт товаров под ЕНВД не подпадает (п. 2 ст. 346.26 НК). Поэтому доходы и расходы, связанные с вывозом товаров на экспорт, облагаются налогами в соответствии с общей или упрощенной системой налогообложения.