иис через 3 года что делать

Как вывести деньги с ИИС

Чтобы получить средства с ИИС, счёт необходимо закрыть. Сделать это можно до того, как пройдут обязательные для оформления вычета НДФЛ три года или, с потерей права на налоговые льготы, в любой момент. Если часть вложений ИИС – ценные бумаги, их придётся перевести на вновь открытый счёт у брокера или продать.

Вариант 1. Закрываем ИИС после трех лет

По прошествии трех лет после того, как был открыт инвестиционный счёт, его владелец может продолжить пользоваться счётом или закрыть его и зарегистрировать новый. Поменять тип ИИС или получить накопленные денежные средства на руки инвестор сможет, только закрыв индивидуальный инвестиционный счёт. Закрытие ИИС также понадобится, чтобы получить возможность реинвестировать находящиеся на нем средства в новый ИИС с типом А и снова получить по ним налоговый вычет.

Распродажа ценных бумаг и вывод всех средств

О том, можно ли будет перевести ценные бумаги на другой брокерский счет, нужно уточнять до момента открытия ИИС у выбранного брокера. Иначе останется только один вариант – распродать активы, а это не всегда выгодно.

После того как на ИИС не останется активов, а только денежные средства, можно обращаться к брокеру. В заявлении указываются реквизиты счёта, на который должны быть выведены денежные средства. Брокер удерживает налоги, переводит деньги и закрывает счёт. После этого можно открыть новый ИИС.

Регистрация нового счёта выгодна, если используется ИИС с типом А. Тогда деньги с закрытого счета можно реинвестировать в новый ИИС и получить по ним налоговый вычет.

Перевод ценных бумаг к другому брокеру

Смена брокера может потребоваться, если инвестора перестали устраивать качество и цена обслуживания в прежней брокерской компании или он подыскал для себя лучшие условия. Одно физлицо может открыть только один инвестиционный счёт. Поэтому чтобы перевести ценные бумаги другому брокеру, необходимо закрыть старый ИИС и в течение месяца открыть новый, уведомив об этом налоговую.

В брокере, где открывается новый счёт, надо взять поручение на ввод. Затем нужно удалённо или в офисе прежнего брокера получить поручение на вывод и отчёты по ценам, которые инвестор заплатил при покупке бумаг со старого ИИС. Это необходимо, чтоб в случае продажи ценных бумаг платить НДФЛ пришлось не с полученных от продажи средств, а с разницы в цене покупки и продажи.

Стандартный пакет документов, которые вместе с выпиской о начальной стоимости ценных бумаг, скорее всего, понадобятся новому брокеру, включает договор с прежней брокерской конторой и её реквизиты, протокол депозитария, справку о закрытии предыдущего ИИС (будет выдана после выведения средств и бумаг).

Как оформить закрытие ИИС?

Независимо от того, где открыт индивидуальный инвестиционный счёт, процедура его закрытия включает следующие этапы:

Уплата налогов

Необходимость платить налоги при закрытии ИИС может возникнуть в случае получения прибыли от продажи акций и облигаций за счёт разницы в цене покупки и продажи. Когда ИИС будет закрываться, то удержится 13 % НДФЛ от полученного дохода. При переводе ценных бумаг в случае закрытия ИИС на новый счёт фактически полученная прибыль отсутствует, значит, НДФЛ не списывается.

Чтобы получить налоговый вычет типа А, надо представить в налоговую инспекцию лично или через кабинет налогоплательщика заполненную декларацию 3-НДФЛ, заявление на налоговый вычет, копию брокерского соглашения инвестора с банком, извещение об открытии счёта, брокерский отчёт за календарный год.

По месту основной работы придётся оформить справку 2-НДФЛ, подтверждающую уплату подоходного налога за прошедший год, Налоговый вычет типа Б брокерская контора реализует после того, как инвестором будет представлена справка из налоговой инспекции о том, что он не пользовался вычетом типа А.

Возврат средств по вычету возможен по истечении 30 дней с момента подачи заявления, но камеральная проверка, окончание которой – обязательное условие выплаты вычета, иногда длится три месяца. Декларация, если она подаётся только для получения вычета, может быть представлена в налоговую в течение трех лет с момента уплаты НДФЛ в любое время календарного года.

Вариант 2. Закрываем ИИС досрочно

Если возникла острая необходимость в деньгах, инвестиционный счёт можно закрыть досрочно. При этом вложенные средства будут возвращены инвестору, но налоговый вычет он получить уже не сможет. Если на момент закрытия ИИС возврат налогов уже делался, но три года с момента открытия счёта ещё не прошли, инвестору придётся вернуть полученные средства и заплатить пеню.

Каждый год с момента необоснованно полученного вычета до возврата его суммы обойдётся инвестору помимо компенсации выплаченных государством средств ещё в пеню, равную произведению суммы вычета на процентную ставку Центрального банка.

Вариант 3. Выводим дивиденды и купонный доход

Получить деньги с ИИС можно, только закрыв счёт. В течение трех лет, пока он открыт, за счёт средств, размещённых на счёте, можно покупать ценные бумаги российских и иностранных эмитентов, выставленные на торгах в РФ.

В некоторых случаях можно вывести дивиденды и купоны с вложенных в ИИС ценных бумаг на другой брокерский или банковский счёт. Для этого, если есть такая возможность у вашей брокерской конторы, пишется заявление с указанием координат счёта, на который должен перечисляться полученный с бондов и акций доход. Облигации с амортизацией долга позволяют таким образом вывести с ИИС и выплаты, предназначенные для погашения номинальной стоимости бонда.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

С какой даты отсчитывать три года для ИИС?

Чтобы не потерять право на вычет, нужно продержать ИИС три года. Однако многие зачастую не знают, с какой даты вести отсчёт трёх лет. В Налоговом кодексе чётко прописано, что три года следует отсчитывать с даты заключения договора на ведение ИИС (подп. 4 п. 3 ст. 219.1 НК РФ, подп. 1 п. 4 ст. 219.1 НК РФ). В нашем случае физическое лицо подписывает заявление о присоединении к договору (подробнее об этом читайте в статье «Почему в договоре на ведение ИИС нет Ф.И.О и номера»). Именно с даты подписания данного документа следует начинать отсчёт трёх лет.

Опять же, некоторые путают дату открытия ИИС и дату подписания договора. Между этими событиями в стандартной ситуации может пройти до двух дней. Дату открытия вы можете узнать из соответствующего извещения, которое обычно направляется на электронную почту. Но оно не является основным документом.

Некоторые ошибочно полагают, что отсчёт нужно вести с даты первого пополнения ИИС. Но это неверно. Пополнить ИИС вы можете в любой момент, но не более чем на 1 млн руб. за календарный год. Некоторые держат ИИС пустым до самого окончания срока и только в конце пополняют. Это также правомерно.

Многие инвесторы, открыв ИИС, пользуются простой арифметикой: три года — три вычета. И приравнивают срок действия ИИС именно к трём календарным годам. Давайте разберёмся, правильно ли это.

Фролов Константин Андреевич, г. Севастополь, 44 года, руководитель проекта.

Подписал заявление о присоединении к договору по ведению ИИС 15 октября 2015 года. По закону, чтобы не потерять право на вычет, он может его закрыть не ранее 16 октября 2018 года. Отсчёт идет именно с 15 октября, а не с начала следующего календарного года, т.е. не с 1 января 2016 года. Соответственно, ИИС он вправе закрыть 16 октября 2018, а не ждать конца 2018 года. Вычет можно получить и по закрытому ИИС — это не приведёт к потере права на вычет (подробнее об этом читайте в статье «Можно ли по закрытому ИИС получить вычет на взносы?»). Получается, что три года существования ИИС захватывают четыре календарных года — 2015, 2016, 2017 и 2018. И, если применять вычет на взносы, можно воспользоваться вычетом четыре раза.

Напомним, что закрытие ИИС или вывод активов раньше срока приведут к потере права на вычет. Если вы уже успели получить вычет на взносы, то его следует вернуть в бюджет, уплатив при этом ещё и пени. Если вы планировали получить вычет на доход, то он просто не будет предоставлен.

Три года — это минимальный срок, максимального не установлено. По достижении трёх лет вы можете закрыть ИИС в любой момент, когда будет выгодно и удобно.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Что будет если закрыть ИИС ранее трёх лет?

Согласно законодательству, чтобы не потерять право на вычет, ИИС должен быть открыт не менее трёх лет (подп. 4 п. 3 ст. 219.1 НК РФ, подп. 1 п. 4 ст. 219.1 НК РФ). Если вы закрываете ИИС раньше срока или выводите активы ранее трёх лет, это приведёт к потере права на вычет. А значит, если вы уже успели получить вычет на взносы, его следует вернуть в бюджет, уплатив при этом ещё и пени.

Больше информации по общие ограничения по ИИС в нашей статье.

Процедура возврата следующая: в ближайшее время после того, как вы узнали о потере права на вычет, следует подать декларацию в инспекцию. После представления 3-НДФЛ уплачиваете ранее полученную сумму. А потом ждёте расчёт из налоговой по пеням. Учтите, что конкретных сроков подачи декларации нет, но чем раньше вы ее сдадите и вернёте налог, тем меньше будут пени.

Иванов Иван Иванович, оператор, г. Коломна.

В марте 2016 года открыл ИИС и внёс 400 000 руб. В 2017 году он подал декларацию за 2016 год и получил вычет в размере 52000 руб. В 2017 году он также внёс 400 000 руб., на основании поданной декларации за 2017 год получил возврат в размере 52 000 рублей.

В 2018 году Иванов снял денежные средства с ИИС, что привело к закрытию счёта. Поскольку право на вычет он потерял, то суммы следует вернуть.

Для этого он подаёт одну декларацию за 2017 год через личный кабинет налогоплательщика. Поскольку первичная декларация с вычетом за 2017 год уже была подана, то следует оформить уточняющую декларацию, которая отменит первичную.

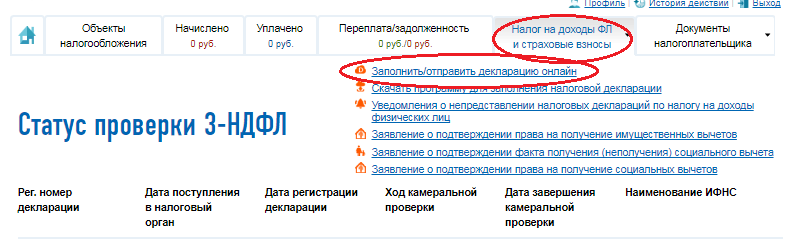

При входе в ЛК в верхнем меню следует выбрать «Налог на доходы ФЛ и страховые взносы», а в нём — пункт «Декларация по форме 3-НДФЛ» → «Заполнить/отправить декларацию онлайн».

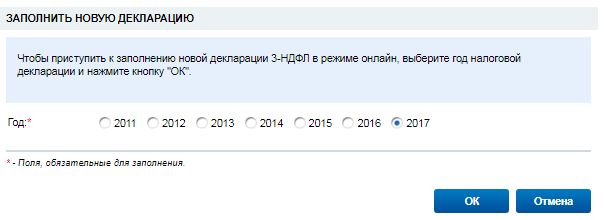

В открывшемся окне нужно нажать кнопку «Заполнить новую декларацию» и выбрать год, за который она будет представлена.

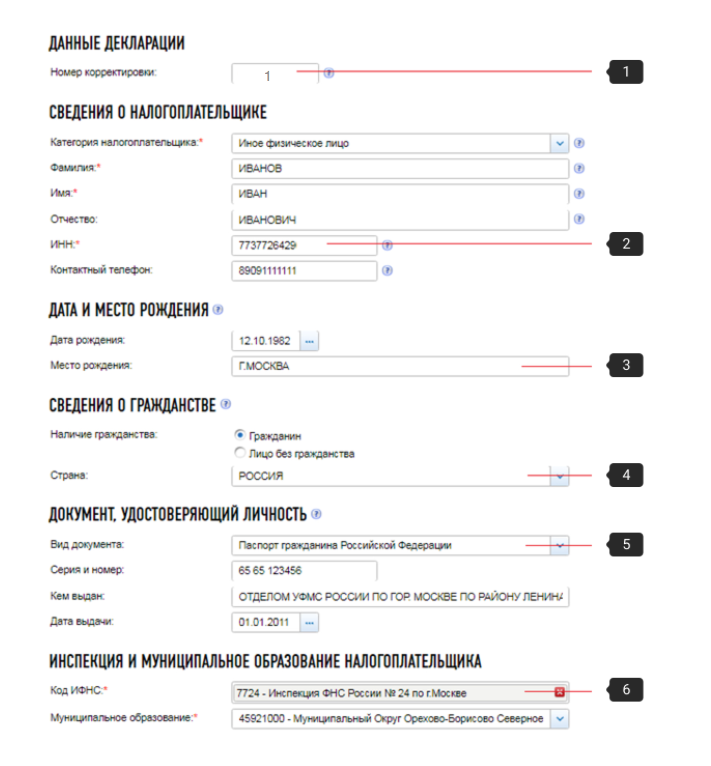

Программа перенаправит на страницу «Данные».

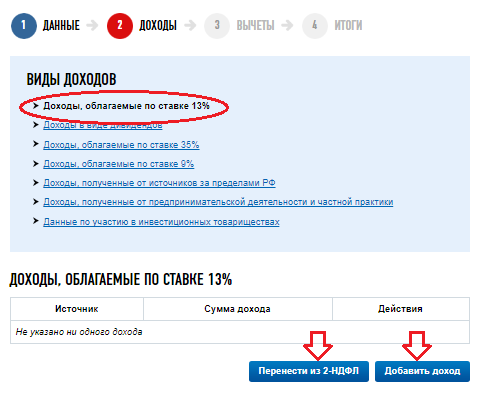

После заполнения личных данных переходим во вкладку «Доходы», нажав кнопку «Далее».

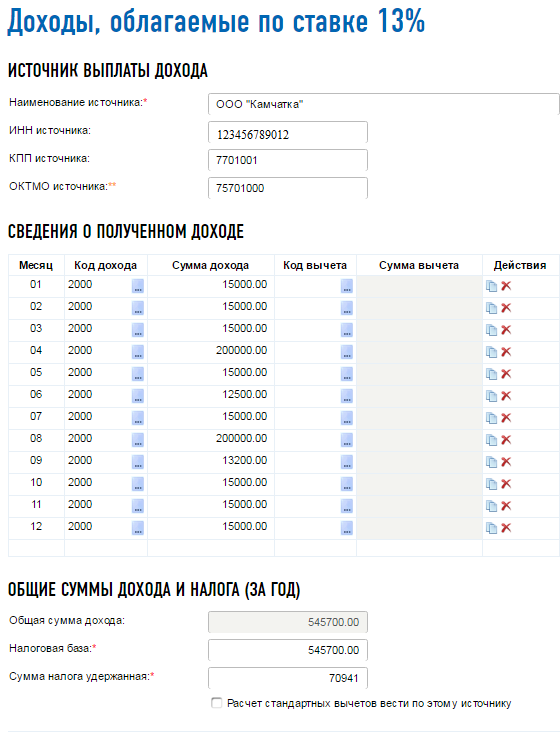

Вносим доходы, которые указывали в первичной декларации за 2017 год. Если инспекция выгрузила вашу справку 2-НДФЛ в программу, то вы сможете автоматически перенести ее данные в заполняемую декларацию. Если справку инспекция ещё не выгрузила, то, нажав кнопку «Добавить доход», вам вручную следует перенести показатели.

Данные для заполнения раздела «Источник выплаты дохода» берутся из пункта 1 «Данные о налоговом агенте» справки 2-НДФЛ. Сведения о полученном доходе переносятся из пункта 3 справки 2-НДФЛ. Общие суммы дохода указываются согласно пункту 5 справки 2-НДФЛ. После сохранения происходит переход на вкладку «Доход». Сохраняем и переходим во вкладку «Вычеты».

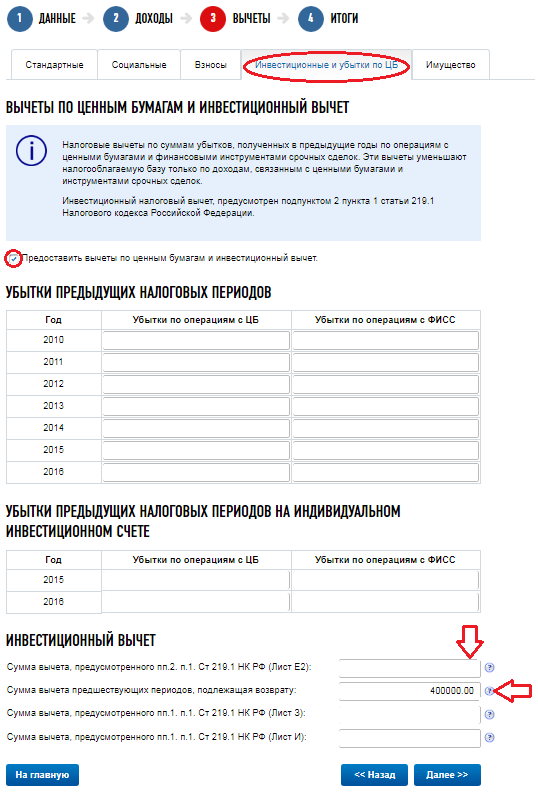

В первичной декларации за 2017 год Иванов указал сумму инвестиционного взноса, а в уточненной эту сумму показывать не будет. Соответственно, за 2017 год будет задолженность, которую необходимо погасить. В данной графе отражаем сумму вычета, которая была заявлена в 2016 году.

Обратите внимание: несмотря на то, что нужно вернуть вычеты за два года (2016 и 2017), подать можно только одну декларацию.

Декларация сформирована. Подписываем ее неквалифицированной электронной подписью и отправляем. После ее приёма инспекцией можно оплатить налог онлайн из личного кабинета налогоплательщика или воспользоваться сервисом « Уплата налогов физических лиц ».

Если вы не подавали декларацию на вычет типа «А», то сдавать 3-НДФЛ и возвращать в бюджет ничего не надо. Поэтому, если вы не уверены, что сможете продержать ИИС открытым 3 года, можете не заявлять вычет ежегодно, а подать сразу несколько деклараций ближе к окончанию минимального срока.

Если же вы собирались воспользоваться вычетом типа «Б», но закрыли ИИС ранее трёх лет, то данный вычет просто не будет предоставлен. В любом случае при досрочном закрытии счёта вне зависимости от типа вычета доход, полученный на ИИС, будет обложен НДФЛ.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Три года для ИИС – это не предел. Почему не стоит его закрывать

Государственные стимулы по привлечению граждан РФ на фондовый рынок, похоже, начали приносить свои плоды. Падение ставок по депозитам ниже двузначной цифры вынудило население искать новые варианты инвестиций.

Одним из альтернативных вариантов банковского депозита заслуженно стал Индивидуальный инвестиционный счет (ИИС). Это аналог брокерского счета, но с налоговыми льготами, гарантированными государством. Он предполагает два типа льгот.

Главным условием для получения налоговых льгот является 3-летний срок владения ИИС. При закрытии счета ранее истечения этого срока вычет по типу А придется вернуть, а налог на прибыль по типу Б в 13% необходимо будет заплатить.

Но давайте попробуем разобраться, а стоит ли вообще закрывать ИИС по прошествии 3 лет?

Причины закрыть ИИС сразу после 3-х лет

— Потребность в свободных денежных средствах. Ваши цели достигнуты или появился более интересный вариант для инвестиций.

— Реинвестирование средств в новый ИИС с целью получения вычета по типу А. Этот вариант выбирают те, кто не желает довносить средства, но хочет вновь воспользоваться налоговой льготой по вычету.

— Вы решили сменить тип вычета. При открытии ИИС у вас совершенно не было опыта работы на фондовом рынке и логично было выбрать налоговый вычет по типу А. В течение трех лет ваши доходы оказались выше ожиданий, а опыт инвестирования значительно вырос. Теперь вы готовы инвестировать больше и считаете целесообразным получать вычет по типу Б. К сожалению, выбрав вычет по типу А, вы уже не сможете его изменить. Поэтому после 3 лет надо будет закрыть счет и открыть новый ИИС.

Причины не закрывать счет ИИС после 3-х лет

— У вас достаточно свободных денежных средств и вы готовы реинвестировать «государственный бонус». Не стоит закрывать ИИС, если у вас достаточно свободных денежных средств и вы готовы ежегодно пополнять ваш счет с целью увеличить доходность ваших вложений.

Например, выбрав вычета по типу А и пополняя ежегодно свой счет на 400 тыс. руб., вы будете получать налоговый вычет в размере 52 тыс. руб. Тут есть еще один бонус. Деньгами, полученными от возврата средств по ИИС, можно пользоваться по своему усмотрению. Например, положив их на свой брокерский счет, и получив дополнительный доход с этих средств.

Итак, возьмем гипотетическую ситуацию: вы в дополнение к ИИС открываете брокерский счет и каждый год пополняете его на 52 тыс. руб. (это вычет на взнос с 400 тыс. руб.).

Кроме того, предположим, вы торгуете с брокерского счета, и ежегодно ваша доходность составляет 10%. Тогда через 20 лет прибыль составит 1 945 433 руб. (после вычета НДФЛ). И это лишь доход с тех денег, которое вернуло вам государство.

Другой вариант подходит более опытным инвесторам. Первоначально лимит по ежегодным взносам на ИИС составлял 400 тыс. руб., а с июня 2017 г. максимальный ежегодный взнос вырос до 1 млн руб. Однако максимальный годовой вычет на взнос остался в размере 52 тыс. руб. В то же время с увеличением максимальной суммы возросла и потенциальная доходность инвестированной суммы. Это делает выгодным выбор налогового вычета на доход — по типу Б.

Давайте предположим, что вы каждый год добавляете по 1 млн руб. на ваш ИИС, а средняя ежегодная доходность ваших операций на рынке составляет 10%. Так как при этом типе вычета налог не удерживается, то эти средства вы также можете реинвестировать в рынок. В итоге за 20 лет ваш доход по ИИС составит 43, 300 млн руб. Если бы при всех равных вы работали через простой брокерский счет, то ваша прибыль уменьшилась на 5,590 млн руб. Это произошло бы за счет того, что с вас бы ежегодно списывали НДФЛ и вы бы не зарабатывали на этих суммах в последующие периоды.

— У вас долгосрочные инвестиционные цели

Например, это могут быть накопления на пенсию, квартиру и др. Фондовый рынок — это необязательно покупка акций. В рамках ИИС вы можете инвестировать в довольно консервативные и низкорисковые инструменты. Например, это могут быть облигации федерального займа (ОФЗ), надежность которых максимально высокая. Кроме того, вы можете купить и облигации надежных корпораций, таких как Роснефть, Газпром и др. Риск их дефолта ничтожно низкий, а доходность часто превышает процент по депозиту. При этом не забывайте о налоговых преференциях по ИИС, которые повысят ваш финансовый результат.

БКС Брокер

Последние новости

Рекомендованные новости

Главное за неделю. Геополитическая тревожность покачивает рынок

Итоги торгов. Ускоряем падение на возросших оборотах

Кто быстрее на волне

Татнефть определится с дивидендами 23 ноября. На что рассчитывать

Крупнейшие автопроизводители на СПБ Бирже. Инфографика

ВТБ выходит из Магнита. Что это значит и чего ждать от акций

Акции Cisco упали после отчета. Что не понравилось инвесторам

Последние новости вокруг Amazon. Как они влияют на акции

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Почему открывать ИИС выгоднее каждые три года?

Совершая процедуру переоформления инвестиционного счёта каждые три года, его владелец зарабатывает существенно больше по сравнению с аналогичным счётом, открытым на более длительный срок. Чтобы это доказать, предлагаю рассмотреть несколько математически обоснованных расчётов.

В своих статьях я часто акцентирую внимание на трёхлетнем периоде работы с ИИС. Это утверждение относится к обоим типам счетов. Если инвестор выбрал налоговую льготу не платить НДФЛ с прибыли, то брокер возвращает налоги от операций с ценными бумагами по факту закрытия счёта. Однако до этого удержанные деньги использовать нельзя, и они теряют свою покупательную способность. Для возврата налога необходимо взять справку в ФНС о том, что инвестор не пользовался другими льготами, закрыть и вновь открыть ИИС. При использовании в качестве налоговой льготы вычетов на взносы налог возвращается ежегодно по факту подачи декларации. Эти средства можно реинвестировать в покупку новых ценных бумаг или использовать по своему усмотрению. Перерыв между закрытием предыдущего инвестиционного счёта и открытием нового должен составлять не менее одного месяца. При несоблюдении этого промежутка времени счета могут пересечься. Инвестор потеряет право на полученные льготы. Это связано с особенностями документооборота между брокером и налоговой службой. Наберитесь терпения и дождитесь подтверждения закрытия предыдущего ИИС.

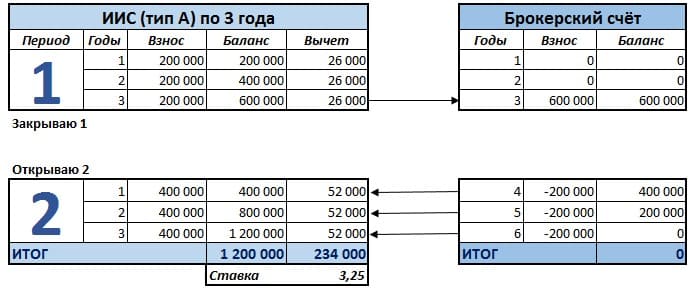

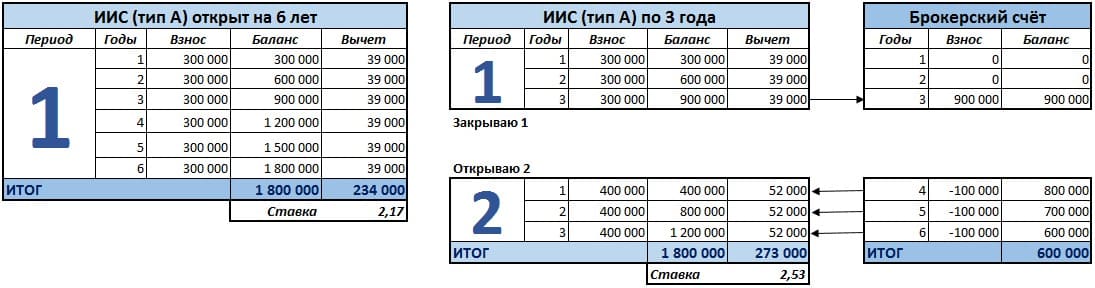

В качестве исходной информации для изучения первого примера мной будет взята сумма ежегодного взноса в размере 100 тыс. руб. на протяжении шести лет.

За этот период я смогу накопить 600 тыс. руб. Объём предоставленных государством налоговых льгот составит 78 тыс. руб. Результат эффективной ставки носит справочный характер. Далее я возьму такие же условия, но работать буду с длительностью ИИС по три года.

За первый трёхлетний период я накоплю 300 тыс. руб. Сумма налоговых льгот составит 39 тыс. руб. Я закрываю свой ИИС и снимаю все средства. Через месяц открываю новый индивидуальный инвестиционный счёт такого же типа. Я вношу запланированные 100 тыс. руб. и 300 тыс. руб., которые накопил в предыдущие годы.

На свои предыдущие сбережения я смог ещё раз получить налоговую льготу. Такой хитрый ход не противоречит установленным государством правилам к ведению индивидуального инвестиционного счёта. Я смогу заработать на 38 тыс. руб. больше в сравнении с бесконечным ИИС.

Представленный денежный манёвр будет эффективно работать только при соблюдении правил, о которых я рассказывал в предыдущей статье. Напомню главное: сумма ежегодного взноса не должна превышать годовую зарплату. Сначала необходимо определить объём уплаченных налогов. После этого можно составить стратегию работы для их возврата.

Инвестируя каждый год по 200 тыс. руб., я смогу за шесть лет создать капитал в 1,2 млн руб. Государственные льготы составят 156 тыс. руб.

Я часто слышу утверждение, что своими силами нельзя накопить на собственной жильё. Расчёты показывают обратное. Если затянуть пояса, цель становится достижимой. За один миллион можно приобрести благоустроенное жильё в городе с населением до пятисот тысяч жителей. Или с накопленным капиталом, например, используя региональные программы поддержки учителей и врачей, совместно с государством можно претендовать на комфортное отдельное жильё без кредита или ипотеки. Однако по неведомой мне причине люди не готовы скромно жить на протяжении шести лет, но легко берут на свои плечи тяжёлый груз кредитной ответственности на всю жизнь.

Вернёмся от философских размышлений к выгодам трёхлетнего инвестиционного счёта с годовым взносом в размере 200 тыс. руб. Увеличение суммы предполагает использование дополнительных финансовых инструментов. Это может быть банковский вклад или брокерский счёт. В первый трёхлетний период мне удалось накопить 600 тыс. руб. Я закрываю ИИС и перечисляю деньги на брокерский счёт.

Спустя один месяц я могу вновь повторить финансовые операции для получения налоговых льгот. Я обращаюсь к брокеру, открываю инвестиционный счёт ещё на три года и снова буду использовать способ, описанный в предыдущем примере. На свой ИИС я внесу запланированные 200 тыс. руб. и ещё 200 тыс. руб. возьму с брокерского счёта. У меня вновь появилось право на получение максимально возможного налогового вычета. В последующие годы я продолжаю делать плановые взносы, а также изымать часть средств с брокерского счёта. Таким образом, используя симбиоз двух финансовых инструментов, только благодаря налоговым льготам я смог заработать на 78 тыс. руб. больше по сравнению с аналогичным шестилетним счетом.

Какие операции в этот момент происходят у меня на брокерском счёте?

Деньги продолжают работать. Я покупаю облигации с коротким сроком обращения. К моменту очередного взноса на ИИС эмитент уже погасил свои долговые обязательства. На балансе моего брокерского счёта числиться денежная позиция в нужном объёме. Конечно, угадать срок погашения облигаций с точностью до одного дня невозможно, но я и не ставлю перед собой такую задачу. Зачисления на ИИС в рамках запланированной суммы можно производить любыми частями на протяжении года.

Рассмотрим одновременно оба примера в таблицах на следующем рисунке. Сумма налогового вычета на трёхлетних инвестиционных счетах всё равно превышает его шестилетний аналог на 39 тыс. руб.

К этому моменту у меня сформировался капитал на брокерском счёте. Я могу инвестировать 600 тыс. руб. в ценные бумаги с любым сроком, например, акции. Их я отношу к «вечным» инвестициям. Соотношение 600 тыс. руб., инвестированных в акции по отношению ко всему капиталу в размере 1,8 млн руб. является моей любимой золотой серединой 40/60. Общая структура моего портфеля состоит из 40% акций и 60% облигаций. Такая комбинация позволяет компенсировать обесценивание активов. Об этом я расскажу в одной из следующих статей.

При ежегодных взносах в размере 400 тыс. руб. шестилетний и трёхлетний инвестиционные счета принесут своим владельцам одинаковый доход.

Для чистоты эксперимента следует сделать оценку доходности на сумму взносов более 400 тыс. руб. Я решил инвестировать по 700 тыс. руб. ежегодно.

Доходность счетов, открытых на шестилетний и трёхлетний период, осталась одинаковой. Однако эффективная ставка снизилась по сравнению с предыдущим примером почти на 1%. Обе стратегии достигли максимально возможной суммы возврата налогового вычета в 52 тыс. руб. Деньги сверх указанного предела не принесут своим владельцам дохода, но окажут понижающее влияние на эффективную ставку. Об этой особенности я тоже рассказывал в предыдущей статье.

Сейчас владельцы долгосрочных инвестиционных счетов могут испытать чувство радости. Но не торопитесь делать поспешных выводов. В наши планы жизнь всегда вносит свои коррективы. Мне подвернулось выгодное предложение покупки нового мотоцикла за невероятно низкую цену. Я вывел 200 тыс. руб. со своего брокерского счёта, и через пару дней моя мечта уже стояла в гараже. Что будет делать владелец шестилетнего инвестиционного счёта? Он не сможет сразу вывести свои деньги. Сначала придётся подать заявление о закрытии ИИС, затем продать все ценные бумаги или перевести их на обычный брокерский счёт. Этот процесс занимает не менее двух недель. Когда перевод или продажа ценных бумаг будет завершена, можно подать заявку на вывод денег. И вот, через три недели наступает время купить мотоцикл, но, увы, я уже успел купить его раньше.

В следующем материале я подведу итоги двух больших исследований, в которых представлены математические обоснования использования разных стратегий работы с инвестиционными и брокерскими счетами. С помощью простой схемы любой начинающий инвестор сможет сформировать для себя алгоритм будущих действий, нацеленный на получение максимального дохода.

Начните практиковаться сейчас — откройте торговый счёт в «Открытие Брокер». Если в процессе регистрации появятся вопросы или любые пожелания по работе «Открытого журнала» — напишите нам через форму обратной связи. Ваше мнение поможет нам стать лучше!