Что включает в себя кредитный мониторинг для чего он необходим

Мониторинг кредитной активности

Знание сила!

Триггеры Бюро 3.1 – это мониторинг Вашего текущего кредитного портфеля. Мы видим, что происходит в кредитной истории Вашего заемщика и оперативно оповещаем Вас обо всех изменениях. Получая данную информацию Вы сможете реагировать в случаях если:

Ваш хороший клиент интересуется новым займом не в Вашей организации

Ваш клиент вышел на просрочку в другом банке

Ваш клиент начал платить в другой организации

А также о многих других событиях.

С учетом того, что Бюро Эквифакс, обладает самой большой базой кредитных истории в России, исключительно высоким качеством данных и скоростью загрузки информации, Вы получаете гарантированно оперативную и полную информацию!

Понимая, что происходит у клиента – принимаешь правильные решения.

Разработка скоринговых моделей

Триггеры Бюро 3.1

Кредитный отчет

Передача данных в Бюро

129090, г. Москва, Каланчевская ул.,

д. 16, стр. 1 (2 этаж, офис 2.09)

Время работы офиса

пн-пт с 9:00 до 17:00

Под «cookies» понимается небольшой фрагмент (файл) данных, отправленный веб-сервером, на котором размещен сайт, и в дальнейшем хранящийся на соответствующем устройстве, с использованием которого осуществляется доступ к сайту. Такой фрагмент данных хранит информацию о применяемых настройках сайта при его посещении вами.

Под сведениями об устройстве понимаются его модель и тип, IP-адрес, сведения о программном обеспечении – веб-браузере, типе операционной системы, ином программном обеспечении, с использованием которых осуществляется доступ к сайту, сведения о дате и времени доступа к сайту и месте нахождения данного устройства.

Под обработкой указанных выше данных понимаются действия по сбору, систематизации, накоплению, хранению, уточнению (обновлению, изменению), использованию, распространению (в том числе по передаче или предоставлению доступа третьим лицам, являющимся российскими организациями, в частности, ООО «Яндекс»), обезличиванию, блокированию, уничтожению. Ваше согласие действует 5 лет с момента его выражения. Вы вправе отозвать ваше согласие в письменной форме, направив его по адресу местонахождения ООО «БКИ Эквифакс», указанному в сети Интернет.

С «Политикой в области обработки и защиты персональных данных ООО «БКИ Эквифакс»» можно ознакомиться здесь.

Кредитный рейтинг: что это, как его узнать и почему он так важен

Почему важен кредитный рейтинг

По данным ЦБ РФ, в России на 1 октября за россиянами числились кредиты на сумму ₽23,5 трлн, просроченная задолженность (сумма долга по двум и более обязательным платежам в течение 120 дней) составляет ₽950,9 млрд.

В сентябре только 35,8% заявок на потребкредиты и кредитные карты были одобрены банками (данные НБКИ). В октябре кредитные организации выдали ссуд на 8,7% меньше в количественном отношении, а общая сумма кредитов сократилась на 10,6% по сравнению с сентябрем.

Политика банков будет и дальше ужесточаться. В Госдуме прошел все три чтения законопроект, по которому банкам будут устанавливать количественный лимит на выдачу кредитов. В ситуации, когда банку, условно говоря, будут разрешать выдавать 100 кредитов в день, ему придется тщательно выбирать тех, кому их одобрить. И выигрывать в этом «конкурсе» наверняка будут самые надежные и платежеспособные клиенты. Для оценки потенциального заемщика банки пользуются информацией из кредитной истории заемщика, в том числе учитывают индивидуальный (персональный) кредитный рейтинг (ИКР или ПКР).

По данным Банка России, десять банков из 14 крупнейших в рознице выдают кредиты на основе заявки заемщика и опираются на данные бюро кредитных историй (БКИ) о текущем уровне платежей по кредитам.

Кредитный рейтинг — что это такое, как рассчитывается и на что влияет

Индивидуальный или персональный кредитный рейтинг (ИКР или ПКР) — балл, который присваивается потенциальному заемщику на основании его кредитной истории. Он рассчитывается автоматически бюро кредитных историй (БКИ) на основании ряда переменных: количество открытых и закрытых кредитов, долговая нагрузка (какой процент от общего дохода тратится на оплату кредитов), просроченная задолженность, наличие проданных долгов коллекторам и др. Это аналог банковского скоринга.

«Максимально влияют на уровень рейтинга допущенные заемщиком просрочки. Важное значение также имеет количество действующих кредитов, коррелирующее с долговой нагрузкой заемщика», — отметил генеральный директор ОКБ Артур Александрович.

Чем выше балл кредитного рейтинга — тем больше шансов у человека получить кредит на выгодных условиях. Тем не менее БКИ отмечают, что ИКР носит информационный характер и даже высокий балл — не гарантия одобрения кредита, окончательное решение о выдаче кредита и о его условиях принимает кредитная организация, то есть банк.

По данным НБКИ, средний персональный кредитный рейтинг (ПКР) заемщика по потребкредитам в октябре 2021 года составил 627 баллов (минимальное значение — 300 баллов, максимальное — 850 баллов). Чем выше запрашиваемая сумма кредита, тем более высокие требования предъявляют кредиторы к ПКР. Так, для получения кредита в октябре на сумму от ₽500 тыс. средний балл по ПКР составил 697 баллов, а до ₽30 тыс. — 568 баллов.

ИКР может использоваться не только банками, но и самим человеком. Узнать свой ИКР полезно перед тем, как взять ипотеку или любой другой кредит, чтобы понять, как вас может оценить банк. В случае низкого рейтинга у заемщика будет время его исправить. Кроме того, регулярно проверяя свою кредитную историю, человек может обнаружить, не появились ли в ней ошибки и, соответственно, направить в БКИ заявление о необходимости ее исправить. Также история позволит проверить, не оформлены ли мошенниками на человека кредиты, которые он не брал.

Как и где узнать свой кредитный рейтинг

Данные о кредитных историях и кредитном рейтинге хранятся в бюро кредитных историй — БКИ. Кредитная история и кредитный рейтинг одного и того же человека могут быть разными в разных БКИ. Это связано с тем, с какими банками и другими организациями у БКИ есть договор на обмен информацией.

Допустим, у человека один кредит в ВТБ, и банк сообщает о нем данные в НБКИ, а второй кредит в Сбербанке, который отправляет о нем данные в ОКБ. Соответственно, данные о кредитной истории и кредитном рейтинге из НБКИ и ОКБ будут различаться. Чтобы ознакомиться со всеми частями кредитной истории, необходимо знать, в каких конкретно БКИ они хранятся.

На текущий момент в России работают восемь БКИ, которые внесены в государственный реестр ЦБ:

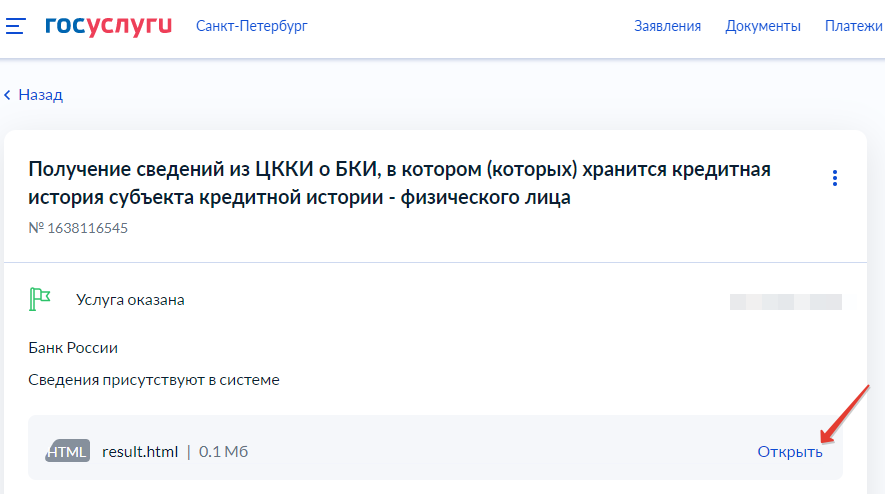

Как узнать кредитный рейтинг через «Госуслуги»

Чтобы не тратить время на запросы в каждое БКИ по отдельности, можно через «Госуслуги» запросить информацию о том, в каких конкретно БКИ хранится кредитная история.

На портале «Госуслуг» нужно пройти на вкладку «Справки/Выписки», далее выбрать раздел «Сведения о бюро кредитных историй». Для доступа понадобится подтвердить только данные паспорта, которые автоматически загрузятся из личного кабинета.

В ответ Банк России пришлет в личный кабинет на портале госуслуг список всех БКИ, в которых хранится кредитная история. Информация будет включать название, адрес и номер телефона бюро.

Как узнать кредитный рейтинг, если нет учетной записи на «Госуcлугах»

Тем, кто не имеет учетной записи на «Госуслугах», можно обратиться за получением списка БКИ, в которых хранится кредитная история, в:

Получив список БКИ, в котором (которых) хранится кредитная история, следующий шаг — запросить в каждом из них свою кредитную историю. Внутри кредитной истории будет указан и кредитный рейтинг. У ряда БКИ кредитный рейтинг указывается отдельно, достаточно лишь выбрать этот раздел в личном кабинете. Все БКИ, внесенные в реестр ЦБ, позволяют войти в личный кабинет на их сайте, используя логин и пароль с «Госуслуг» (ЕСИА). Кроме того, в каждое из них можно обратиться лично, посетив их офисы, а также по почте письмом или телеграммой.

В каждом БКИ заемщик может заказать кредитный отчет бесплатно два раза в год (на бумажном носителе один раз в год), далее заказ отчетов становится платным. Количество платных обращений не ограничивается. Ряд БКИ предлагают так называемую подписку, по которой присылают историю регулярно, а также могут предупреждать о каждом новом оформленном кредите.

Новая шкала кредитного рейтинга: чем она будет отличаться от прежних

С 1 января 2022 года в России официально будет введена единая шкала индивидуальных кредитных рейтингов россиян, согласно указанию ЦБ РФ. Первыми ее должны начать применять квалифицированные бюро кредитных историй, остальные БКИ на новую шкалу обязаны перейти с 1 января 2024 года. Статус квалифицированных бюро кредитных историй в России по состоянию на ноябрь имеют три — «Национальное бюро кредитных историй» (НБКИ), «Объединенное кредитное бюро» (ОКБ) и «Бюро кредитных историй «Эквифакс». ОКБ досрочно выполнило ряд требований регулятора и уже рассчитывает кредитный рейтинг по новой шкале от 1 до 999 баллов, а у «Эквифакса» и ранее рейтинг был от 1 до 999, то есть ему нужно будет только выполнить некоторые требования ЦБ.

Новшества, которые прописаны регулятором в качестве обязательных для расчета индивидуального кредитного рейтинга гражданина:

Количество баллов — от 1 до 999 баллов. Новая шкала кредитного рейтинга, по сути, не является новой как таковой, а, скорее, первой единообразной, которую Банк России потребовал сделать для всех бюро кредитных историй. Ранее каждое из БКИ применяли собственные шкалы, так, например, в НБКИ шкала включала 850 баллов, а в ОКБ максимальная оценка рейтинга составляла 1245 баллов. Новая единообразная шкала кредитного рейтинга заемщика будет рассчитываться в диапазоне от 1 до 999 баллов: чем выше рейтинг, тем ниже оценивается кредитный риск заемщика, то есть у заемщика больше шансов получить одобрение кредита.

Доступность кредитного рейтинга для всех. Кредитный рейтинг теперь обязаны будут показывать заемщику все БКИ (квалифицированные — с 1 января 2022 года, остальные — с 1 января 2024 года). Ранее БКИ могли эту информацию гражданам не предоставлять, а только направлять полные кредитные истории без данных об оценочных баллах. В результате человек, получая отказ в выдаче кредита, не всегда мог сопоставить это с данными своей кредитной истории и/или вообще не знал, что его рейтинг низкий.

Бесплатное и неограниченное количество запросов на кредитный рейтинг. Кредитную историю бесплатно можно запрашивать в каждом из БКИ не более двух раз в год (на бумажном носителе — один раз в год). За последующие обращения за кредитной историей бюро требуют дополнительной платы. А вот кредитный рейтинг можно будет проверять хоть каждый день и бесплатно.

Раскрытие факторов и их веса в кредитном рейтинге. У БКИ остается право пользоваться при расчете кредитного рейтинга собственными данными, причем не только теми, которые содержатся в кредитной истории, но и вне ее. Поэтому очень важна новая обязанность бюро раскрывать потребителям, какие именно факторы оказывают влияние на рейтинги и какой они имеют вес в рейтинге. Это позволит заемщику понять, из чего сложилась оценка и почему она разная в различных БКИ. Например, если ОКБ обладает сведениями о просроченной задолженности в банке X, то человек увидит, что именно этот фактор снизил его рейтинг, тогда как, допустим, в НБКИ рейтинг будет выше, потому что у НБКИ нет сведений про просрочку в X.

Графическая наглядность. Кредитный рейтинг станет наглядно отображаться в графическом виде: красная зона (низкий рейтинг), желтая зона (средний рейтинг), светло-зеленая зона (высокий рейтинг), ярко-зеленая зона (очень высокий рейтинг). В последнюю зону относятся 10% самых качественных заемщиков, а доля остальных зон составляет по 30%.

₽500 и 91 день. Кредитный рейтинг должен предсказывать дефолт заемщика (невозможность выплачивать долг) в течение ближайшего года на сумму от 500 рублей и на срок от 91 дня. На стадии обсуждения проекта указания ЦБ, речь шла о том, что в кредитном рейтинге будут отображаться и все прошлые просрочки, начиная ₽ 500 сроком от 91 дня.

Какой кредитный рейтинг хороший

Понятие хорошего кредитного рейтинга — довольно расплывчато. И связано это с тем, что алгоритмы его расчета в каждом БКИ собственные, как и массив данных, на основе которых он рассчитывается. Поэтому адекватно оценить свой рейтинг как «хороший» или «плохой» заемщик может только, запросив его в БКИ. Бюро к оценке в баллах дают пояснения, каким именно он считается в их градации.

«РБК Инвестиции » провели эксперимент и запросили кредитный рейтинг в трех БКИ. У одного и того же человека рейтинг в двух из них расценивается как высокий, а в одном — как низкий.

Тема 9. Управление кредитным портфелем

Цель – раскрыть содержание процесса управления кредитным портфелем и показать особенности применения отдельных его элементов.

Задачи:

Оглавление

9.1. Задачи управления кредитным портфелем

Кредитование является основным традиционным источником дохода банков. На долю кредитного портфеля обычно приходится около 50 % всех банковских активов. Поэтому управление кредитным портфелем имеет для банка первостепенное значение.

Главной задачей управления является оптимизация соотношения доход/риск в краткосрочной и долгосрочной перспективах, в то время как задача минимизации потерь по кредитам не может рассматриваться как основная, поскольку может привести к низкой доходности, не достаточной для покрытия расходов по привлечению платных ресурсов, и банк, таким образом, потеряет свою коммерческую эффективность. Поэтому целесообразно применять два возможных подхода к управлению кредитным портфелем – максимизация прибыли при заданном уровне риска или минимизация риска при заданном уровне прибыли.

Все негативные события, связанные с эффективностью кредитной деятельности банка, вызваны влиянием и реализацией различных рисков как по отдельным элементам, целом по кредитному портфелю. В этой связи процессы управления кредитным портфелем и управления кредитным риском банка можно рассматривать как синонимы. Задача получения максимального эффекта от кредитных операций достигается путем построения у функционирования действенной и совершенствуемой системы кредитного риск-менеджмента.

Кредитный риск и неопределенность – это два взаимосвязанных понятия, характеризующие действия банка на рынке кредитных услуг, так как процесс принятия решения по кредитной сделке банки часто принимают в условиях неопределенности.

Вероятность наступления позитивного или негативного результата имеет стоимостное выражение – это прибыль или убыток, которые получит кредитор.

Кредитный риск – это потенциальная вероятность возникновения потерь банка.

Риск – это регулируемая экономическая категория, поскольку, основываясь на результатах оценки конкретной экономической ситуации и сопоставляя ее с прогнозируемым вариантом события, мы можем соразмерить реальность целей и возможностей.

Кредитный риск следует определить как вероятность полного или частичного невыполнения заемщиком условий кредитного договора.

Исполнение условий договора включает в себя не только выплату процентов за кредит и возврат основной суммы долга, но и возможность погашения долга за счет обеспечения.

Кредитные риски действуют в банковской сфере не изолированно, а в системе. Совершенно ясно, что если кредит предоставляется в другие страны, то возникает страновой риск, проявляющий себя через риск конвертируемости валют, особенно мягких, риск трансферта и риск, связанный с ограничениями в сфере платежей. Для международных кредитов может проявиться валютный риск, а если он выдается филиалом банка, то возможен трансляционный риск.

Риск по пассивным операциям, состоящий из риска диверсификации и риска инфляции, вроде бы никак не коррелируется с кредитным риском. Однако инфляция, обесценивая вклады, оказывает влияние на активные операции, приводит к необходимости завышения, хотя прогнозного, процента за кредит.

Риски, обусловленные клиентурой банка (промышленной и др.), непосредственно связаны с кредитным риском, так как ясно, что закономерности развития отдельных отраслей учитываются при кредитовании, равно как и другие риски, обусловленные составом клиентов.

Также можно отметить риск злоупотреблений, юридический риск, существенный при кредитовании предприятий.

Уже было отмечено подразделение рисков по степени постоянства их действия на систематический и несистематический. Систематический риск связан с внешними факторами – с экономической и политической ситуацией в стране, с состоянием финансового рынка, с изменением валютного курса, темпом инфляции. К категории несистематического относятся риск ликвидности, отраслевой и финансовый риск предприятия.

На рис. 9.1. показана взаимосвязь кредитного риска с событиями, происходящими в процессе кредитования, по следующей схеме:

причины возникновения → кредитный риск → результат проявления

Причины возникновения кредитного риска можно разделить на две большие группы: внешние и внутренние.

К внешним причинам можно отнести все события, происходящие в жизни общества (для наглядности отображения представлены как экономический, политический риски и форс-мажорные обстоятельства), и предпринимательский риск, представляющий собой все возможные события, непосредственно связанные с деятельностью заемщика, которые могут привести к невозможности выполнения им своих обязательств перед банком. Следует заметить, что первая группа рисков оказывает влияние на предпринимательский риск, кредитный риск, а также всю деятельность банка, даже не связанную с кредитным процессом.

К внутренним причинам проявления кредитного риска можно отнести качество работы кредитного отдела и качество принятия решений руководством банка. Банк в процессе управления кредитным риском в первую очередь принимает во внимание именно эти два фактора.

Важным моментом является соотношение понятий риска кредитной операции и риска кредитного портфеля. Уровень кредитоспособности, являясь важнейшим показателем риска кредитной операции, конечно же, оказывает влияние на риск всего кредитного портфеля. Но не следует отождествлять сумму рисков по каждой операции в отдельности с общим кредитным риском банка.

Суть заключается в двойственной природе кредитного риска, который имеет одновременно статический и динамический характер: кредитный риск проявляется в определенный момент в конкретном размере, но его уровень (вероятность) может меняться во времени.

В процессе выдачи и обслуживания кредита мы можем менять уровень риска, то есть кредитный риск отдельной операции – это функция от множества параметров – факторов кредитного риска.

Общий же кредитный риск банка следует рассматривать как статистическую величину – один из важнейших показателей деятельности банка, который определяется соотношением суммы ожидаемых потерь по кредитам к общей сумме выданных кредитов. При сравнении уровня реальных потерь с ожидаемыми можно оценить качество работы сотрудников банка, а также качество принятия решений его руководством.

Рис. 9.1. Возникновение и проявление кредитного риска

9.2. Факторы кредитного риска

Современные банки проявляют глубокую заинтересованность в качественной оценке степени кредитного риска и снижении его влияния на финансово – хозяйственную деятельность с применением соответствующего комплекса мероприятий. Но реальная оценка кредитного риска банка возможна при проведении детального анализа совокупности факторов, приводящих к возникновению риска при кредитовании.

Качественный анализ целого ряда рискообразующих факторов, позволяет банкам не только принимать адекватные решения по выдаваемым ссудам, но и в дальнейшем свести к минимуму прямые финансовые потери от невозврата кредитов.

Одновременно с рассмотрением факторов кредитного риска необходимо определить критерии их классификации. Они также могут носить разносторонний характер.

Кредитный риск обуславливается факторами, лежащими как на стороне клиента, так и на стороне банка (см. табл. 9.1).

Факторы, определяющие кредитный риск банка

Со стороны банка

Со стороны клиента

Основным критерием данной классификации факторов является содержательная сторона ссудных операций банка, в т. ч. субъектов кредитной сделки. Вместе с тем нельзя не учитывать влияние факторов, находящихся за рамками кредитной сделки.

Рискообразующими факторами при кредитовании являются:

Со стороны заемщика:

Базовыми критериями приведенной классификации факторов являются внутренние показатели банковской деятельности, находящиеся в сфере прямого контроля банка, т. е. контролируемые факторы. Вместе с тем, их необходимо рассматривать в совокупности влияния как внутренних, так и внешних факторов на степень кредитного риска.

Целесообразно также выделять критерии дифференциации рискообразующих факторов.

Рассматривая критериальные признаки с точки зрения субъектов кредитной сделки, определим их следующим образом:

Данные группы факторов могут быть раздроблены на более мелкие составляющие (см. табл. 9.2).

Исследование макроэкономических факторов показало, что ведущим фактором является общее состояние экономики, а также региона, в котором банк развивает свою деятельность. Кроме того, среди них выделяются факторы, обусловленные уровнем инфляции, а также бюджетным дефицитом, который покрывается в основном за счет внешних и внутренних заимствований. Существенную роль играет активность денежно-кредитной политики Банка России. Одним из определяющих рискообразующих факторов является уровень развития банковской конкуренции, характеризующийся увеличением концентрации банковского капитала в отдельных регионах и развитием гаммы банковских операций и услуг.

Структура рискообразующих факторов по сферам их возникновения и уровню влияния

Факторы

Внешние, макроэкономические

Внутренние, микроэкономические

Среди микроэкономических факторов большую роль играет уровень кредитного потенциала коммерческого банка, зависящего от общей величины мобилизованных в банке средств, структуры и стабильности депозитов, уровня обязательных резервов в Банке России, общей суммы и структуры обязательств банка. Факторами, оказывающими прямое влияние на возникновение риска невозврата кредита, являются степень риска отдельных видов ссуд, качество кредитного портфеля банка в целом, ценовая политика и качество кредитной политики банка.

В свою очередь, степень рискованности отдельных видов ссуд определяется исходя из их качества. Качество конкретной ссуды и кредитного портфеля банка в целом является одним из ключевых факторов кредитного риска. Совокупность факторов, влияющих на качество отдельно выдаваемой ссуды, включает в себя следующее:

Своевременный и детальный анализ выдаваемых ссуд в соответствии с рекомендуемой структурой рискообразующих факторов позволяет снизить вероятность возникновения риска невозврата кредита и принять адекватные меры по минимизации влияния данных факторов на кредитный процесс банка.

Вместе с тем, оценка предлагаемых факторов риска отдельно выдаваемой ссуды и их всесторонний анализ и учет предоставляет реальную возможность банкам избежать повторного влияния данных факторов в своей будущей деятельности.

9.3. Система риск-менеджмента кредитного портфеля банка

Состав макроэкономических факторов, а также значимость кредитного риска для экономики в целом показывают, что проблема кредитного риска выходит за пределы деятельности коммерческих банков и их взаимоотношений с клиентами. Поэтому управление кредитным риском со стороны коммерческих банков – это лишь часть общего процесса. Государство в лице Центрального банка также воздействует на кредитный риск. Но Центральный банк выполняет только одну функцию управления – регулирование – и не может управлять кредитным риском из-за нарушения принципа экономической самостоятельности коммерческих банков. Более того, использование резервов для покрытия потерь по ссудам, страхование и гарантирование кредитов тоже нельзя отнести к управлению, поскольку в данном случае мы имеем дело с уже осуществившимся риском и лишь пытаемся сгладить его последствия.

Процессы, относящимся к кредитному риску, следует рассматривать в системе риск-менеджмента (см. рис. 9.2), основными элементами которого являются:

Однако гарантирование риска лишь отчасти входит в группу финансирования кредитного риска, так как имеет схожие черты процесса обеспечения. Но риск обеспечения рассматривается как составная часть кредитного риска. Поэтому гарантирование риска присутствует в этой схеме условно в целях разделения процессов кредитования и возмещения потерь за счет реализации обеспечения.

Основным блоком концепции риск-менеджмента кредитного портфеля является управление кредитным риском.

Система управления кредитным риском функционально несколько отличается от обычной схемы. В традиционном понимании управление включает функции анализа, планирования, контроля и регулирования. Применительно к управлению кредитным риском следует выделить: оценку, анализ, планирование, регулирование и контроль. Добавленная функция оценки связана с тем, что многие риски вообще не фиксируются, не отражаются в бухгалтерской отчетности. Поэтому часто применяются показатели, лишь косвенно отражающие такое многофункциональное понятие, как риск. Наряду с универсальными средствами оценки риска (среднеквадратичное отклонение, вероятность проявления риска) используются, например, показатели числа (доля) банкротств в определенной отрасли, подотрасли или во всей экономике, удельный вес безнадежных долгов и другие. Поэтому каждый раз при разработке методик управления рисками следует уделять самое серьезное внимание функции оценки риска.

В рыночных условиях отсутствуют единые сформулированные на вышестоящем уровне управления требования к оценке объекта управления. В связи с этим каждая организация решает эти проблемы самостоятельно, сохраняя в коммерческой тайне применяемую систему управления. Изменение условий деятельности коммерческих организаций должно сказаться на функциях управления, так как одна из них (функция оценки) в централизованной экономике выполнялась в скрытом виде вышестоящей организацией.

Рис. 9.2. Структура риск-менеджмента кредитного портфеля банка

Для оценки сложных рисков, имеющих несколько источников и объектов влияния, к которым относится кредитный риск, такие подходы неприменимы. Все это требует специального выделения в процессе управления отдельной функции – функции оценки. Такая функция теоретически необходима в любой экономической системе управления. Просто в некоторых случаях она опускается, если не возникает специальной практической проблемы оценки. Подобно тому, как функция учета в качестве самостоятельной функции может практически не выделяться, если особых проблем с ее реализацией нет.

Функция оценки как отдельный вид управленческой деятельности направлена на обоснование объекта управления. Для выполнения этой функции применяются особые приемы и методы. При управлении такими сложными объектами, к которым относится кредитный риск, требуется специальная организация работ, подготовка и обучение специалистов, создание отдельных рабочих групп. В то время как за рубежом такие организационные структуры уже сформировались, в российских банках по-прежнему ощущается нехватка квалифицированных специалистов.

Функция оценки является первой функцией и поэтому понятно, что она оказывает определяющее влияние на эффективность всей системы управления.

Проявление кредитного риска является сложным и неоднозначным, многообразна его связь с причинными явлениями в экономике, политике, и в связи с этим возникает проблема надежного управления им.

При управлении возвратностью банковского кредита целесообразно выделение двух последовательно зависимых стадий управления. Первая стадия – стадия выдачи кредита. В этот первоначальный период необходимо принять решение о целесообразности для банка выдать ссудозаемщику кредит. На второй стадии следует осуществить решения по управлению выданным кредитом, осуществляя мониторинг кредитора, периодическую проверку соответствия условий выдачи и реализации кредитного плана. Первая стадия в значительной степени предопределяет общую эффективность управления кредитным риском и поэтому главное внимание уделяется ей.

9.4. Регулирование кредитного риска Банком России

Основными инструментами регулирования кредитных рисков коммерческих банков являются экономические нормативы, состав которых определен Инструкцией ЦБ РФ № 110-И «Об обязательных нормативах банков» от 16.01.2004 г. Эти нормативы рассчитываются ежедневно, обязательны для исполнения всеми банками и определяют основные параметры кредитного портфеля банка и защищают его от наиболее серьезных последствий реализации банковских рисков.

Основным является норматив достаточности капитала, который задает пропорции составных элементов баланса банка, определяет стратегию банка в области привлечения и размещения финансовых ресурсов, а также отражает действие регулирующей функции собственного капитала банка.

Для регулирования непосредственно кредитного портфеля используются следующие нормативы:

Норматив максимального размера риска на одного заемщика или группу связанных заемщиков (Н6) регулирует (ограничивает) кредитный риск банка в отношении одного заемщика или группы связанных заемщиков и определяет максимальное отношение совокупной суммы кредитных требований банка к заемщику или группе связанных заемщиков к собственным средствам (капиталу) банка:

где Крз – совокупная сумма кредитных требований банка к заемщику, имеющему перед банком обязательства по кредитным требованиям, или группе связанных заемщиков, за вычетом сформированного резерва на возможные потери по указанным кредитным требованиям.

Норматив максимального размера крупных кредитных рисков (Н7) регулирует (ограничивает) совокупную величину крупных кредитных рисков банка и определяет максимальное отношение совокупной величины крупных кредитных рисков и размера собственных средств (капитала) банка:

где Кскрi – i-й крупный кредитный риск за вычетом сформированного резерва на возможные потери по соответствующим кредитным требованиям определенный с учетом взвешивания на коэффициент риска, установленный в отношении соответствующих активов.

Крупным кредитным риском является сумма кредитов, гарантий и поручительств в пользу одного клиента, превышающая 5 % собственных средств (капитала) банка.

Норматив максимального размера кредитов, банковских гарантий и поручительств, предоставленных банком своим участникам (акционерам) (Н9.1), регулирует (ограничивает) кредитный риск банка в отношении участников (акционеров) банка и определяет максимальное отношение размера кредитов, банковских гарантий и поручительств, предоставленных банком своим участникам (акционерам) к собственным средствам (капиталу) банка:

где Kpai – величина i-го кредитного требования банка, а также кредитного риска по условным обязательствам кредитного характера и срочным сделкам в отношении участников (акционеров), которые имеют право распоряжаться 5 % и более долей (голосующих акций) банка, за вычетом сформированного резерва на возможные потери по указанным кредитным требованиям.

Норматив совокупной величины риска по инсайдерам банка (H10.1) регулирует (ограничивает) совокупный кредитный риск банка в отношении всех инсайдеров, к которым относятся физические лица, способные воздействовать на принятие решения о выдаче кредита банком. Норматив H10.1 определяет максимальное отношение совокупной суммы кредитных требований к инсайдерам к собственным средствам (капиталу) банка:

где Крсиi – величина i-го кредитного требования к инсайдеру банка, кредитного риска банка, кредитного риска по условным обязательствам кредитного характера и срочным сделкам, заключенным с инсайдером за вычетом сформированного резерва на возможные потери по указанным кредитным требованиям, определенная с учетом взвешивания на коэффициенты риска, установленные в отношении соответствующих активов.

9.5. Методы управления кредитным риском

Цель деятельности банка сводится к получению максимальной прибыли (дохода) при минимально возможном риске. Оптимальной комбинацией доходности и риска является та, в которой достигается минимум для соотношения риск – доходность или максимум для соотношения доходность – риск.

При оптимальном сочетании доходности и риска должны одновременно выполняться два следующих условия:

Нетрудно заметить, что такая комбинация при принятии одного вида риска и игнорировании альтернативных источников дохода всего лишь одна (точка А на рис. 9.3). В случае множества принимаемых рисков и использования диверсифицированных источников дохода таких оптимумов может быть несколько, что и является правилом на практике. В таком случае поиск оптимального соотношения доходности и риска реализуется поэтапно путем осуществления на практике последовательных приближений в виде реализации управленческих решений.

Рис. 9.3. Связь риска и дохода

При осуществлении деятельности в зоне 1 банк не обеспечивает для себя минимального необходимого дохода, ввиду чего при долговременном функционировании в этой зоне банк неминуемо столкнется с серьезными проблемами. Определим эту зону как зону недостаточной доходности.

В зоне 2 банк принимает на себя заведомо неприемлемый риск; вероятность получения планируемых высоких доходов значительно снижается. Определим эту зону как зону неоправданного риска.

И, наконец, рассмотрим зону 3: в ней банк обеспечивает себе минимальный необходимый доход и принимает на себя разумный риск. Очевидно, что именно в этой зоне находится оптимальная комбинация доходности и риска. Определим ее как зону безопасного функционирования с достаточной доходностью.

Выбор оптимальной зоны достигается в процессе управления риском. Основными методами управления кредитным риском являются: дифференциация заемщиков, диверсификация кредитных вложений, лимитирование рисков, хеджирование рисков, деление рисков.

Методы управления кредитным риском

Методы управления

Конкретные действия

Оценка кредитоспособности ссудозаемщика; определение условий ссуды, исходя из оценки

Диверсификация кредитных вложений

Применение разных объектов кредитования, создание филиалов для борьбы с территориальным и отраслевым риском

Применение лимитов объема крупных вложений, приходящихся на единицу собственных средств банка. Лимитирование объемов кредитования одним заемщиком. Лимитирование объемов кредитования для крупных заемщиков.

Проведение операций с кредитными деривативами.

Сотрудничество с другими банками по кредитованию совместных проектов

Дифференциация заемщиков. Дифференцированность – один из принципов кредитования, который, наряду с платностью, срочностью возврата и обеспеченностью составляет основу кредитной системы. Дифференцированность означает, что не все заявки на предоставление кредита будут удовлетворены банком. Однако способы предпочтения одних клиентов другим могут быть различными. Банк может иметь определенный круг своих постоянных клиентов и работать только с ними (такая практика характерна для многих мелких и средних банков в России). Или же банк может специализироваться на оказании услуг предприятиям определенной отрасли и определенного региона. Поскольку в России все коммерческие банки – универсальные, то наиболее правильным способом будет дифференциация заемщиков на основе оценки и анализа их кредитоспособности. Следует заметить, что в экономической литературе и банковской практике под оценкой кредитоспособности часто понимают анализ финансового состояния предприятия. Этот анализ, безусловно, нужен и проводится всеми банками, однако он говорит, как правило, о возможности получения возмещения, если заемщик не вернет свой долг. Кредитоспособность – это возможность использования заемщиком кредита по его целевому назначению и получения прибыли с учетом возврата кредита и процентов по нему. Не следует забывать, что основная задача банка – оказание услуг своим клиентам, поэтому успешная реализация проекта, на который был получен кредит, важна не только для предпринимателя, но и для банка, несмотря на то, что кредит, как правило, предполагает наличие обеспечения. По нашему мнению, получение прибыли банком в результате реализации обеспечения (а такие случаи бывают) является негативным моментом, поскольку эта прибыль получена в результате проблем заемщика, а банк не выполнил основную свою функцию – посредничество в кредите.

В настоящее время существует множество методик оценки и анализа кредитоспособности, на основе которых банки проводят дифференциацию потенциальных клиентов. Одни банки разрабатывают свои методики, другие используют готовые, третьи создают методики на основе синтеза известных теоретических положений и практического опыта.

В мировой практике все методы подразделяются на два вида: логико-дедуктивный и эмпирико-индуктивный. Цель логико-дедуктивного метода состоит в том, чтобы вывести причинную зависимость между кредитоспособностью потенциального клиента в будущем и факторами, которые оказывают на нее влияние. В рамках фундаментального анализа определяются важные внутрифирменные и внешние факторы.

В отличие от логико-дедуктивного метода, эмпирико-индуктивный метод обобщает опыт, связанный с предыдущими заемщиками, и применяют его для принятия решений в отношении новых кредитов. Эмпирико-индуктивный метод основывается на предположении о том, что на основе анализа финансовой отчетности можно судить о развитии кредитоспособности заемщика в будущем. Для этого математико-статистическими методами определяются индикаторы, которые отражают типичные признаки различных кредитных историй, и вырабатываются методические рекомендации для принятия решений.

Обобщая опыт оценки и анализа кредитоспособности, следует выделить наиболее популярные методы.

В английских банках используются системы РАRSЕR или САМРАRI:

информация о персоне потенциального заемщика, его репутации.