что такое stablecoin в криптовалюте

Стейблкоины: краткое руководство

Несмотря на очевидные преимущества криптовалют, они все еще подвержены высокой волатильности, что сильно затрудняет их использование в качестве средства оплаты или товара. Для решения этой проблемы были созданы так называемые stablecoins, устойчивые к колебаниям курса.

Что такое стейблкоин?

В отличие от обычных криптовалют, стейблкоины обладают очень устойчивым курсом. Впервые идея «стабильной криптовалюты» была озвучена командой проекта Mastercoin в 2012 году. После этого несколько раз делались попытки создать stablecoin на основе евро или юаня. Однако успешно реализовать задумку удалось только три года спустя — именно тогда на рынке появился знаменитый Tether, привязанный к доллару.

Благодаря высокой стабильности, stablecoins могут быть эффективным и удобным средством обмена, а также использоваться для хранения сбережений. Оптимистично настроенные эксперты считают, что они могут стать хорошей альтернативой «фиату» в странах с нестабильной экономикой, а также применяться для выплаты зарплат и пенсий.

Как это работает?

Как правило, стабильность stablecoins достигается при помощи обеспечения. Большинство из них подкрепляются фиатными деньгами, либо различными активами, такими как:

Кроме того, существуют и так называемые «необеспеченные» стейблкоины. При этом отсутствие волатильности достигается благодаря выпуску акций сеньоража — старого приема, который давно применяется государствами для получения прибыли от наращивания денежной массы.

На данный момент на рынке представлены три основных типа стейблкоинов:

Давайте рассмотрим их поподробнее.

1. Fiat-collateralized

Стейблкоины, обеспеченные фиатными деньгами, представляют собой своего рода долговую расписку. В этом случае каждая «монета» будет привязана к единице фиатной валюты (например, доллару США), которая выступает в качестве залога. Залог находится на хранении у третьей стороны — чаще всего это депозитарный банк.

Чтобы получить stablecoins, пользователю нужно внести средства на депозитный счет. Например, чтобы купить 100 USDT(Tether) вам потребуется заплатить 100 долларов. Если же вы захотите вывести «фиат» обратно, то стейблкоины будут ликвидированы, а деньги вернутся вам в соотношении 1:1.

Такая схема имеет несколько выраженных преимуществ:

2. Crypto-collateralized

Идея обеспечивать stablecoins фиатными деньгами и взаимодействовать с традиционными финансовыми институтами понравилась далеко не всем. Так появились стейблкоины, подкрепленные одной или несколькими криптовалютами. Первой монетой, созданной по этой схеме, была BitUSD, которая появилась еще в 2013 году.

Чтобы компенсировать высокую волатильность «криптозалога», эмитент стейблкоина использует переобеспечение, которое позволяет поглощать курсовые колебания и сохранять цену стабильной. Например, чтобы выпустить 100 однодолларовых монет, вам необходимо предоставить им 200 долларов обеспечения в криптовалютном эквиваленте (Bitcoin, Ethereum и т.д.). Это позволит монете стоить 1 доллар даже при довольно серьезных скачках курса.

Crypto-collateralized stablecoins управляются при помощи блокчейна — если цена залоговой криптовалюты снижается до критического минимума, то стейблкоины автоматически ликвидируются.

Данная разновидность стейблкоина имеет свои преимущества, такие как:

3. Non-collateralized

Чтобы избежать недостатков стейблкоинов, подкрепленных фиатом или криптовалютами, некоторые разработчики решили и вовсе обойтись без залога. Стабильность курса необеспеченной монеты достигается за счет сеньоража.

Сеньораж — доход, который образуется за счет эмиссии денег и присваивается эмитентом. Его широко используют государства, получающие прибыль на увеличении денежной массы.

Чтобы сохранять курс стейблкоина на одной отметке, эмитенты контролируют объем его предложения при помощи смарт-контрактов. Держатели монет при этом получают акции на долю в будущем сеньораже. Эта концепция получила название seigniorage shares. Она была придумана Робертом Сэмсом в 2014 и стала основой для таких проектов как Basecoin и Havven.

Необеспеченные стейблкоины предлагают акционерам такие преимущества как:

Какие перспективы у стейблкоинов?

Несмотря на очевидные недостатки и промахи в реализации, многие криптоэнтузиасты уверены, что стейблкоины ждет большое будущее. В частности, некоторые эксперты считают, что они могут стать удобным инструментом для совершения сделок с недвижимостью или ценными бумагами.

Другие же пророчат стейблкоинам роль цифрового воплощения различных традиционных активов, в том числе фиатных денег. Однако, для этого необходимо тесное взаимодействие между традиционными и криптовалютными торговыми площадками.

Топ 5 стейблкоинов. Все, что тебе нужно знать

Несмотря на подавляющее негативное отношение инвесторов к криптовалютам в течение большей части 2018 года, отрасль продолжает испытывать быстрое технологическое развитие, которое должно улучшить, некоторые аспекты этого относительно нового сектора.

За последние 18 месяцев, различные проекты выполняли сложную задачу ограничения волатильности, выпуская так называемые stablecoins.

В отличие от традиционных криптографических токенов, stablecoins предназначены для поддержания стабильной стоимости по отношению к активу или валюте в любое время. Многие стейблкоины, используют доллар США в качестве ориентира стоимости.

Большая часть stablecoin на рынке сегодня, привязаны к таким валютам, как доллар США или евро, с некоторыми исключениями, отмеченными ниже.

Хотя сегодня на рынке доступно множество стабильных монет, мы сузили наш список до пяти, принимая во внимание популярность, размер и уникальность.

Tether (USDT)

USDT является королем холма стейблкоинов, затмевая всех своих конкурентов по объему, рыночной емкости и доступности. На самом деле токен USDT настолько распространен, что его ежедневный объем торгов, в настоящее время превышает все криптовалюты, кроме bitcoin.

Данная монета выпускается компанией Tether Limited и привязана к доллару. Каждый токен эквивалентен одному доллару, и должен быть обеспечен реальными долларами на счету компании.

Хозяева данной крипты, являются владельцы биржи Bitfinex, в связи с чем в их сторону льется много негатива. Так как с помощью печатания новых долларов можно двигать цену bitcoin, что и приписывают Tether в момент роста биткоина до 20 000$.

Токен создавался для упрощения работы бирж с фиатными деньгами. По сути когда кто-то говорить что выходить в доллар на бирже, на самом деле он фиксируется в USDT. Не так давно данный токен мог исчезнуть, так как владельцы не могли пройти проверку, и подтвердить наличие реальных денег на счетах.

Tether построен на базе протокола Omni Layer, который обеспечивает выпуск токенов на базе биткоина. Работает он по методу Proof of Solvency (доказательство платежеспособности) — доказательство резервирования, или Proof of Reserves.

В общем данная монета позволяет быстро фиксировать прибыль, но все тёрки с законом, не очень хорошо влияют на её репутацию.

Как сообщает CoinCodex, в июне 2018 года, Tether выпустил отчет «Обновление прозрачности», в котором опровергла утверждения о том, что у нее недостаточно резервов в долларах США, для поддержки каждого оборотного токена USDT.

DAI (DAI)

DAI — это стабильная монета, выпущенная проектом MakerDAO. Что отличает DAI от остальной части списка, так это его уникальный подход к обеспечению стабильной цены. В отличие от большинства других проектов, которые обеспечены валютными резервами, хранящимися на отдельных или нескольких банковских счетах. DAI зависит от системы умных контрактов с Collaterized Debt Position (CDP), поддерживаемых ETH, для поддержания своей цены в равновесии.

Каждый может принять участие в присоединении Ethereum к системе, что еще больше укрепит стабильность монет. Токен DAI работает в тандеме с токеном Maker MKR, который высоко ценится.

Кстати, один парень из Швейцарии, даже основал легальную компанию с этой стабильной монетой:

TrueUSD (TUSD)

Как и в случае с Tether, TrueUSD привязан к доллару США, хранящемуся в резервах компании, в соотношении 1: 1. Две монеты в основном расходятся в разных позициях компаний-эмитентов в отношении прозрачности.

Команда TrueUSD стремится обеспечить большую ясность во внутренней работе своих бизнес-операций, и полностью раскрыть фактическую информацию о своих резервах в долларах США, находящихся в различных банковских учреждениях по всему миру. TrueUSD подлежит ежемесячным отчетам, проводимым сторонними организациями, и регулярно публикует данные своей учетной записи.

USD Coin (USDC)

USD Coin — еще один проект, направленный на укрепление своей позиции на рынке стабильных монет. Он был выпущен консорциумом CENTER и Circle, финтех-стартапом, который приобрел биржу Poloniex в начале 2018 года.

USDC является стандартным токеном ERC20, нацеленным на постоянное поддержание привязки 1: 1 к доллару США, и гарантированно будет полностью поддерживаться ежемесячными отчетами, проводимыми сертифицированными третьими сторонами.

Gemini Dollar (GUSD)

Gemini Dollar был запущен одной из крупнейших криптовалютных бирж в мире, Gemini.

Подобно большинству проектов со стабильной монетой, GUSD является токеном с долларовой поддержкой, но он имеет явное преимущество по сравнению с конкурентами в том, что его поддерживает известный бренд Gemini. При полной поддержке своей инфраструктуры, Gemini Dollar готов набрать обороты, и в будущем урвать себе значительную часть рынка стабильных монет.

Кроме того, Gemini сохранил сквозной страховой продукт для обеспечения страхования FDIC в определенных пределах, при этом периодические отчеты публикуются BPM Accounting and Consulting.

Что такое стейблкоин? Стейблкоины на криптовалютных биржах — список на 2021 год

Стейблкоины – это тип криптовалют, стоимость которых привязана к фиатным деньгам или драгоценным металлам. Чаще всего, стейблкоины привязаны к доллару США, из расчета 1 актив = 1 доллар.

Стейблкоины в первую очередь используются криптовалютными биржами для быстрой и дешевой передачи друг другу большого количества долларов и обычными пользователями при торговле на криптобирже, без необходимости использовать банковскую систему.

Использование стейблкоинов значительно сокращает комиссии за транзакции и позволяет не связываться с правовыми ограничениями со стороны банков, при этом рынок получает инструмент для удобной торговли и хеджирования средств в краткосрочной перспективе.

Навигация по материалу:

Как появились стейблкоины?

Спорный вопрос, возникший еще с появлением биткоина 10 лет назад, о том смогут ли составить конкуренцию традиционным типам валют электронные или виртуальные деньги, можно уже с полной уверенностью сказать решен в пользу последних.

Тому свидетельство практически лавинообразное появление множества криптовалютных бирж, криптообменников, платежных сервисов, блокчейн стартапов, и даже распространение банкоматов, торгующих криптой – криптоматов. Мало того, многие корпорации, банки, инвестиционные фонды с мировым именем лихорадочно вводят у себя отделы по работе с блокчейном, нанимая спешно специалистов.

Однако, не смотря на столь впечатляющие перспективы криптовалют, все же у них есть ряд недостатков, одним из которых является высокая волатильность. Т.е. быстрое и сильное изменение курса в течение определенного временного периода. Это создает серьезные трудности при использовании крипты, как платежного средства — «здесь и сейчас».

Одной из попыток решения такой проблемы является создание некоторых гибридных криптовалют, служащими нечто средним между привычными фиатными деньгами и криптовалютами в чистом виде — стейблкоинов. Об этой интересной новации в мире криптовалюты и будет рассказано в этой статье.

Что такое стейблкоин?

Точного или официального определения, что такое стейблкоин (далее по тексту – СК) (от англ. stable — стабильный, фиксированный) пока еще нет. В качестве основы можно принять определение, которое есть в таких финансовых авторитетных аналитических изданиях, как Bloomerg.

Под стейблкоином понимается криптовалютный актив, текущая стоимость которого обеспечена одним из традиционных и ликвидных типов активов — валютой, товарными ценностями, т.е. активами, принятыми в мировой финансовой практике, как надежное и законное средство расчета.

Основная задача стейблкоина — это сгладить волатильность криптовалюты, за счет того, что ее цена (курсовая стоимость на рынке) «привязана» к цене, например, доллара США, швейцарского франка или золота.

Здесь вполне уместна аналогия того, что было до 1973 года, когда, и американский доллар, и даже советский рубль были обеспечены полновесным золотом, имели «золотой стандарт». Использование такой практики предполагает следующие преимущества стейблкоинов:

При всех преимуществах такого решения проблемы волатильности, у любого СК есть один большой недостаток. Дело в том, что процент обеспеченности или ликвидность СК определят тот, кто ее выпустил. Т.е. проблему манипулирования курсом со стороны эмитента, стейблкоины решить не могут.

Вот почему пока что биткоин остается надежным средством сбережения или как его называют «цифровым золотом». Он является полностью децентрализованной криптой, никто не может манипулировать его курсом, обесценить, напечатать еще или понизить процент обеспеченности чем то ценным.

Зачем нужны стабильные монеты?

Высокая волатильность затрудняет (или даже делает невозможным) ежедневное использование криптовалюты. Когда вероятность инфляции высокая, людям следует использовать стейблкоины. У данной формы денег есть возможность стать резервной валютой для стран с высоким уровнем инфляции и обеспечить стабильность во всём мире. Основная идея стейблкоина — предоставить лучшие возможности криптовалютного мира и банковской индустрии.

Тот факт, что стейблкоины обеспечены активами, делает их более привлекательными в качестве средства обмена и в большей степени в качестве инструмента сбережения. Благодаря этим особенностям использование стейблкоинов вместо фиатных денег представляется более реалистичным.

Типы стейблкоинов

Криптовалютный рынок еще только начал завоевывать мировое финансовое пространство и следует быть готовым к тому, что появится огромное множество криптовалют, типов, разновидностей.

Стейблкоины можно разделить на три категории :

Обеспеченные фиатными валютами

Такие стейблкоины преимущественно работают по схеме, когда число выпущенной цифровой монеты равно сумме используемых для ее «подстраховки» реальных, надежных денег. Для этих целей пока в основном используется доллар США – самое надежное международное средство расчетов. Однако уже имеются попытки сделать СК на базе других мировых валют.

В частности Китай имеет планы к 2021 году полноценно запустить цифровой юань. Несмотря на столь положительный момент все эти обеспеченные фиатом стейблкоины имеют следующие ограничения:

Преимущества стейблкоинов обеспеченных фиатом

Недостатки стейблкоинов обеспеченных фиатом

Обеспеченные криптовалютой

Это криптовалюта где в качестве базового актива используется более надежный и ликвидный цифровой инструмент. Как правило, в основном используется для обеспечения биткоин, риппл и эфир. Иногда практикуется привязка СК к «корзине» криптовалют.

Этот вариант не особо решает проблемы волатильности курса, но зато повышает степень доверия пользователей к данной цифровой монете. Пример из практики СК — «DAI», обеспечиваемый Ethereum (ЕТН).

Преимущества стейблкоинов обеспеченных криптовалютой

Недостатки стейблкоинов обеспеченных криптовалютой

Примеры стейблкоинов, обеспеченных криптовалютой — Dai (DAI) и bitUSD (BITUSD).

Необеспеченные

Такие стейблкоины сравнительно редки при использовании в практике расчетов. Главным образом задача тех, кто выпускает такие монеты — это получить дополнительный доход в виде сеньоража (Seigniorage). Т.е. доход получаемый эмитентом криптовалюты от того, что ее пользователи осуществляют все расчеты только через платежные сервера владельца крипты, оплачивая ему процент комиссии.

Эта модель поначалу широко использовалась на первичном рынке размещения криптовалют ICO, пик которого пришелся на середину 2016 и конец 2017 гг.

Основное отличие необеспеченного СК от остальных альткоинов состоит в том, что эмитент поддерживает некоторый уровень ликвидности в платежной системе, периодически нейтрализуя скачки курса СК.

Преимущества необеспеченных стейблкоинов

Недостатки стейблкоинов без обеспечения

Примеры стейблкоинов без обеспечения — SagaCoin (SAGA) и Havven (HAV).

Обзор рынка стейблкоинов

Несмотря на свою относительную молодость, рынок СК за период с 2018 по 2021 год показал впечатляющую динамику. Так, за это время появились на рынке более 200 новых СК и блокчейн – проектов, использующих этот формат крипты.

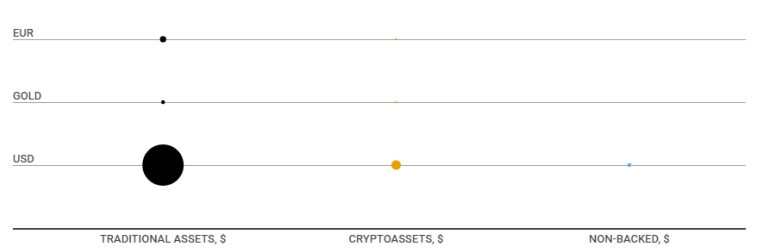

Распределение долей СК по типам, используемых активов в качестве обеспечения, представлено на рисунке выше.

Лидирующее положение на рынке производных криптовалют СК занимает пока Tether, с доминированием в 75%.

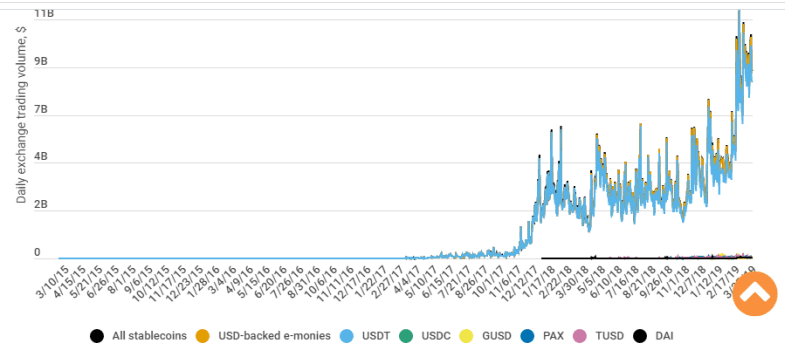

Объем торгов СК основных типов пока невелик и достигает в моменте 120 млрд. долларов. Но динамика пока остается восходящей и по мере роста спроса на криптоактивы в виду, например, надвигающегося мощного экономического кризиса, темпы роста использования СК примут экспоненциальный вид.

Стейблкоины с фиатным обеспечением

Подавляющее большинство стейблкоинов, привязанных к фиатным валютам, номинированы в долларах США. Они заняли свободную нишу, как криптовалютный инструмент с минимальной волатильностью. Все самые популярные обеспеченные стейблкоины выпускаются криптовалютными биржами:

Эмитенты классических стейблкоинов декларируют их обеспечение реальными долларами на банковском счете или пакетом гособлигаций в соотношении 1:1. Поэтому 1 токен практически всегда стоит 1 доллар, его цена редко отклоняется более чем на десятые доли процента. Но все не так просто. Реальное обеспечение таких стейблкоинов не всегда возможно верифицировать, приходится доверять отчетности эмитента — криптовалютной компании, часто зарегистрированной в офшоре.

Пользователи обеспеченных фиатом стейблкоинов почти не задумываются об их реальном обеспечении, так как удобство использования превышает все сомнения и риски. Стабильность их цены поддерживается доверием, почти без использования рыночных или технических методов.

Главное о сути «обеспеченных» стейблкоинов. У них есть централизованный эмитент — организация, несущая экономическую и юридическую ответственность, и обеспечение фиатной валютой на банковском счете. Фактически это не криптовалюты, а токенизированный фиат — электронные деньги на блокчейне. Концептуально они аналогичны платежным системам, таким как PayPal или Webmoney. С технической стороны их главное отличие — прозрачность транзакций, так как они проходят через публичные блокчейны.

Алгоритмические стейблкоины

Децентрализованные или алгоритмические, стейблкоины появились даже немного раньше. Первые из них были запущены на блокчейне Bitshares еще в 2013 году. Их обеспечение состояло исключительно в базовом токене блокчейна — BTS, вследствие его волатильности эти стейблкоины оказались недостаточно стабильными.

Самый популярный из существующих децентрализованных стейблкоинов, DAI на блокчейне Ethereum, запущен в 2017 году. Привязка к доллару США поддерживается рыночными и техническими механизмами на основе смарт-контрактов, реализующих алгоритм стабилизации цены. Поэтому стейблкоины этого типа и получили название «алгоритмических».

Алгоритмический стейблкоин работает поверх публичного блокчейна с обеспечением из его базовой криптовалюты — например, ETH. Обеспечение в виде эфира блокируется в смарт-контракте и на его базе запускается криптоактив. Стабильность цены достигается механизмом CDP (Collateral Debt Position) и избыточностью обеспечения, достигающей в среднем 50%. При погашении токенов пользователь получает ETH обратно в свой кошелек.

Таким образом, с помощью алгоритмов регулирования цены создается стабильный криптоактив без участия фиатных валют и необходимости связи с традиционной финансовой системой. Алгоритмические стейблкоины работают как криптовалюты. В отличие от USDT и его аналогов они децентрализованы и не подчиняются единому эмитенту и регуляторам.

Сейчас в криптоиндустрии доминируют обеспеченные стейблкоины. Механизмы их работы более понятны людям, так как близки к уже привычным электронным деньгам. В случае рыночных потрясений они лучше выдерживают привязку к доллару. Привязка алгоритмических стейблкоинов в периоды кризисов работает хуже, и они более волатильны.

Еще один существенный фактор состоит в том, что USDT занял серьезную нишу в реальной экономике. Например, в пересылке денег рыночными торговцами из Москвы в Китай и международных переводах во множестве других стран. Мгновенные переводы, низкие комиссии и отсутствие процедур KYC/AML на многих биржах делают классические стейблкоины очень удобным инструментом.

Алгоритмические стейблкоины широко используются в рамках индустрии DeFi, но пока не могут выйти за ее пределы. Им только предстоит найти применение в реальных экономических операциях.

Государственные и банковские стейблкоины

Центральные банки сразу восприняли криптовалюты как потенциальную угрозу стабильности финансовой системы, монополии в денежной эмиссии и причину возможного падения спроса на резервы в фиатных валютах. В конце 2013 — начале 2014 года большинство ЦБ выпустили первоначальные заявления и предупреждения о криптоактивах.

После нескольких лет наблюдения за криптовалютным рынком ЦБ большинства стран пришли к необходимости контроля за оборотом криптоактивов и регулирования бизнеса. Со своей стороны, центральные и коммерческие банки работают над выпуском стейблкоинов, подобных Tether.

Концепция выпуска цифровых валют центральных банков (ЦВЦБ, или англ. CBDC) понятна ЦБ, так как они очень близки к обычным безналичным деньгам. Идет движение к созданию проектов, которые будут полностью контролироваться ЦБ и все операции будут прозрачны для регулятора.

Выпуском CBDC центральные банки стремятся создать контролируемую, безопасную и стабильную денежную систему, которая снизит стимулы для создания криптовалют и других частных денег. В отличие от них, CBDC будут поддерживаться центробанками аналогично национальным валютам и иметь статус законного платежного средства.

ТОП-5 стейблкоинов, список на 2021 год

Цифровыми монетами, соответствующие стандарту «СК» и имеющие непосредственное практическое применение, являются:

Важные цифры — стабильность и ликвидность

С точки зрения сегодняшнего пользователя для стейблкоина критически важны два фактора: стабильность и ликвидность.

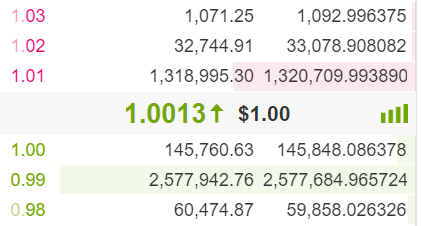

Если измерять этот параметр более точно, то нужно брать книгу заказов и смотреть, сколько можно продать или купить мгновенно в пределах заданного диапазона проскальзывания (скажем, 1%).

На практике эти два фактора коррелируют: чем больше ликвидность стейблкиона, тем менее он восприимчив к кратковременным выбросам цен. И по этим двум факторам — стабильности и ликвидности — пока никто даже близко не догоняет Tether.

Я включил в таблицу рыночную капитализацию, потому что это число, которое многих интересует — но оно может быть обманчивым. Например, хотя рыночная капитализация Dai примерно равна таковой у TrueUSD, первая намного менее ликвидна.

Ниже можно видеть, что пара TUSD/USDT на бирже Binance невероятно ликвидна — с несколькими миллионами долларов наличной ликвидности, доступными в пределах 1-процентного отклонения цены.

Я не считаю эти цифры ликвидности непосредственно для TUSD, так как большинство людей заинтересовано в торговле стейблкоинами за BTC или ETH, а не между собой.

Если монета используется в качестве носителя стоимости (НС), мы ожидаем от нее высокой рыночной капитализации — монета стоит больше долларов. Если это средство обмена (СО), речь может идти скорее про объем — монетой много торгуют.

Я включил в таблицу включил меру скорости денег, рассчитываемую как Средний ежедневный объем / Рыночная капитализация. У Tether этот параметр невероятно высок (это годовая скорость более 300, для сравнения, у M1 доллара — всех долларов, кроме резервов банков, — скорость около 6), что указывает, что криптовалюта используется в основном как средство обмена, а также может быть индикатором того, что люди активно избегают хранить капиталы в Tether.

Перспективы и тренды развития стейблкоинов

С точки зрения конечного пользователя CBDC и банковские токены очень похожи на обеспеченные фиатом стейблкоины. Поэтому эти три группы активов будут напрямую конкурировать и пытаться вытеснить друг друга с рынка.

Главное преимущество стейблкоинов частных банков в большом охвате, пользовательской базе и твердой репутации традиционных финансовых институтов. Люди будут пользоваться ими аналогично другим банковским продуктам, в тех же приложениях. Поэтому стейблкоины частных компаний, такие как JPM Coin и Libra, вызывают серьезные опасения у регуляторов.

Традиционные крипто-стейблкоины в такой компании могут оказаться невостребованными. Они, вероятно, выживут, но будут испытывать сильное давление и обороты заметно снизятся. Их функции будут перехвачены банками и CBDC, при этом соперники не будут испытывать дефицита доверия.

Наиболее сильные позиции имеют CBDC за счет административного ресурса. Регуляторам уже удалось заметно затормозить выпуск Libra, и, возможно, токен не появится на рынке до решения всех юридических вопросов. Государство полностью заберет нишу «электронных денег на блокчейне», посторонние игроки в этой области ему не нужны. Этот процесс уже происходит в Китае на уровне пилотного проекта — миллионы китайцев в нескольких регионах пользуются цифровым юанем, и их число будет только расти.

Широкое распространение CBDC и упразднение наличных очень интересно правительствам. Это настоящая база для финансовой инфраструктуры государства XXI века, когда есть полный контроль над всеми операциями, денежными потоками частных лиц и компаний. При этом не нужны физические проверки, все движения видны технологически, ничего спрятать невозможно. Другие ЦБ рано или поздно придут к этой концепции, на разных уровнях контроля и возможной степени приватности для граждан.

На усиление государственного контроля криптосообщество будет отвечать новыми проектами децентрализованных стабильных криптоактивов. Именно в такой запутанной ситуации могут себя проявить усовершенствованные алгоритмические стейблкоины, которые не зависят от банков и регуляторов. В криптоиндустрии к ним перейдут функции, которые сейчас выполняют USDT и другие обеспеченные стейблкоины. Они станут настоящими стабильными криптовалютами, а не электронными деньгами.

Следующий шаг — некий новый блокчейн со стабильной ценой и очень низкой волатильностью, который сможет использоваться как обычная фиатная валюта, но без привязки к доллару или евро. Нужны механизмы стабильности криптовалют, встроенные в архитектуру блокчейна, и криптовалюты с изначально стабильной ценой, а не надстройкой над чем-то волатильным. Главной их целью станет отказ от привязки к доллару или евро.

Для их создания возможна механика, подобная традиционным рынкам на основе облигаций — аналогично тому как доллар поддерживается бондами (казначейские обязательства). Для этого нужно, чтобы появился токен на блокчейне с встроенной стабильностью. Пока такие механизмы еще не разработаны.

С другой стороны, на фоне пандемии и ускорения эмиссии фиатные валюты обесцениваются все быстрее. Сейчас вариант падения доллара в несколько раз уже не выглядит фантастическим. Сама привязка криптовалют к падающим фиатным валютам становится опасной и излишней. И если в перспективе пяти лет появится стабильная криптовалюта с такой же волатильностью к доллару, как, например, швейцарский франк — она сможет выйти на глобальный уровень и станет основой по-настоящему децентрализованной финансовой системы.

Где можно купить стейблкоины? ТОП-5 криптобирж

Для безопасной и удобной покупки стейблкоинов и других криптоактивов мы подготовили рейтинг самых надежных и популярных криптовалютных бирж, которые поддерживают ввод и вывод средств в рублях, гривнах, долларах и евро.

Надежнее всего площадки с наибольшим оборотом денежных средств, уже несколько лет крупнейшей криптовалютной биржей в мире является Binance. Площадка Binance является самой популярной криптобиржей и на территории СНГ, поскольку имеет максимальные объёмы торгов и поддерживает переводы в рублях с банковских карт Visa/MasterCard и платёжных систем QIWI, Advcash, Payeer.

Специально для новичков мы подготовили подробный гайд: Как купить биткоин на криптобирже за рубли?

| # | Биржа криптовалют | Официальный сайт | Оценка площадки |

|---|---|---|---|

| 1 | Binance (выбор редакции) | https://binance.com | 9.7 |

| 2 | Huobi | https://huobi.com | 7.5 |

| 3 | Exmo | https://exmo.me | 6.9 |

| 4 | Yobit | https://yobit.net | 6.3 |

| 5 | OKEx | https://okex.com | 6.1 |

Критерии по которым выставляется оценка в нашем рейтинге криптобирж :

Поделитесь этим материалом в социальных сетях и оставьте свое мнение в комментариях ниже.