что такое cdo в финансах простыми словами

Что такое cdo в финансах простыми словами

CDO (Collateralized debt obligation) — облигация, обеспеченная долговыми обязательствами. Основной фокус этих структурированных долговых инструментов заключается в том, что банк упаковывал в CDO активы (ипотечные пулы) с разной степенью риска. За счет смешивания плохих (рискованных) активов с хорошими, общий котел получал наивысший кредитный рейтинг ААА, при этом, за счет более высоких платежей по рискованным долям, этот актив обладал намного более привлекательной доходностью, чем другие долговые инструменты, обладающие тем же кредитным рейтингом.

Получение высокого рейтинга открывало инструментам CDO дорогу в портфели крупнейших институциональных инвесторов (пенсионные фонды), которые могут инвестировать только в инструменты с рейтингом AAA.

С явлением CDO, широкая общественность познакомилась в период кризиса 2008 года, когда выяснилось, что инструмент является намного более рискованным, чем его преподносили.

Поскольку многие выпуски CDO были малоликвидны, и вообще могли не иметь рыночной цены, состояние рынка CDO оценивалось через расчетный индекс ABX.

27 июня 2007 года SEC начинает 12 расследований по практике CDO по запросу из Конгресса о непрозрачности этих инструментов[2].

Страховые компании, такие как Ambac, ACA, AIG выпускали страховку от дефолта (CDS) на инструменты CDO, что позволяло переносить свои кредитные рейтинги «ААА» на структурные финансовые продукты[1].

Проблема CDO в том, что в том виде, в котором они были созданы

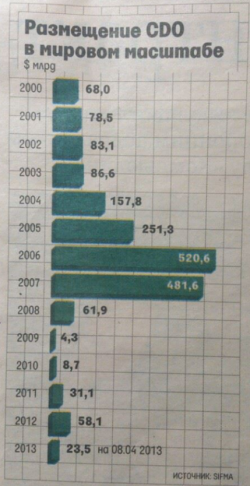

После 2008 года новых CDO практически не выпускалось. Рынок CDO начал снова ожидвать только в 2012 году[3]. Объем выпуска CDO по годам:

Источники:

[1] Нуриэль Рубини, Стивен Мим: «Нуриэль Рубини: как я предсказал кризис»

[2] Хронология кризиса 2008

[3] Ведомости, №98 (3366), 6.06.2013 «Низкие ставки подогрели рынок CDO»

Синтетические обеспеченные долговые обязательства (CDO)

Что такое синтетический CDO?

Синтетический CDO, иногда называемый обеспеченным долговым обязательством, инвестирует в неденежные активы, чтобы получить доступ к портфелю активов с фиксированной доходностью. Это один из видов обеспеченных долговых обязательств (CDO) – структурированный продукт, который объединяет активы, генерирующие денежные средства, которые объединяются в пулы и продаются инвесторам. Синтетические CDO обычно делятся на кредитные транши в зависимости от уровня кредитного риска, принимаемого на себя инвестором. Первоначальные инвестиции в CDO осуществляются нижними траншами, тогда как старшие транши могут не включать первоначальные инвестиции.

Понимание синтетических CDO

Синтетические CDO – это современный прорыв в области структурированного финансирования, который может предложить инвесторам чрезвычайно высокую доходность. Они не похожи на другие CDO, которые обычно инвестируют в обычные долговые продукты, такие как облигации, ипотека и ссуды. Вместо этого они получают доход, инвестируя в неденежные производные инструменты, такие как свопы на дефолт по кредиту (CDS), опционы и другие контракты.

В то время как традиционный CDO приносит продавцу доход от денежных активов, таких как ссуды, кредитные карты и ипотека, ценность синтетического CDO исходит из страховых премий по свопам на дефолт по кредиту, оплачиваемых инвесторами. Продавец занимает длинную позицию по синтетическому CDO, предполагая, что базовые активы будут работать. Инвестор, с другой стороны, занимает короткую позицию, предполагая, что базовые активы дефолт.

Инвесторы могут оказаться на крючке гораздо большего, чем их первоначальные вложения, если в контрольном портфеле произойдет несколько кредитных событий. При синтетическом CDO все транши получают периодические платежи на основе денежных потоков от свопов кредитного дефолта.

Обычно на выплаты по синтетическим CDO влияют только кредитные события, связанные с CDS. Если кредитное событие происходит в портфеле с фиксированным доходом, синтетический CDO и его инвесторы несут ответственность за убытки, начиная с траншей с самым низким рейтингом и постепенно увеличивая их.

Краткий обзор

Синтетические CDO генерируют доход от неденежных производных инструментов, таких как свопы на дефолт по кредиту, опционы и другие контракты.

Синтетические CDO и транши

Транши также известны как срезы кредитного риска между уровнями риска. Обычно три транша, используемые в основном для CDO, называются старшим, мезонинным и долевым. Старший транш включает ценные бумаги с высокими кредитными рейтингами, как правило, с низким уровнем риска и, следовательно, с более низкой доходностью.

И наоборот, транш на уровне капитала несет в себе более высокую степень риска и содержит производные инструменты с более низким кредитным рейтингом, поэтому он предлагает более высокую доходность. Хотя транш на уровне капитала может предложить более высокую доходность, это первый транш, который поглотит любые потенциальные убытки.

Транши делают синтетические CDO привлекательными для инвесторов, поскольку они могут получить доступ к CDS, исходя из своего аппетита к риску. Например, предположим, что инвестор желает инвестировать в синтетический CDO с высоким рейтингом, который включает казначейские облигации США и корпоративные облигации с рейтингом AAA – наивысшим кредитным рейтингом, предлагаемым Standard & Poor’s. Банк может создать синтетический CDO, который предлагает выплату доходности казначейских облигаций США плюс доходность корпоративных облигаций. Это будет синтетический CDO с одним траншем, который включает только транш высшего уровня.

Ключевые выводы

Синтетические CDO: тогда и сейчас

Синтетические CDO были впервые созданы в конце 1990-х годов как способ для крупных держателей коммерческих займов защитить свои балансы, не продавая займы и не нанося ущерба отношениям с клиентами. Они становились все более популярными, потому что у них, как правило, более короткий срок службы, чем у CDO с денежным потоком, и нет продолжительного периода наращивания прибыли для инвестиций. Синтетические CDO также легко настраиваются андеррайтером и инвесторами.

Они подверглись резкой критике за их роль в кризисе субстандартной ипотеки, который привел к Великой рецессии. Изначально инвесторы имели доступ только к субстандартным ипотечным облигациям, поскольку существовало много ипотечных кредитов. Но с созданием синтетических CDO и свопов кредитного дефолта, риски этих активов увеличились, и инвесторы не осознавали, что базовые активы были намного более рискованными, чем они думали. Когда домовладельцы объявили дефолт по своим ипотечным кредитам, рейтинговые агентства понизили рейтинг CDO, заставив инвестиционные фирмы уведомить инвесторов, что они не смогут вернуть свои деньги.

Несмотря на свое неоднозначное прошлое, синтетические CDO могут пережить возрождение. Инвесторы, ищущие высокую доходность, снова обращаются к этим инвестициям, и крупные банки и инвестиционные фирмы реагируют на спрос, нанимая кредитных трейдеров, которые специализируются в этой области.

Индивидуальный CDO

Опубликовано 05.06.2020 · Обновлено 05.06.2021

Что такое Индивидуальный CDO?

Заказной CDO теперь чаще называют заказным траншем или возможностью заказного транша (BTO).

Ключевые моменты

Основы индивидуального CDO

Традиционно обеспеченные долговые обязательства (CDO) объединяют совокупность активов, генерирующих денежный поток, таких как ипотечные кредиты, облигации и другие виды ссуд, а затем переупаковывают этот портфель в отдельные разделы, называемые траншами. Сделанные на заказ CDO могут быть структурированы, как эти традиционные CDO, объединяя классы долга с потоками доходов, но этот термин обычно относится к синтетическим CDO, которые инвестируют в свопы кредитного дефолта (CDS), и которые более гибко настраиваются и отличаются более тонкой настройкой.

Транши – это части объединенного актива, разделенные по определенным характеристикам. Различные транши CDO несут разную степень риска в зависимости от кредитоспособности базового актива. Таким образом, каждый транш имеет разную квартальную доходность, которая соответствует его собственному профилю риска. Очевидно, что чем больше вероятность дефолта по траншу, тем выше доход, который он предлагает. Крупные рейтинговые агентства не оценивают индивидуализированные CDO – оценка кредитоспособности проводится эмитентом и, в некоторой степени, восприятием рынка. Поскольку это неликвидные и сложные финансовые инструменты, индивидуальные CDO торгуются только на внебиржевом рынке (OTC).

История создания индивидуальных CDO

Сделанные на заказ CDO, как и CDO в целом, потеряли популярность из-за своей важной роли в финансовом кризисе, последовавшем за пузырем на рынке жилья и крахом ипотечных кредитов в период с 2007 по 2009 год. Создание этих продуктов Уолл-стрит рассматривалось как вклад в массовый крах рынка. и возможная государственная помощь, а также отсутствие здравого смысла. Продукты представляли собой хорошо структурированные инвестиции, которые было трудно понять – как покупателям, так и тем, кто их продает, – и которые трудно было оценить.

Несмотря на это, CDO являются полезным инструментом для передачи риска сторонам, готовым взять его на себя, и для высвобождения капитала для других целей. Уолл-стрит всегда ищет способы передать риски и разблокировать капитал. Итак, примерно с 2016 года заказные CDO возвращаются. В своей реинкарнации его часто называют возможностью индивидуального транша (BTO).

Краткая справка

В 2017 году было продано БТО на сумму около 50 миллиардов долларов.

Плюсы индивидуальных CDO

Очевидным преимуществом индивидуализированного CDO является то, что покупатель может настроить его под себя. Сделанный на заказ CDO – это просто инструмент, который позволяет инвесторам нацеливать очень конкретные профили риска на профили доходности для своих инвестиционных стратегий или требований хеджирования. Если инвестор хочет сделать крупную целевую ставку против индустрии козьего сыра, найдется дилер, который сможет создать индивидуальный CDO, чтобы сделать это по правильной цене. Тем не менее, эти продукты несколько диверсифицированы, так как пул ссужает, скажем, несколько производителей козьего сыра.

Второе главное преимущество – доходность, которую они могут обеспечить. Когда кредитные рынки стабильны, а фиксированные процентные ставки низкие, тем, кто ищет инвестиционный доход, следует копать глубже.

Минусы индивидуальных CDO

Кроме того, существует недостаток прозрачности и ликвидности, которые сопровождают внебиржевые операции в целом и эти инструменты в частности. Будучи нерегулируемыми продуктами, индивидуализированные CDO остаются относительно высокими по шкале риска и являются более подходящим инструментом для институциональных инвесторов, таких как хедж-фонды, чем для частных лиц.

Реальный пример заказных CDO

Citigroup является одним из ведущих дилеров по заказным CDO, сделав в них операций на сумму 7 миллиардов долларов США только в 2016 году. Чтобы повысить прозрачность того, что «исторически было непрозрачным рынком», – цитируя Викрама Прасада, управляющего директора Citi по корреляции и экзотической торговле, – банк предлагает стандартизированный портфель свопов на дефолт по кредиту. Эти активы обычно используются для создания CDO. Он также делает структуру ценообразования траншей CDO видимой на своем клиентском портале, «публикуя» цифры, полученные по траншам.

Что такое cdo в финансах простыми словами

Что такое синтетические CDO?

Спасибо, Ваш голос учтён

Что такое синтетические CDO?

Теперь вспоминаем, что такое синтетические продукты. Синтетика предполагает замену одного инструмента другим для достижения такого же результата. Например, если мы не можем купить облигацию, то можем купить базовый актив и продать фьючерс на него.

Давайте разберем пример со всеми тонкостями для более детального понимания.

Спасибо, Ваш голос учтён

Комментарий

Что такое синтетические CDO?

Если полезть во все эти рынки долговых обязательств, то можно сломать голову, но мы с вами попробуем разобраться со всей этой тематикой на более-менее простом языке (хотя даже простой язык тут будет крайне сложным, поскольку схемы реально мудреные).

В общем, начнем с простых (если их конечно можно так назвать) CDO.

Представьте, что банк выдает кредиты, предположим ипотечные, их объем растет и удержание такой задолженности становится невыгодным, ввиду падения свободных денежных средств, а потому банк собирает кредиты в кучку и перепродает их инвесторам, те получают доход в виде процентов по кредиту, банк получает деньги. Что-то вроде такой схемы:

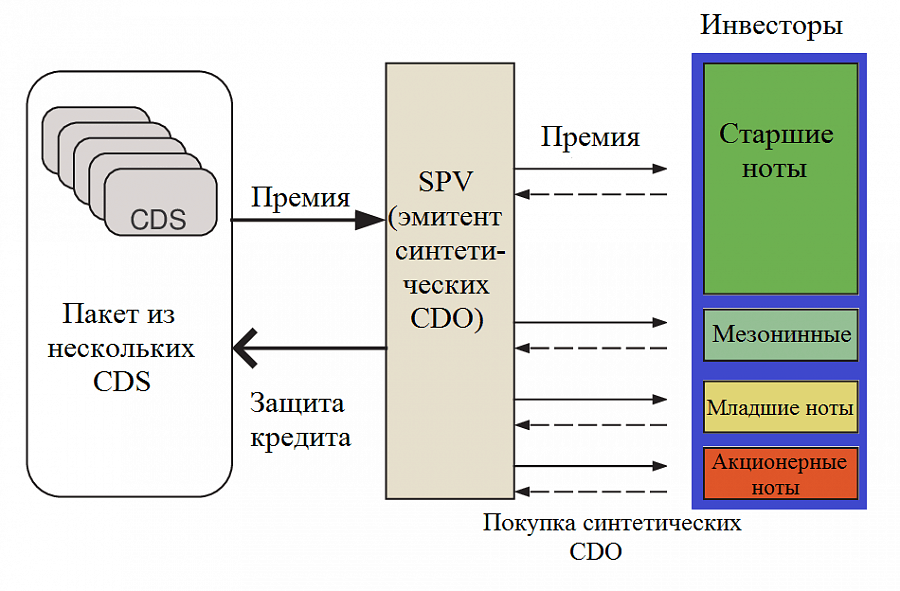

Теперь уже смотрим на все с точки зрения SPV, поскольку они взяли за деньги обязательство по активу, при этом это обязательство приносит им стабильную прибыль в виде премии от банка, а значит, под это обязательство можно выпустить свои «синтетические CDO«.

Получается, что SPV привлекает средства инвесторов, которые будут обеспечивать риск (т.е. пойдут на уплату банку в случае наступления дефолта), при этом доходность таким инвесторам обеспечивается за счет постоянной премии от банка выпустившего изначальные CDO.

Привлеченные средств SPV вкладывает в малорисковые активы, а потому инвесторы могут понести убытки только в случае наступления кредитного риска (дефолта), а значит их прибыль зависит от платежеспособности первоначальных заемщиков, как и в случае с покупкой CDO у банка напрямую, именно поэтому такого рода ценные бумаги называют синтетическими CDO (ведь их возможный убыток напрямую зависят от платежеспособности изначальных заемщиков, но при этом их прибыль зависит не от заемщиков, а от банка, который платит премию SPV).

В общем, если говорить простым языком, то покупая синтетические CDO вы покупаете актив, прибыль по которому формируется за счет «страховой премии», а возможные убытки зависят от наступления страхового случая, в некотором роде это инвестиция в страховку.

Обеспеченные долговые обязательства (CDO)

Понятие CDO

Особенность данного финансового инструмента заключается в том, что банковское учреждение включает в CDO бумаги, имеющие различную степень риска. За счет сочетания активов с высоким и низким риском все они получали высший кредитный рейтинг (ААА). Дополнительно, благодаря более крупным платежам, которые обусловлены активами с высокой степень риска, эта совокупность бумаг привлекательно за счет своей доходности, которая намного выше, чем у остальных долговых инструментов, имеющих такой же рейтинг. Благодаря такому рейтингу обеспеченные долговые обязательства могут легко попасть в пакеты ценных бумаг крупных инвесторов, которые за счет своего статуса могут совершать инвестиции лишь в активы, имеющие высший рейтинг.

CDO можно отнести к деривативам, то есть к кредитным производным активам. Функцию базового инструмента, являющегося основным для данной бумаги, могут выполнять различные долговые инструменты. К ним можно отнести предоставленные займы, закладные, облигации. Название CDO, в зависимости от базового актива, может быть другим. Их виды будут рассмотрены далее.

Рассмотрим подробнее, что такое CDO. Расшифровывается это понятие, как Collateralized Debt Obligations. С английского оно переводится дословно как обязательства, которые обеспечены долгом. Это кредитный дериватив, в основе которого находятся любые долговые ценные бумаги. Например, долги по займам, транши ценных бумаг, эмиссия которых осуществлялась в рамках секьюритизации, облигации, а также CDS или кредитные дефолтные свопы.

Кроме извлечения прибыли, при покупке CDO инвестор рискует тем, что долговые обязательства, которые служат обеспечением этих бумаг, будет исполнены не полностью или же вообще не будут выполнены.

Использование рассматриваемого актива дает банкам возможность снижения кредитных рисков, а инвесторам и трейдерам позволяет извлекать доход от арбитражной/спекулятивной торговли. Помимо того, CDO, за счет превращения неликвидных инструментов рынка в активы с высокой ликвидностью, способствуют повышению обшей рыночной ликвидности.

Обеспеченные долговые обязательства, зависимо от определенного виды базовых активов, которые лежат в их основе, могут подразделяться на следующие типы:

Также существуют синтетические CDO. Они отличаются тем, что в основе этих активов лежат не долговые обязательства, а только риски, возникающие по ним.

Ипотечный кризис в Соединенных Штатах Америки

Ситуация стала достаточно неоднозначной: прибыльность увеличилась, благодаря нахождению в составе CDO активов с высокой степенью риска, при этом кредитный рейтинг был по-прежнему на высшем уровне. Разумеется, это повлияло на повышение спроса на CDO среди инвесторов разного уровня: от частных до институциональных (как известно, крупные инвесторы не могут инвестировать в активы, рейтинг которых менее уровня AAA).

В результате этих событий была подорвана экономика США, что в дальнейшем привело к мировому экономическому кризису.

Каждый инвестор, который принял решение вкладывать инвестиции в фондовый рынок, должен знать, что для извлечения стабильной и крупной прибыли важно руководствоваться методами фундаментального анализа. Это объясняется тем, что он основан на факторах, которые создают движение на рынке. К ним относятся настроение участников рынка, анализ соотношения спроса и предложения, денежные потоки, а также взаимосвязь финансовых рынков между собой.