что такое aml в банке

Как пройти KYC, чтобы не разбиться о подводные камни

Обновлено 9 сентября 2021

8 мин на прочтение

Иногда принцип «знай своего клиента» заходит слишком далеко, но с этим можно работать.

Финансовые институты не хотят связываться с мошенниками, террористами и подозрительными схемами. Чем крупнее организация, тем тщательнее она проверяет клиентов и контрагентов — на кону рейтинг и репутация. К сожалению, результаты проверок не всегда оказываются справедливыми.

Разберёмся что такое AML и KYC, как это работает и на каких этапах могут появиться трудности.

План статьи

Что такое AML и KYC простыми словами

Процедуры KYC и AML должны оградить финансовые институты от работы с неблагонадёжными и опасными клиентами.

AML или противодействие отмыванию денег (Anti-money laundering) — совокупность законов, правил и процедур, препятствующих маскировке нечестно полученных средств под законный доход.

AML можно представить как свод правил. Если поведение клиента банка выходит за рамки этих алгоритмов, он попадает под наблюдение. Ему могут позвонить и попросить уточнить часть подозрительных операций и т.д.

Волна блокировок банковских счетов в 2017 году — следствие работы AML. Так 55% заблокированных компаний аномально за несколько часов или минут выводили деньги со счетов, никогда не задерживая их. По мнению российского «антиотмывочного» законодательства, это считается подозрительным поведением.

Каждая страна по-разному регламентирует AML, хоть и придерживается рекомендаций группы разработки финансовых мер по борьбе с отмыванием денег (FATF). К примеру, в США за наличные почти невозможно купить машину в салоне. Покупателя попросят доказать законное происхождение денег.

KYC или «знай своего клиента» (know your customer) — методика проверки личности клиента. Когда банк просит запомнить контрольное слово — это часть KYC. В будущем подобная мера поможет идентифицировать клиента.

Ещё одно назначение проверки KYC — убедиться в благонадёжности клиента или контрагента. Поэтому крупные финансовые институты опасаются работать с анонимными счетами, ведь их нельзя проверить на соответствие «антиотмывочного» законодательства.

KYC в России: несколько нюансов

Центробанк планирует создать единую KYC-платформы, но пока есть только концепт. Возможно, в будущем это изменит практику KYC.

Осенью 2019 года Центробанк представил концепт KYC-платформы. Система должна снизить затраты финансовых институтов при проведении комплаенс-процедур, повысить эффективность управления рисками и сократить число случаев необоснованных отказов.

Здесь есть два важных момента:

KYC верификация: что это и зачем нужно

Верификация — главный этап KYC. Благодаря ему клиенты получают защиту, а бизнес — уверенность, что сотрудничество не принесёт проблем.

Традиционно KYC состоит из трёх этапов:

При открытии счёта в банке сотрудник должен сравнить клиента с фотографией в паспорте, иногда сфотографировать или снять отпечатки пальца. Другой пример — «Яндекс.Драйв» просит новых пользователей сфотографироваться вместе с водительским удостоверением.

Во время идентификации клиент даёт согласие на обработку персональных данных. Это даёт старт следующему этапу.

KYC верификация. Компания проверяет данные о новом клиенте или контрагенте, чтобы понять: можно ли с ним работать. Верификация полезна и самим пользователям. Чем она дотошнее, тем злоумышленникам труднее получить доступ к счёту.

Привычная практика KYC — проверка кредитной истории. По её итогу человеку могут дать заёмные средства, отказать в них или предоставить на других условиях.

Аутентификация. Повторный доступ к аккаунту. Это может быть ввод логина и пароля, ответ на контрольный вопрос, считывание биометрических данных или что-то ещё.

C чем могут возникнуть проблемы

Финансовые институты рискуют репутацией и рейтингом, поэтому заинтересованы в полноте проверки. Иногда они перебарщивают.

К нам обратился предприниматель N, который не может пройти KYC европейского банка. Много лет назад N фигурировал в новостях о масштабной операции против компании, якобы замешанной в коррупционной схеме. О деле писали крупные российские СМИ, остальные перепечатывали новость.

Против самого N обвинения предъявлены не были, однако он упоминался в полусотне негативных публикаций. Этого оказалось достаточно, чтобы банк блокировал транзакции.

Иными словами, организации должны проверять как можно больше информации и при малейшем подозрении общаться с компетентными органами.

Что такое «Противодействие отмыванию денег» (AML) и как это работает?

Отмывание денег – это серьезное финансовое преступление, которое представляет собой легализацию денег, полученных незаконным путем. Существуют различные методы отмывания денег, и эти методы увеличиваются и развиваются с развитием технологий. Противодействие отмыванию денег (AML) включает политики, законы и нормативные акты для предотвращения финансовых преступлений. AML – это всемирный термин для предотвращения отмывания денег. Глобальные и местные регуляторы созданы по всему миру для предотвращения финансовых преступлений, и эти регуляторы разрабатывают политику борьбы с подобного рода нарушениями.

Как происходит отмывание денег в банковской сфере?

Незаконные средства сначала вводятся в законную финансовую систему, чтобы скрыть их реальный источник. Нелегальные деньги часто перемещаются, чтобы создать путаницу посредством банковских переводов на многочисленные счета. Лица, занимающиеся отмыванием денег, также вкладывают наличные в небольшом объеме или тайно переправляют деньги в зарубежные страны, чтобы избежать подозрений.

Благодаря этим многочисленным транзакциям нелегальные деньги выглядят законными и интегрируются в финансовую систему. Преступники могут снимать отмытые деньги с законных счетов и использовать их для финансирования организованной преступности, торговли наркотиками, торговли людьми или терроризма.

AML – это набор правил, законов и процедур, которые выявляют и не позволяют преступникам замаскировать незаконные средства под законный доход. Политика AML помогает банкам и финансовым учреждениям бороться с финансовыми преступлениями. Правила AML требуют, чтобы банки собирали информацию о клиентах, отслеживали и проверяли свои транзакции и сообщали о подозрительной деятельности органам финансового регулирования. Кроме того, период удержания AML требует, чтобы депозиты оставались на счете не менее пяти торговых дней. Банки могут использовать этот период хранения, чтобы помочь в борьбе с отмыванием денег и управлении рисками.

Почему AML важен для банковской отрасли?

Банки являются одними из крупнейших учреждений в области финансов. Поскольку банки по всему миру осуществляют посредничество в миллионах транзакций в течение дня, эти учреждения подвергаются более высокому риску финансовых преступлений. Более того, преступные организации часто осуществляют свою деятельность по отмыванию денег через банки и другие финансовые учреждения.

Банки должны выявлять риски, выполняя свои обязательства и принимая необходимые меры предосторожности. Процесс AML имеет решающее значение для финансового и репутационного состояния банков. Аудиторы и регулирующие органы требуют этого процесса по закону.

Кроме того, технологический сдвиг в финансовой инфраструктуре и рост онлайн-платежей увеличили потребность в более строгой защите личных данных клиентов. В ответ на новые и более строгие директивы банки и финансовые учреждения перенимают новые тенденции в решениях AML на основе искусственного интеллекта для более эффективного соблюдения требований AML. В рамках своей программы по борьбе с отмыванием денег банки действуют согласно четырем основным направлениям:

Как политика AML влияет на финансовые учреждения?

Финансовые учреждения придерживаются высоких стандартов, когда речь идет о процедурах выявления отмывания денег. Сотрудники обучены обнаруживать и отслеживать подозрительные транзакции клиентов. Транзакции и процессы тщательно регистрируются, чтобы помочь правоохранительным органам отследить финансовые преступления.

Хотя финансовые учреждения по закону обязаны соблюдать правила борьбы с отмыванием денег, не все учреждения с ними согласны. Многие банки считают, что реализация политики требует больших затрат, требует много времени, неэффективна и не стоит денег. Но в последние годы количество проверок организаций, проводимых регулирующими органами, увеличилось. Организации, не выполнившие свои обязательства, уплачивают огромные административные штрафы.

В 2018 году на организации, не соблюдающие правила ПОД, наложено штрафов на сумму 4,27 миллиарда долларов. Сумма штрафа в 2019 году увеличилась почти вдвое и составила 8,14 миллиарда долларов. А штрафы, выплаченные в 2020 году, составили более 10 миллиардов долларов. Помимо серьезных административных штрафов, организации, не соблюдающие требования AML, могут нанести ущерб своей репутации и потерять клиентов. Имидж финансового учреждения страдает, если его связывают с коррумпированными лицами или предприятиями.

AML в индустрии криптовалют и цифровых активов

Криптовалюта зачастую означает более дешевые и быстрые международные транзакции, однако она также делает криптосектор зрелым для преступной деятельности, такой как отмывание денег и финансирование терроризма.

Чтобы опережать это, регулирующие органы вводят жесткое законодательство по AML. Это помогает предотвратить отмывание денег через биржи криптовалюты и другие платформы. Программы AML включают надежные процессы KYC для идентификации и проверки пользователей. Этим власти надеются искоренить подозрительную активность в криптосекторе. Однако для криптобирж и цифровых кошельков это также означает вероятность быть уязвимыми для утечки данных.

Для криптовалютных бирж программы AML являются обязательными как для защиты от финансовых преступлений, так и для соблюдения ужесточающихся правил. Это означает внедрение эффективной программы AML, которая включает Политику принятия клиентов (CAP), Программу идентификации клиентов (CIP), постоянный мониторинг транзакций и процедуры управления рисками.

CAP относится к процессу идентификации новых клиентов с использованием официальной документации. CIP – это процесс проверки клиента на основе этой документации и официальных баз данных. Постоянный мониторинг означает, что криптобиржи должны иметь системы для выявления подозрительных транзакций и обеспечения актуальности сведений о клиентах.

В ЕС законодательство различается для обмена фиатных средств на криптовалюту и обмена криптовалюты на криптовалюту. Любой сервис для работы с цифровыми активами, который позволяет клиенту обменивать фиатную валюту на криптовалюту, должен внедрить KYC. Биржи, которые занимаются исключительно криптовалютой, этого не делают. При этом в США FinCEN классифицирует все криптовалюты одинаково. Это означает, что все криптовалютные биржи должны проводить KYC и устанавливать эффективные программы AML, независимо от поддерживаемых ими валют.

Подписывайтесь на Телеграм канал, чтобы всегда быть в курсе самых последних и горячих новостей – @like_freedman

Проверка личности и оценка рисков: что такое KYC и AML

Условия современного банкинга предполагают отказ от анонимности операций. Финансовые организации борются за прозрачность транзакций, а кредит можно взять только при предъявлении нескольких документов. Покупка иностранной валюты тоже производится по паспорту. В этой связи в деловом обороте появились аббревиатуры KYC и AML. РБК Тренды разобрались, что это за принципы и как они работают.

Что такое KYC

KYC (Know Your Customer или Know Your Client, Знай своего клиента) — принцип работы финансовых институтов, который обязывает их идентифицировать личность человека перед тем, как тот сможет проводить операции. Эта идентификация служит многим целям: пониманию своей клиентуры, мониторингу операций, снижению рисков, борьбе со взяточничеством и коррупцией.

Понятие KYC появилось в официальных документах Департамента Казначейства по борьбе с финансовыми преступлениями FinCEN США в 2016 году. Именно он ввел формальные требования KYC. Однако то, какие именно данные запрашивать от клиента, решают сами сервисы, так как единого стандарта не существует. К примеру, криптобиржи обычно запрашивают ФИО, дату рождения, почту, номер телефона, страну и адрес проживания, ID (паспорт, права или другой документ).

Примерами процедур KYC можно считать лимиты на снятие наличных со счета или верификацию личности клиента по коду из SMS.

Благодаря этому принципу банк определяет, кто может стать его клиентом, а также может получить базовые данные о клиенте, отслеживать и оценивать его транзакции, повышать безопасность этих транзакций.

Российские банки вводят процедуры биометрического распознавания клиентов. ВТБ, Газпромбанк, Альфа-банк, Россельхозбанк, Промсвязьбанк, Тинькофф Банк, Почта Банк, «Московский кредитный банк» и другие работают с «Ростелекомом» над развитием Единой биометрической системы, которая позволит клиентам этих банков получать все услуги удаленно по образцу лица и голоса. Система Smart-ID уже работает в Эстонии, Литве и Латвии. Она позволяет предоставлять 99% государственных услуг в интернете, а также помогает местным жителям намного быстрее проходить проверки KYC, голосовать онлайн, платить налоги в цифровом виде, покупать криптовалюты и т. д.

В России требования принципа KYC прописаны в ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма», а также в «Положении об идентификации кредитными организациями клиентов, представителей клиента, выгодоприобретателей и бенефициарных владельцев в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма». Контроль за исполнением принципа ведет комитет по финансовому мониторингу Минфина.

Как работает KYC

Софт для KYC работает по принципу сбора информации для составления базы данных. Специализированное программное обеспечение помогает фирмам управлять процессом проверки личности, позволяя им автоматически определять клиентов с высоким уровнем риска, сокращая при этом вероятность человеческой ошибки и ложных срабатываний.

Процедуры KYC представляет собой многоэтапную операцию, включающую сбор и анализ личной информации клиентов. Чтобы проверить эти данные, учреждения отправляют информацию множеству независимых сторонних проверяющих. Эти организации сравнивают ее с официальными базами данных, чтобы подтвердить, что информация верна и совпадает по всем параметрам. Проверяющие также сопоставляют информацию о человеке с глобальными базами преступников.

С помощью этих процедур финансовые организации и поставщики услуг могут определить уровень риска для каждого клиента.

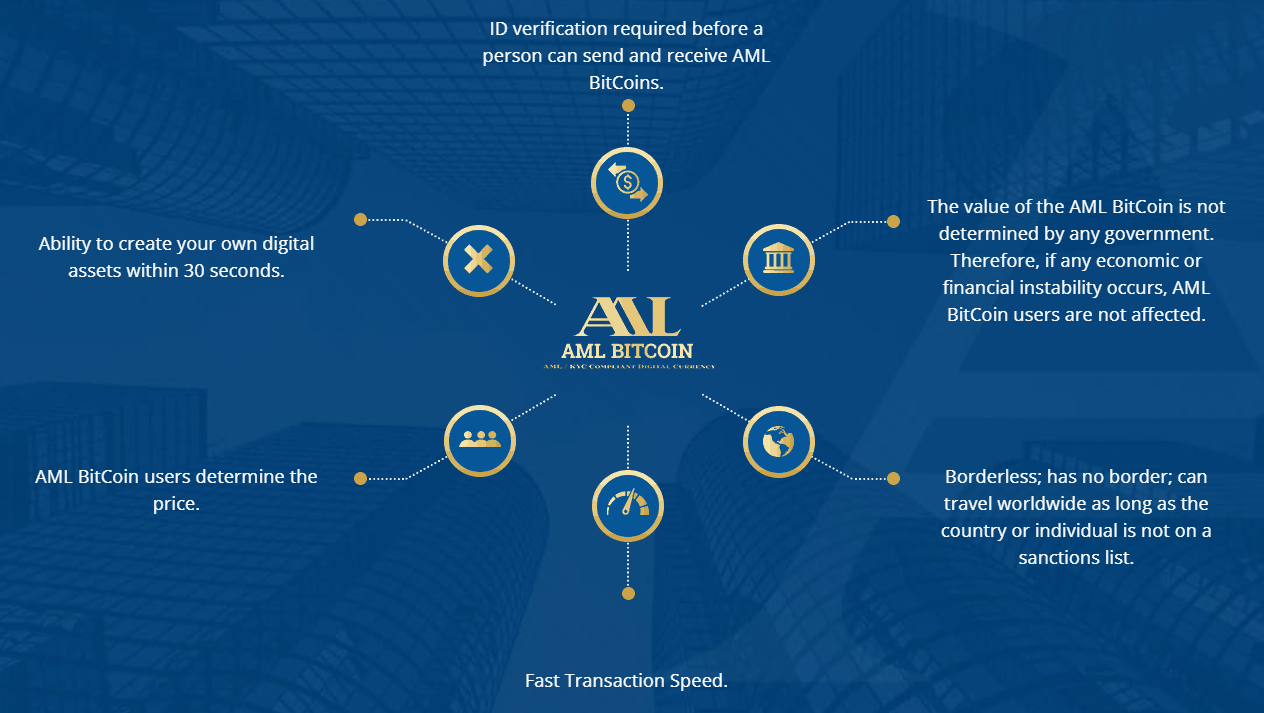

В начале 2021 года FinCEN предложила участникам рынка криптовалют и цифровых активов проверять личности клиентов. Так, Coinbase, которая работает с более чем 10 млн пользователей, требует от них предоставить персональные данные, удостоверяющие личность, чтобы подтвердить отсутствие подозрительной деятельности. Взамен биржа предлагает безопасность сделок. А новая криптовалюта AML Bitcoin (Anti-Money laundering Bitcoin) разработана с учетом политик KYC и AML, а также требований американского «Патриотического акта» и Американской межбанковской ассоциации. Данная цифровая валюта полностью открыта для банков и правительств за счет биометрической идентификации ее владельцев.

Соблюдение политики KYC и AML позволяет пользователям и биржам быстрее конвертировать криптовалюту в реальные деньги.

Что такое AML

Финансовые институты используют принцип AML для проверки бизнеса, который работает с наличными расчетами или имеет активы в наличности, держит деньги на разных счетах и в нескольких банках, переводит их за границу, покупает фьючерсы, опционы или другие инструменты для наличного расчета, инвестирует в ценные бумаги через брокеров или дилеров.

Понятие AML закрепилось после создания Группы разработки финансовых мер борьбы с отмыванием денег — FATF. Это произошло в 1989 году в Париже. Она разрабатывает международные стандарты по предотвращению отмывания денег и способствует их внедрению, а также борется с финансированием терроризма.

Другой организацией в борьбе с отмыванием денег выступает Международный валютный фонд. МВФ требует от своих 189 стран-членов соблюдать международные стандарты для предотвращения финансирования терроризма. Одно из правил требует, чтобы период замораживания средств на депозитах был не менее пяти дней для борьбы с отмыванием денег.

Как работает AML

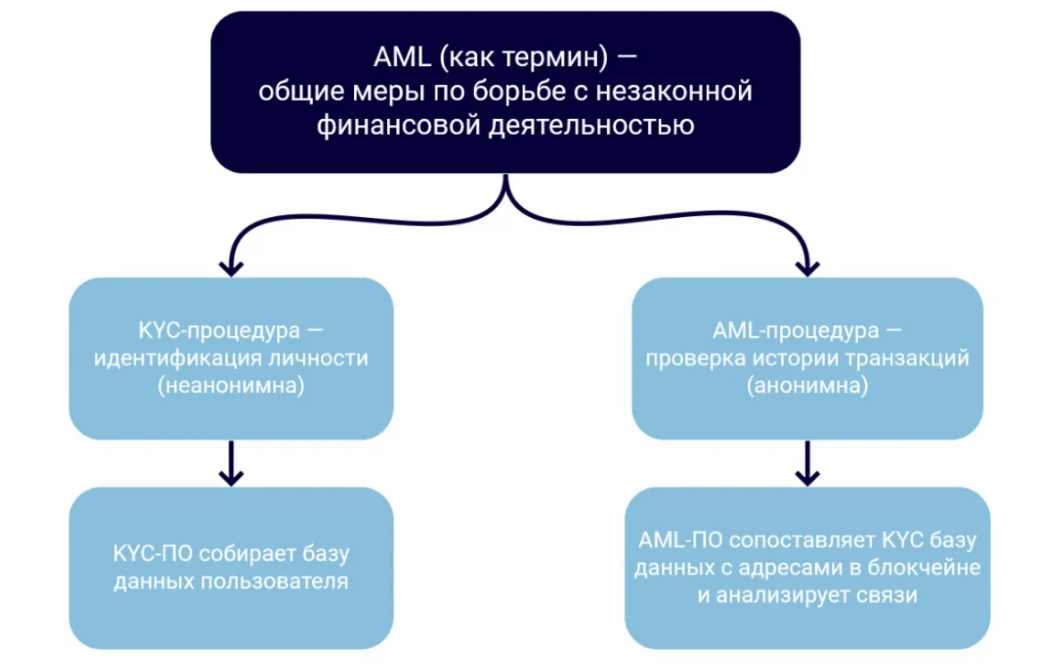

AML использует различные алгоритмы для связи базы данных KYC и других источников информации. Связь между AML и KYC должна быть постоянной и обратной. Модули KYC могут использоваться для адаптации программы AML к уникальным потребностям конкретного бизнеса, уточнения рисков клиентов и повышения эффективности соблюдения нормативных требований.

Идентификация клиента (KYC) является лишь частью противодействия отмыванию денег (AML). Другими его элементами выступают CDD — Customer Due Diligence (надлежащая проверка клиента), EDD — Enhanced Due Diligence (углубленная или расширенная проверка клиента), политика AML, основанная на рисках, текущая оценка рисков и постоянный мониторинг, программы обучения персонала, внутренний контроль и внутренний аудит.

Отчеты EDD составляют специальные фирмы, которые работают по стандартам компании PwC в соответствии с международным стандартом ISAE 3000. Обычно это работа по сбору дополнительной информации о клиентах с повышенными рисковыми рейтингами. К примеру, компания Refinitiv предлагает как продукт свои отчеты Enhanced Due Diligence с информацией по KYC из глобальных источников.

Подобные отчеты могут предоставлять также сами клиенты финансовых учреждений. Вся информация в них должна быть открытой и подкрепленной достоверными источниками.

Различия KYC и AML

KYC относится к процессу проверки личности и оценки рисков, а AML представляет собой спектр методов борьбы с отмыванием денег, используемых для защиты от финансовых преступлений, выявления и сообщения о них. Однако многие финансовые организации не могут полностью реализовать один или оба этих аспекта, ошибочно полагая, что они выполняют одну и ту же задачу.

KYC выступает одним из принципов, которые нужно соблюдать, чтобы соответствовать правилам AML. Причем, отказ от проверки KYC станет поводом для уголовного преследования, даже если организация работает легально и честно.

AML, по сути, это процесс соответствия, который состоит из анализа информации о клиентах, чтобы соответствовать требованиям FATF. При этом одним из источников информации о компании является документ KYC, который включает качественную и количественную информацию.

Андрей Симаков, руководитель продукта «Риски и комплаенс» компании «Диасофт», отмечает, что KYC и AML дополняют друг друга. По его словам, когда современные крупные банки объявляют конкурс, они включают отдельные блоки и по выявлению сомнительных операций AML и KYC. Однако, когда речь идет о банках с недостаточным капиталом, KYC может быть не предусмотрена. Симаков поясняет, что в этом случае банки предпочитают ориентироваться на открытые справочники и неавтоматизированную идентификацию.

Эксперт отметил, что в России идентификация клиента регламентируется Положением Банка России от 15 октября 2015 года № 499-П, а для его проверки можно использовать открытые перечни, реестры, а также СМИ и другие источники.

«AML — это, в основном, техника соблюдения законодательства в определенной стране. В 2021 году в нашей стране ЦБ и Росфинмониторинг ввели много новых правил контроля операций и исключили некоторые устаревшие. Кроме того, нормой AML стала блокировка операций клиентов, которые имеют совпадения с различными перечнями (их список недавно пополнил реестр запрещенных ресурсов от Роскомнадзора). Таким образом, самым успешным игроком становится тот, кто хорошо разбирается в российском законодательстве. Это, как правило, местные игроки», — рассказал Симаков.

Термины KYC и AML встречаются только в тех странах, где есть законодательные ограничения. В офшорах таких требований нет.

Что такое борьба с отмыванием денег (AML)?

Законы о борьбе с отмыванием денег направлены на то, чтобы остановить отмывание незаконных средств. Законодательные меры против отмывания денег принимают правительства отдельных стран и многонациональные организации, такие как FATF.

Отмыванием денег называют процесс превращения «грязных» денег в чистые. Делается это путем сокрытия происхождения средств, смешивания их с законными транзакциями или инвестирования в законные активы.

Криптовалюта – довольно привлекательный способ отмывания денег ввиду ее конфиденциальности, сложности получения средств и еще не сформировавшейся законодательной базы. Злоумышленники часто используют ее для отмывания огромных сумм.

Binance и многие другие криптобиржи отслеживают подозрительное поведение в рамках соблюдения требований AML и сообщают о нем в правоохранительные органы.

Введение

Законы о борьбе с отмыванием денег (AML) помогают бороться с оборотом незаконных средств. Данные законы требуют от централизованных бирж криптовалюты обеспечения безопасности клиентов и борьбы с финансовыми преступлениями. Ввиду анонимного характера криптовалют их регулирование в значительной степени зависит от мониторинга поведения и личности клиентов.

Что такое AML?

Чем отличаются AML и KYC?

Что такое отмывание денег?

Отмывание денег проходит в три этапа:

Как отмывают деньги?

Сделать это можно разными способами. Традиционный метод – создание поддельных чеков за услуги в магазинах, ресторанах и т. д. В этом случае частное лицо или организация использует другие компании в качестве прикрытия для отмывания денег. Преступники создают поддельные квитанции и расплачиваются за них «грязными» физическими деньгами, превращая их в законный доход. Затем этот приток смешивается с подлинными транзакциями, чтобы их было трудно отличить.

Однако на сегодняшний день нелегальные средства обычно представляют собой цифровые, а не физические деньги. Соответственно, и методы отмывания денег модернизируются. Возможностей спрятать и отмыть «грязные» деньги стало еще больше, чем раньше. Например, стало возможным напрямую переводить деньги без участия банка. Для этих целей активно используются такие платежные сервисы, как Paypal или Venmo.

Еще одним методом отмывания денег является использование сайтов с азартными играми. Преступники кладут деньги, которые они хотят отмыть, на счет онлайн-казино. Затем они приступают к размещению ставок, чтобы учетная запись выглядела законной. После этого они выводят свои средства и в конечном итоге получают чистые деньги. Обычно для этого используется несколько учетных записей, чтобы не вызывать подозрений. Учетная запись с большой суммой средств может вызвать подозрение во время AML-проверки.

Как работают меры по борьбе с отмыванием денег?

Основная деятельность регулятора или биржи криптовалют проходит в три этапа:

1. Выявление подозрительных действий, например крупные притоки или оттоки средств автоматически отмечаются. Другой пример – непоследовательное поведение, скажем, увеличение количества выводов средств с малоактивного счета.

2. Во время или после расследования приостанавливается возможность пользователя вносить или снимать средства. Применяется это с целью исключить возможную деятельность по отмыванию денег. Затем составляется отчет о подозрительной деятельности (SAR).

3. Если выявляются доказательства незаконной деятельности, их передают в соответствующие органы. В случае обнаружения украденных средств их по возможности возвращают законным владельцам.

Криптовалютные биржи обычно используют проактивный подход к борьбе с отмыванием денег. Из-за огромного давления на криптоиндустрию и требований к соблюдению нормативных положений, биржи, такие как Binance, должны проявлять повышенную бдительность и осторожность. Мониторинг транзакций и усиленная комплексная проверка – два ключевых инструмента в борьбе с отмыванием денег.

Что такое FATF?

FATF – международная организация, основанная G7 для борьбы с финансированием терроризма и отмыванием денег. Из-за набора стандартов, которых должны придерживаться страны во всем мире, преступникам становится все труднее находить подходящую юрисдикцию.

Сотрудничество между правительствами также улучшает обмен информацией и отслеживание лиц, занимающихся отмыванием денег. Уже более 200 стран взяли на себя обязательство следовать стандартам FATF. FATF следит за деятельностью всех участников, чтобы контролировать соблюдение правил.

Зачем нужен AML в криптовалюте?

Из-за анонимного характера криптовалюты преступники используют ее для отмывания незаконных средств и уклонения от уплаты налогов. Регулирование криптовалюты улучшает ее собственную репутацию и обеспечивает уплату налогов. Развитие AML приносит пользу добросовестным пользователям криптовалюты, хотя для этого и требуется много усилий и времени.

По данным Reuters, в 2020 году преступники отмыли с помощью криптовалюты около 1,3 миллиарда долларов США. Криптовалюта удобна для отмывания денег по нескольким причинам:

1. Сделки необратимы. После того как вы отправили средства через блокчейн, они не могут быть возвращены, если только новый владелец не отправит их обратно. Полиция и регулирующие органы не смогут извлечь средства за вас.

Примеры отмывания криптовалюты

Власти добиваются определенных успехов в отслеживании и поимке преступников, которые отмывают средства через криптовалюту. В июле 2021 года полиция Великобритании изъяла криптовалюту на сумму около 250 миллионов долларов США, которую использовали для отмывания денег. Это изъятие криптовалюты стало крупнейшим в истории Великобритании, побив предыдущий рекорд в 158 миллионов долларов, установленный всего за несколько недель до этого события.

В том же месяце бразильские власти изъяли 33 миллиона долларов в ходе сложной операции по поимке злоумышленников. Два физических лица и 17 компаний были вовлечены в покупку криптовалюты для сокрытия незаконно полученных средств. Преступная организация целенаправленно занималась созданием компаний для преступной деятельности. Криптовалютные биржи также сознательно сотрудничали с преступными организациями и не соблюдали надлежащие процедуры AML.

Как Binance поддерживает AML?

Binance активно использует различные меры AML для борьбы с отмыванием денег, включая расширение возможностей обнаружения и аналитики AML. Все эти усилия объединяются в рамках программы соответствия AML. Binance также тесно сотрудничает с международными агентствами, помогая привлекать к ответственности крупные киберпреступные организации.

Например, Binance содействовала в предоставлении доказательств, что привело к аресту нескольких создателей программы-вымогателя Cl0p. Binance отмечала подозрительные транзакции и передавала данные в соответствующие органы для дальнейшего расследования. В сотрудничестве с международными агентствами власти занимаются выявлением лиц, отмывающих деньги, полученные в результате атак программ-вымогателей, в том числе атаки Petya.

Резюме

Хотя AML-процедуры замедляют процесс торговли криптовалютами, они выполняют важную функцию по обеспечению безопасности нас всех. К сожалению, правительства и организации не могут полностью решить проблему отмывания денег, но реализация нормативных требований определенно помогает. Технологии для обнаружении возможного отмывания денег совершенствуются, и криптобиржи начинают серьезно относиться к своей роли в борьбе с преступностью.