Что будет если открыть брокерский счет и не пользоваться

Словарь

По сути, брокерский счет похож на банковский: инвестор зачисляет на него деньги, а брокер их забирает и перенаправляет согласно указанию инвестора на покупку активов. Обратный процесс происходит при продаже активов: брокер продает актив и переводит деньги от продажи на брокерский счет, где они становятся доступны инвестору.

Что такое депозитарный счет

Вместе с брокерским счетом автоматически создается депозитарный счет, или так называемый счет депо. Если брокерский счет нужен, чтобы переводить через него деньги, то на депозитарном счете хранятся уже купленные ценные бумаги. Когда ценная бумага попадает на этот счет, депозитарий проводит регистрацию нового владельца.

В качестве депозитария может выступать то же юридическое лицо, что и брокер, а может — отдельное. Если депозитарный счет находится в отличном от брокерского месте, в случае проблем у брокера (например, банкротства), ваши ценные бумаги останутся в безопасности, вам придется лишь открыть новый брокерский счет у другого брокера. Если вашим депозитарием выступает ваш же брокер, то вам придется озаботиться переводом ценных бумаг в другую организацию.

За депозитариями в целом следит центральная организация — Национальный расчетный депозитарий, который принадлежит «Московской бирже». Особенность НРД заключается в том, что он хранит информацию об общем количестве ценных бумаг и инвесторов, но данными, кому какие бумаги принадлежат, он не располагает, правда, может их запросить при необходимости.

Разделение брокерского и депозитарного счета позволяет обеспечить дополнительную надежность приобретенных инвесторами ценных бумаг.

Страхование брокерского счета

В отличие от банковских счетов, на которых часть вкладов страхуется государством, у брокерских счетов никакой страховки в России не предусмотрено. Поэтому, если ваш брокер окажется нечистоплотным или просто обанкротится, у вас есть риск потерять деньги, которые находятся именно на брокерском счете. Чтобы избежать этого, старайтесь выбирать проверенных надежных брокеров с лицензией и не хранить большие суммы на счете, а сразу выводить их или вкладывать в активы, которые будут храниться уже в депозитарии.

Следует иметь в виду, что ценные бумаги и другие неденежные активы хранятся на счете депо, а вот валюта, как и российские рубли, остается на брокерском счете. Поэтому если вы хотите инвестировать в валюту, то имейте в виду, что на счете у вашего брокера она находится в меньшей безопасности.

Какие виды брокерских счетов бывают

Собственно брокерские счета, через которые переводят деньги брокерам и обратно, делятся по типу инвестиций:

Чем отличается брокерский счет от ИИС

Индивидуальный инвестиционный счет — это разновидность брокерского счета в России, который появился в 2015 году. С его помощью можно покупать и продавать бумаги. Однако в отличие от обычного брокерского счета у ИИC есть ограничения и преимущества. Последние позволяют инвесторам получать дополнительную прибыль.

Главные отличия ИИС от обычного брокерского счета:

Как использовать индивидуальный инвестиционный счет

Инвестор может открыть ИИС у брокера, покупать на него ценные бумаги и пополнять счет не больше чем на ₽1 млн в год. Если инвестор не выводит деньги со счета, то имеет право на налоговый вычет типа А или Б.

По льготе типа А можно получить не более ₽52 тыс. в год (13% от ₽400 тыс.) при условии, что у инвестора есть официальный заработок, превышающий количество вложенных средств.

Тип налогового вычета Б позволяет не платить НДФЛ от инвестиций. Он подойдет тем, кто часто и много торгует. Весь доход, который инвестор смог заработать, торгуя ценными бумагами на ИИС, не будет облагаться подоходным налогом в 13%. Как и другие финансы, размещенные на брокерских счетах, деньги на ИИС никак не застрахованы, поэтому очень важно выбирать надежного брокера.

Что такое субсчет

Сколько стоит открыть брокерский счет

Каждый брокер может самостоятельно формировать стоимость пользования брокерским счетом. В оплату могут входить следующие расходы:

Из этих составляющих брокеры могут формировать тарифные планы, по которым открывается брокерский счет. Сейчас все чаще применяются комплексные тарифы, когда в комиссию за сделку входят сразу все расходы.

Важно то, что брокер не заинтересован в успехе вашей сделки, он в любом случае получит свою комиссию. Кроме того, следует иметь в виду, что чем больше сделок вы совершаете, тем больше комиссий платите. Поэтому стоит решения о сделке принимать более обдуманно.

Как выбрать брокера для открытия счета

При выборе брокера следует проверить и учесть несколько моментов:

В сервисе «РБК Инвестиции» можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

За что могут заблокировать мой брокерский счёт?

Блокировка брокерского счёта — временное ограничение на подачу поручений и проведение операций по счёту, за исключением операций по зачислению денежных средств на инвестиционный счёт.

Основания для введения ограничений по счёту:

1. В рамках соблюдения действующего законодательства вы должны:

Если указанные требования не исполняются, брокер вводит ограничения по вашему счёту.

2. Если брокер располагает информацией о возможном несанкционированном доступе третьих лиц к вашему счёту, он вводит ограничения на подачу поручений и проведение операций по счёту. Такие ситуации могут возникнуть, например, в случае утери паспорта. В таком случае, даже если вы не сообщили брокеру об этом факте, но данные вашего паспорта находятся в списке недействительных паспортов (утраченных, похищенных и т.п.), размещённом на сайте Главного управления по вопросам миграции МВД России, по вашему счёту будут введены ограничения до тех пор, пока вы не предоставите данные нового паспорта.

Кроме этого, возможны случаи, когда злоумышленники могут неправомерно получить сведения об установленном вами кодовом слове, логине, пароле и ключе (для доступа к ПО для подачи поручений либо личному кабинету), а также доступ к мобильному телефону. Если брокер располагает информацией о компрометации ваших данных для доступа к счёту, он вводит ограничение на подачу поручений. В связи с этим вы должны строго соблюдать конфиденциальность данных для доступа к ПО, не передавать третьим лицам ключи либо сертификаты для доступа к ПО, а также указывать в анкетных данных информацию о мобильном телефоне и электронной почте, которые используете именно вы.

3. Если у брокера возникают подозрения в части совершения сомнительных операций по вашему счёту, он вправе запросить любые документы (например, об источнике происхождения денежных средств или иных активов) и пояснения по осуществляемым вами операциям, а также ввести ограничения по вашему счёту.

Обращаем ваше внимание, что в соответствии с Договором на брокерское обслуживание вы обязаны не допускать подачу поручений на заключение сделок/операций, которые могут содержать признаки манипулирования, использования инсайдерской информации, легализации (отмывания) доходов, полученных преступным путем, или финансирования терроризма, а также иные нарушения требований законодательства.

Таким образом, действия брокера по введению ограничений по инвестиционным счетам осуществляются в целях сохранения ваших активов, если возник риск несанкционированного доступа к вашему счёту, а также в целях исполнения действующего законодательства.

В заключение хотим напомнить, что открыть брокерский счет можно онлайн прямо на нашем сайте. Оформление занимает не больше 10 минут, а доступ к торгам будет открыт уже сегодня. Присоединяйтесь к «Открытие Брокер»!

Почему не стоит хранить деньги на брокерском счёте?

Хранение денег на брокерском счёте не приносит дохода, в отличие от депозита. Кроме того, деньги будут обесцениваться из-за инфляции, а в случае банкротства брокера можно вообще их потерять. С ценными бумагами такого риска нет, так как они хранятся не у брокера, а на специальном счёте в депозитарии. Наименее рисковым способом инвестирования может быть приобретение облигаций федерального займа (ОФЗ) или корпоративных облигаций государственных компаний. Также можно внести деньги на ИИС и при наличии дохода, облагаемого налогом по ставке 13%, возвращать до 52 тыс. руб. каждый год. При этом с индивидуального инвестиционного счёта не должны выводиться средства (даже частично), а срок действия счёта должен составить не менее трёх лет. Совместить ИИС и покупку облигаций можно так.

Хотите увидеть в данной рубрике ответ на ваш вопрос? Задайте его через форму обратной связи внизу страницы!

Также напоминаем, что клиенты «Открытие Брокер» могут получить бесплатную консультацию наших экспертов на сайте или в личном кабинете.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Личный опыт: открой счет, если сможешь

35 Время прочтения: 11 минут

Открыть брокерский счет и начать торговать на бирже сейчас можно не выходя из дома. Банки.ру протестировал онлайн-сервисы ведущих инвестиционных компаний и банков.

Менеджеры банков и брокерских компаний заманивают всё новых клиентов, обещая им сказочную доходность. С развитием онлайн-сервисов стать инвестором все легче. Тем более что в прошлом году на Московской бирже заработала технология онлайн-регистрации, позволяющая получить доступ к торгам буквально через несколько минут после подачи заявки. В августе биржа обещает ускорить процесс регистрации на срочном рынке.

Я решил узнать на собственном опыте, насколько быстро в действительности можно открыть счет и начать торговать на бирже и что для этого требуется. Для эксперимента были выбраны топ-10 ведущих операторов Московской биржи по числу зарегистрированных клиентов. Все заявки на открытие счета подавались онлайн. Спойлер: открыть счет без особых претензий получилось только у двух участников. Мои несколько заявок в компанию «Атон» так и остались без ответа.

Госбанки бывают разные

«Похоже, что я вас не понимаю. Просто сформулируйте в двух словах свой вопрос», — огорошил меня голосовой помощник Сбербанка, у которого я попросил открыть брокерский счет. Повторная просьба — и тот же результат: в главном банке страны не понимают, чего я хочу. Не особенно помогло, когда я попросил связать с кол-центром. Менеджер Марина попросила подождать, затем переключила меня на другого «специалиста», который, узнав, что я не клиент банка, посоветовал пойти в ближайшее отделение и завести себе карту, а уже затем открыть брокерский счет онлайн. Поскольку становиться обладателем пластика от Сбербанка я не планировал, мне посоветовали позвонить в офис, продающий брокерские услуги, и записаться на прием. Офис оказался единственным на всю столицу. На звонки пришлось потратить часа два. Только во второй половине дня мне ответил представитель банка, который попросил меня приехать на Якиманку с 12:00 до 13:00 на следующий день.

А вот с другим госбанком — ВТБ — неожиданно все оказалось намного проще. Правда, открыть счет на сайте также можно, только если вы уже клиент банка. Поэтому мне посоветовали загрузить приложение «ВТБ Мои инвестиции». После того как я ввел данные и согласился с условиями тарифа, подписал с помощью СМС регламент, условия обслуживания депозитарием, декларацию о рисках, мне пришло уведомление, что в течение часа счет будет открыт. Ждать столько не потребовалось: через двадцать минут я получил доступ к торгам на бирже.

То ли биржа, то ли нет

«Вот уж с частными банками точно не будет проблем», — подумал я и смело выбрал раздел «Инвестиции» на сайте Альфа-Банка. Меня попросили дать доступ к «Госуслугам» (другие варианты доступны только клиентам) и практически сразу открыли банковский счет. Затем банк попросил придумать логин и пароль и пообещал, что уже после этого мне будет открыт брокерский счет. Весь процесс занял несколько минут, после чего передо мной открылась витрина продуктов: ОФЗ, корпоративные облигации и паи ПИФов УК «Альфа-Капитал». Купить акции, валюту или ETF не предлагалось. Ни привычных биржевых котировок, ни графиков.

Оказалось, что в действительности таким клиентам, как я, Альфа-Банк не дает доступа на биржу. Можно лишь купить ценные бумаги, которые выбрал сам банк по одному ему ведомым котировкам. Ни ссылок на торговые приложения, ни подробных инструкций, как начать торговать на сайте, не обнаружилось. Все это, как я выяснил позже, связано исключительно с заботой о клиенте.

Комментарий банка: клиент, регистрируя счет на сайте Альфа-Банка, получает доступ к торгам на Московской бирже. Но на сайте самого банка он видит ограниченный набор продуктов, который наиболее подходит начинающим инвесторам. Чтобы перейти к торговле на бирже, необходимо скачать приложение «Альфа-Директ» и запросить новый пароль.

Решить проблему удалось только после долгих переговоров с представителями специального брокерского подразделения банка «Альфа-Директ». Как выяснилось, чтобы завести брокерский счет, нужно было регистрироваться не на сайте Альфа-Банка, а на странице «Альфа-Директ». Как уверяли меня представители брокера, большинство инвесторов так и делают. Жаль, что я оказался не в их числе. Поэтому пришлось, следуя инструкциям сотрудников «Альфа-Директ», регистрироваться в специальном мобильном приложении (причем отыскать правильный логин удалось только при помощи консультанта), где помимо нового пароля еще пришлось отдельно активировать электронную подпись. Сразу скажу, что подобных требований в приложениях других банков и брокеров я не встречал.

У прогрессивного и технологичного Тинькофф Банка, предлагающего стать инвестором «на понятных условиях» и обещающего не брать денег за обслуживание счета, оказалось все проще. Правда, помимо стандартной информации (паспортные данные и контакты), банк зачем-то поинтересовался, где и кем я работаю, а также попросил указать мой доход. Через 15 секунд после того, как я отправил анкету, мне сообщили, что ко мне готов выехать курьер.

Зачем потребовалось присылать мне курьера, я понял только через сутки (вначале в банке перепутали адрес и почему-то послали курьера ко мне домой), когда вместе с пакетом документов от брокера (их также пришлось подписать ручкой) мне вручили карту. Становиться обладателем пластика от Тинькофф Банка я не планировал, но меня заверили, что обслуживание будет бесплатным. К тому же, как оказалось, чтобы войти в приложение «Тинькофф Инвестиции», нужно вначале ввести номер карты. То есть не клиентам банка вход на биржу заказан. Торговать на рынке я смог спустя два дня после того, как направил заявку.

Нарушает ли при этом банк закон о защите прав потребителей, запрещающий обусловливать приобретение одних услуг обязательным приобретением других?

Управляющий партнер Экспертной группы Veta Илья Жарский:

«Ситуация достаточно типичная, каждый банк заинтересован в наращивании клиентской базы, и привязывание одной услуги к другой — наиболее удобный и распространенный способ. Если внимательно прочитать договор брокерского обслуживания, может быть, окажется, что применять другую банковскую карту от другого банка тоже, наверное, можно, но, скорее всего, с комиссией или иными доплатами, что невыгодно будет в первую очередь пользователю услуги. Однако номинально банк не нарушает прав своего клиента, он лишь подталкивает его к наиболее комфортному способу работы с брокерским счетом, но, с другой стороны, разумеется, выглядит это, скорее, как попытка решить за клиента, что и как ему делать. Юридически в целом к банку будет сложно придраться — наверняка в договоре есть варианты решения этой проблемы».

Покупайте акции заранее

Стандартное время между оформлением счета и получением доступа к бирже у большинства брокеров примерно одинаковое: де-факто доступ к торгам я получал только на следующий день после подачи документов. По словам брокеров, это зависит от того, открывает ли клиент счет только для торговли на фондовом рынке, или хочет еще совершать операции на срочном рынке. А кроме того, от времени подачи заявки: как утверждают представители брокеров, если документы пришли после 16:30, доступ к торгам клиент получит только на следующий день. В реальности многие обходят это правило.

Например, у «Фридом Финанс» купить ценные бумаги можно буквально сразу после открытия брокерского счета через «Магазин акций Фридом 24», причем круглосуточно. Оплатить акции и облигации можно даже до того, как заполнена анкета. Как поясняют в компании, тем самым можно зафиксировать цену бумаги. После регистрации на бирже они будут зачислены ему на брокерский счет.

То сбой, то ошибка

Даже если у вас все в порядке с данными и, кажется, вы уже стали инвестором с брокерским счетом, это еще не значит ничего: любой технический сбой может существенно затянуть процесс открытия счета. Так произошло, когда я пытался стать клиентом инвестиционной компании БКС. После ввода телефона на сайте брокера появлялась надпись «Ошибка в данных. Перезагрузите страницу и попробуйте еще раз». Я так и сделал, однако это не увенчалось успехом. Справедливости ради отмечу, что первый раз телефонный номер был введен неправильно. Финансовый консультант предложил три варианта: а) приехать в офис компании; б) отправить документы онлайн, и затем анкету и заявление привезет курьер компании; в) ко мне может приехать сотрудник БКС и на месте решить вопрос с онлайн-открытием счета.

На следующий день мне все же удалось заполнить анкету. Затем сервис сообщил, что данные проверяются. И. снова возникла проблема. Едва я ввел свой ИНН, как случился новый сбой. Но я уже был умудрен опытом и просто решил подождать. Через несколько минут, перегрузив страницу, я обнаружил заполненные документы, которые нужно было подписать СМС-кодом. И — ура! — компания поздравила меня с открытием брокерского счета,сообщив, что доступ на биржу я получу в течение суток.

У другого брокера, компании «Алор», которая предложила регистрацию через сайт госуслуг, возникла другая проблема. Через пару дней после открытия счета вдруг выяснилось, что у компании «некорректно загрузились паспортные данные». Сотрудница «Алора» попросила отправить скан паспорта по почте. Вопрос, каким образом данные с портала госуслуг можно было загрузить некорректно, остался без ответа.

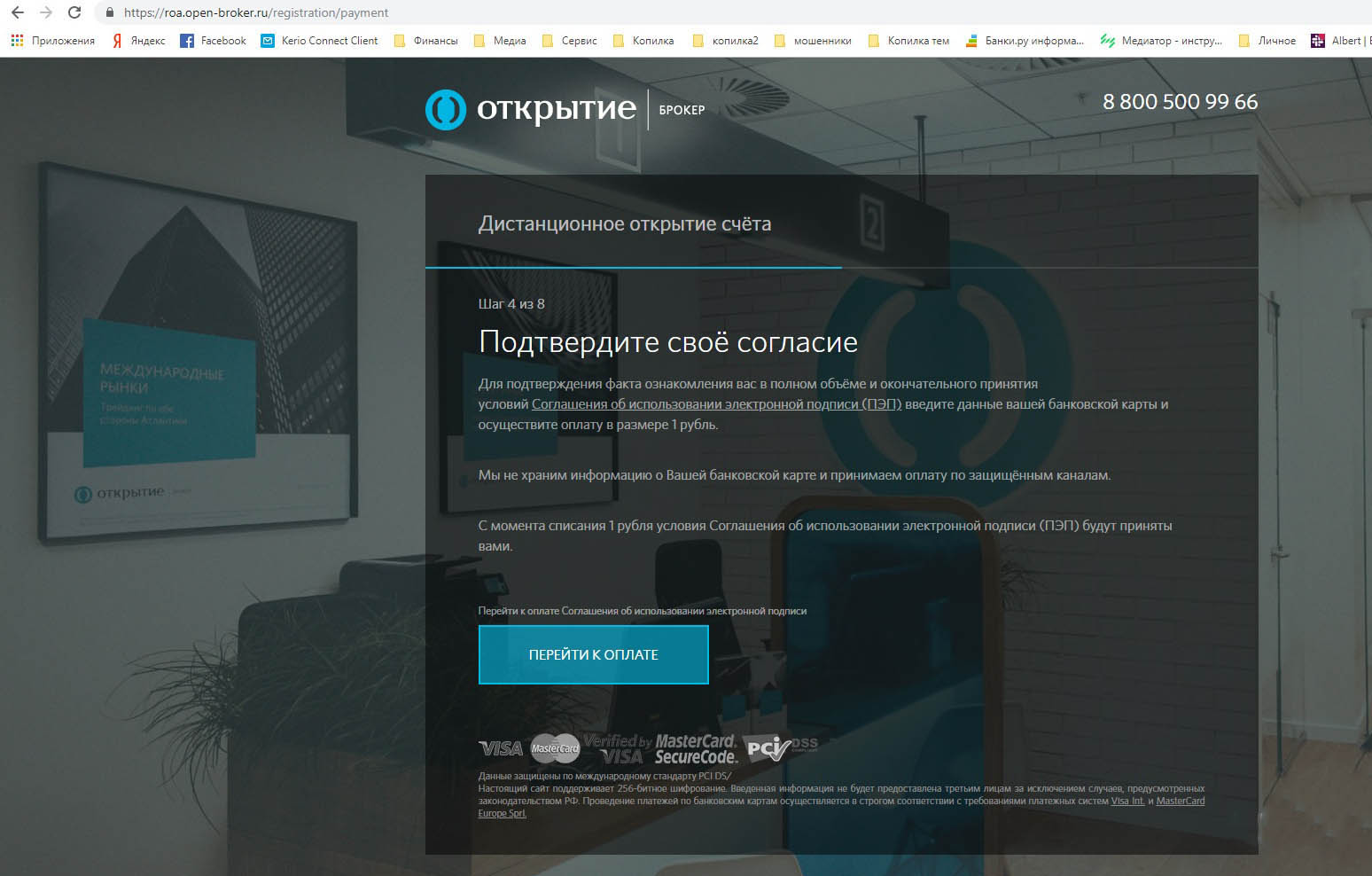

Заплатите рубль

Если вас уверяют, что открыть брокерский счет ничего не стоит, — не верьте. «Открытие Брокер» при оформлении в числе прочих документов (компания при регистрации требует указать ИНН и СНИЛС) зачем-то запросил номер моей банковской карты. Оказалось, банк собирается взять с меня 1 рубль за. услуги электронной подписи! Только после оплаты я смог ввести СМС-код, подтверждая, что согласен с условиями обслуживания. Как уверил сотрудник «Открытия», поздравивший меня с открытием счета, карта не будет привязана к счету и я волен перечислять деньги как хочу и откуда хочу.

Менеджеры «Открытия» оказались чрезвычайно напористы. В процессе оформления счета они интересовались, чем я хочу торговать и с какой суммы начну. От одного из консультантов я услышал, что рекомендованная сумма — от 50 тыс. рублей, а также что мне стоит присоединиться к программе лояльности банка. Составить им конкуренцию, пожалуй, могли бы только консультанты из «Финама». Пока я оформлял брокерский счет в этой компании, мне позвонили в общей сложности 3—4 раза. Например, я узнал, что минимальная сумма инвестиций — 30 тыс. рублей. Помимо обычных анкетных данных меня попросили (добровольно) дать о себе дополнительные сведения: семейное положение, образование, есть ли дети и открыл ли я уже собственный бизнес. Брокера интересовало буквально все — от структуры моих расходов до ожиданий по доходности. Также помимо скана паспорта предлагалось прислать квитанцию об оплате стационарного телефона или коммунальных услуг. Зато компания предлагала сразу три варианта брокерского счета с разными возможностями и тарифами, включая ИИС.

Выводы

Какие выводы я сделал для себя, открыв в течение недели девять брокерских счетов? Во-первых, вступая на путь инвестора, стоит запастись терпением и настойчивостью, потому что трудности могут встретиться уже на стадии открытия счета. Неизвестно, с какими требованиями брокеров придется столкнуться, ведь далеко не у всех есть аккаунт на «Госуслугах» или, скажем, не каждый в курсе номера своего ИНН.

Во-вторых, процедуры и скорость открытия счета у различных компаний и банков могут существенно различаться.

В-третьих, при открытии счета вам наверняка попытаются заранее навязать дополнительные услуги вроде банковской карты или сервисов, зашитых в тариф.

Означает ли все это, что стоит выбирать компанию, где счет открыть проще и быстрее? Конечно, нет, ведь для того, кто торгует на бирже, гораздо важнее стоимость обслуживания, функционал приложений и торговых платформ, уровень технической поддержки и консультантов. Тем не менее даже первый контакт с брокером уже способен многое сказать о стиле его работы и отношении к клиентам.

Альберт КОШКАРОВ, Banki.ru

\n \n\t\t\t \n\t\t\t \n\t\t \n\t»,»content»:»\t\t

ИИС в вопросах и ответах

Подробная инструкция по ИИС для тех, кто хочет быстро все понять

По итогам августа 2021 года число индивидуальных инвестиционных счетов на Московской бирже превысило 4,3 миллиона.

Хороший повод разложить все по полочкам для тех, у кого еще нет ИИС — или уже есть, но остались вопросы.

Я собрал в этой статье вопросы про ИИС, которые нам в Т—Ж чаще всего задают. Если у вас есть дополнения, пишите в комментариях.

Главное про ИИС: что, зачем и как открыть

Что такое ИИС? Индивидуальный инвестиционный счет — способ инвестирования, который появился в России в начале 2015 года. Через такой счет можно инвестировать в акции, облигации и другие активы.

ИИС и брокерский счет: в чем разница? Если рассматривать ИИС с самостоятельным управлением, то это, по сути, брокерский счет с налоговыми вычетами и некоторыми ограничениями: ИИС может быть только один, внести на него можно не более 1 млн рублей за год. Также бывает ИИС с доверительным управлением, где все операции по счету совершает управляющая компания. Ограничения и налоговые вычеты — те же.

Какие плюсы у ИИС по сравнению с брокерским счетом? Прежде всего, налоговые вычеты для налоговых резидентов России. Можно вернуть НДФЛ в размере 13% от внесенной на ИИС суммы, но возврат не может быть более 52 000 Р в год: это вычет на взнос. Или можно не платить НДФЛ с дохода, полученного на ИИС: это вычет на доход.

Еще один плюс — отложенное налогообложение. В случае с вычетом на взнос налог с дохода от сделок на ИИС удерживается только при закрытии счета, а не каждый год, как на брокерском счете. Это хорошо: пока деньги не ушли в налоговую, можно вложить их во что-то и получить дополнительный доход.

Какие минусы есть у ИИС? Чтобы инвестор не потерял право на налоговый вычет, счет должен существовать минимум три года с даты открытия. При этом, чтобы вывести деньги со счета, надо закрыть ИИС:

Например, если ИИС открыт 1 июня 2020 года, то без потери права на вычеты его можно закрыть 2 июня 2023 года. Лучше на несколько дней позже, чтобы точно прошло три года с даты открытия: например, брокер или ФНС могли внести данные в базу не мгновенно, а 2 или 3 июня.

Если закрыть ИИС раньше трех лет с даты открытия, право на вычет пропадает, а уже возвращенный из бюджета налог придется вернуть государству. Также придется уплатить пени за использование возмещенного НДФЛ: 1/300 ставки ЦБ от возвращенного налога за каждый день пользования этими деньгами.

На одного человека может быть открыт только один ИИС одновременно. Будет два ИИС — не будет вычетов ни по одному. При этом в течение месяца допускается иметь два ИИС одновременно, если переносите счет от одного брокера или управляющей компании к другому брокеру или УК.

В течение календарного года на ИИС можно внести не более 1 млн рублей. Иностранную валюту и ценные бумаги вносить нельзя, но и то и другое можно приобрести на ИИС.

На мой взгляд, минусы не очень существенные, а вот плюсы делают ИИС очень интересным инструментом.

Как открыть ИИС? Чтобы оформить ИИС с самостоятельным управлением, нужно обратиться к брокеру, который предоставляет такую услугу. Это, например, Тинькофф-инвестиции, Сбер, ВТБ, «Открытие».

ИИС с доверительным управлением можно открыть в управляющей компании, например «Сбер управление активами», «Альфа-капитал». При открытии счета надо будет выбрать инвестиционную стратегию из предложенных.

Для открытия ИИС в офисе брокера или управляющей компании достаточно паспорта, желательно также знать свой ИНН. Некоторые брокеры и УК позволяют открыть счет удаленно через свой сайт, например с идентификацией через госуслуги.

Если открываете счет у брокера, обычно не требуется сразу пополнять ИИС: он может быть и пустым. В случае с управляющей компанией при оформлении счета обычно сразу нужно внести деньги. Конечно, возможны исключения: правила разных брокеров и УК могут различаться.

Где лучше открыть ИИС? У какого брокера или в какой УК открыть ИИС, зависит от того, что вам нужно: какие ценные бумаги интересуют, есть ли у вас счета в банках, связанных с брокерами или УК. В целом стоит выбрать крупную надежную компанию с низкими комиссиями и качественной поддержкой.

На сайте Московской биржи есть топ-25 брокеров и УК по числу клиентов и по числу ИИС. Я советую выбрать брокера или УК из этого списка: это крупные надежные компании со всеми нужными лицензиями.

Выбору брокера мы посвятили целую статью. Там подробно рассказано, зачем нужен брокер и на что обратить внимание. Изложенные там принципы в целом справедливы и для выбора УК.

С какого возраста можно открыть ИИС? Обычно такие счета открывают с 18 лет — как и обычные брокерские счета и счета доверительного управления. Некоторые брокеры и УК могут открывать счета с более раннего возраста, например с 16 или даже 14 лет, но для сделок потребуется письменное согласие законных представителей ребенка.

Что лучше: ИИС с самостоятельным управлением или с доверительным? В чем разница? Если у вас счет с самостоятельным управлением, все решения вы принимаете сами и все операции вы тоже проводите сами. При этом вы платите комиссию брокеру за сделки и, возможно, за хранение ценных бумаг.

У всех брокеров свои комиссии. Также есть комиссия биржи, но многие брокеры включают биржевую комиссию в свою, то есть не взимают ее отдельно.

Инвестировать через брокера выгоднее, но советуем сначала разобраться с основами инвестирования, иначе можно ошибиться и потерять деньги.

Если у вас ИИС с доверительным управлением, за вас все сделает управляющая компания согласно выбранной вами стратегии. Это проще, чем управлять самостоятельно, но УК каждый год будет брать несколько процентов от вашего капитала в качестве комиссии.

УК не гарантирует доходность. Более того, даже если на ИИС будет убыток, УК все равно возьмет комиссию за управление.

Дальше в статье я буду говорить в основном про ИИС с самостоятельным управлением, открытый через брокера.

Может ли госслужащий иметь ИИС? Может: в законах нет ограничений на открытие ИИС госслужащими или их родственниками.

При этом некоторым госслужащим нельзя инвестировать в иностранные финансовые инструменты, которые доступны в том числе через ИИС. При вложении в отдельные российские ценные бумаги у госслужащих возможен конфликт интересов. Например, если вы владеете акциями компании, которую по долгу службы должны проверять на соблюдение законов. В такой ситуации понадобится оформлять доверительное управление или продавать бумаги.

Выясните, распространяются ли запреты на вас, чтобы вкладываться только в разрешенные активы, и включите ценные бумаги в отчет об имуществе и доходах.

Можно ли иметь одновременно и ИИС, и брокерский счет? Можно. Брокерских счетов, кстати, можно открыть сколько угодно, в отличие от ИИС, который может быть только один одновременно, кроме случаев переноса ИИС из одной брокерской компании или УК в другую.

Можно ли перевести брокерский счет в ИИС? Нет, так не получится. Надо открывать именно ИИС.

На какой срок открывается ИИС? Нужно ли его закрыть через три года? Срок действия ИИС не ограничен ни законами, ни договором с брокером. Три года с даты открытия — минимальный срок существования ИИС, который нужен для получения налоговых вычетов.

Пользоваться счетом можно и по истечении трех лет, он не закроется сам. Право на вычеты тоже останется.

Что будет при выводе денег с ИИС? Чтобы вывести деньги с ИИС, надо закрыть счет. Если это случится менее чем через три года с даты открытия, вы потеряете право на налоговые вычеты по этому ИИС. Придется вернуть государству возвращенный НДФЛ и уплатить пени.

При этом некоторые брокеры позволяют получать купоны и дивиденды на внешний счет вместо ИИС, и его закрывать не придется. К этому еще вернемся.

Можно ли закрыть ИИС, открыть новый и пользоваться вычетами на новом ИИС? Можно. В законодательстве нет ограничений на это.

Застрахованы ли вложения на ИИС? Нет, это не банковский вклад. АСВ не страхует ни ИИС, ни брокерские счета. Но если брокер перестанет работать, то активы можно перевести к другому брокеру. Если УК перестанет работать, активы тоже не потеряются.

Как закрыть ИИС? Зависит от брокера. Где-то достаточно подать заявку на закрытие счета в личном кабинете на сайте брокера или в приложении, а где-то понадобится прийти в офис.

При закрытии ИИС можно продать все активы и вывести деньги, а можно перенести активы на обычный брокерский счет. Второй вариант сложнее, но может быть выгоднее с точки зрения налогов. Об этом расскажу немного позже.