Что будет если откладывать по 10000 в месяц

«Начните со 100 руб. в неделю, это 137 800 руб. за год». 9 лучших способов копить

Начать копить деньги часто непросто, в том числе психологически. Для успеха недостаточно просто поставить себе цель. Попробуйте составить четкий график с небольшими суммами, это помогло многим.

Что вы делаете со свободными деньгами? Отправите на погашение кредита, отложите на пенсионный счет или потратите на отпуск и шопинг? Что бы вы ни ответили, помните: всегда важно меньше тратить и регулярно откладывать хоть какие-то деньги. Не умеете копить? Специально для вас придумали несколько челленджей, которые помогут все же создать «резервный фонд на черный день». Вам нужно будет продержаться некоторое время, зато в итоге получится накопить заметную сумму, пишет «Сравни ру».

1. Простой челлендж на 52 недели

Суть в том, чтобы каждую неделю откладывать небольшую сумму, при этом каждый раз ее увеличивая. Например, отложите на первой неделе всего 50 рублей, после чего еженедельно прибавляйте к сумме по 50 рублей. На второй неделе вы отложите 100 рублей, на третьей 150. В итоге на последней неделе челленджа вы отложите уже 2600 рублей, а на счете накопится уже 68 900 рублей (может быть даже чуть больше, с учетом банковских процентов).

Не уверены в себе? Используйте приложения интернет-банков, которые будут переводить деньги с вашего счета автоматически.

2. Двойной челлендж на 52 недели

Если первый вариант кажется вам слишком простым, а доходы позволяют откладывать больше, удвойте стартовую сумму и сумму пополнения, пусть это будет 100 рублей. То есть в первую неделю вы откладываете 100 рублей, во вторую 200 и так далее.

При этом способе на последней неделе нужно будет отложить 5200 рублей, к концу челленджа получится накопить 137 800 рублей, без учета банковских процентов

3. Мини-челлендж на 52 недели

Допустим, у вас небольшой доход, поэтому два предыдущих варианта реализовать практически невозможно. Тогда используйте мини-челлендж. Начните с 10 рублей в неделю, прибавка будет составлять также 10 рублей. В итоге на последней неделе нужно будет отложить 520 рублей, а всего за год получится накопить 13 780 рублей.

4. Обратный челлендж на 52 недели

Пока вы полны желания начать копить, стоит начать откладывать с самой крупной суммы, постепенно ее уменьшая. Можно начать с 2600 рублей в неделю, еженедельно уменьшая сумму на 50 рублей. На 52-й неделе нужно будет отложить на накопительный счет всего 50 рублей, в итоге накопится 68 900 рублей.

Конечно, не стоит привязываться к сумме именно в 2600 рублей, можно выбрать любую, удобную для вас, цифру.

5. Гибкий челлендж на 52 недели

Этот способ накопления предполагает более гибкий подход к накоплениям при той же итоговой сумме накоплений и таком же шаге роста суммы (например, 68 900 рублей за год, откладывая от 50 до 2600 рублей в неделю).

Вы можете отправлять на накопительный счет любую сумму, но нельзя выбирать одно и то же значение дважды. То есть если вы однажды уже отправляли 300 рублей, теперь можно отложить или 250 или 350 рублей. Для того, чтобы не запутаться, составьте таблицу со всеми суммами за 52 недели и ставьте галочку напротив той, которую вы уже отправили.

6. Челлендж на 365 дней

Откладывать нужно ежедневно. Начните с 1 рубля и ежедневно откладывайте на 1 рубль больше. Через месяц нужно будет отложить уже 30 рублей, через год — 365. Так за год получится накопить 66 795 рублей. Если есть возможность, выберите большие стартовую сумму и шаг.

7. Накопления каждые две недели

Большинство работающих людей получают зарплату дважды в месяц, поэтому отправлять деньги на сберегательный счет может быть удобно именно по такому графику. Отложите с аванса и зарплаты по 200 рублей в первую неделю, после чего начинайте увеличивать сумму. За год удастся накопить не меньше 70 200 рублей.

8. Ежемесячный челлендж

Если вам удобнее откладывать деньги раз в месяц, используйте тот же принцип, что при системе накоплений раз в две недели. Определите комфортные стартовую сумму и шаг. Если вы начнете, например, с 1000 рублей и будете наращивать по 1000 ежемесячно, за год накопится 78 000 рублей.

9. Просто не тратить деньги

Попробуйте совсем не тратить деньги, все сэкономленное сразу отправляйте на сберегательный счет. Установите для себя правило, согласно которому вы тратите только на самое необходимое, пропишите разрешенные и запрещенные категории товаров, например, месяц не ходить на бизнес-ланчи или три месяца не покупать новую одежду.

Как жить на дивиденды и получать от 10 до 50 тысяч рублей каждый месяц

Содержание:

Дивидендные выплаты – один из способов получать пассивный доход. В этой статье разбираемся, можно ли жить на дивиденды и сколько для этого нужно акций.

Как жить на дивиденды

Дивиденды – выплата, которую компании периодически переводят тем, кто владеет их акциями. Размер выплаты зависит от количества акций, которые держит инвестор. Поэтому, чтобы получить больше дивидендов, придётся покупать больше бумаг той или иной компании.

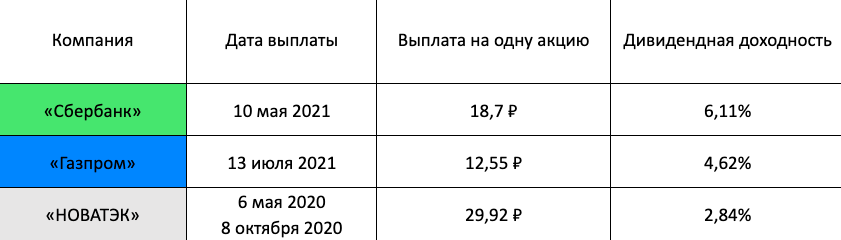

Ещё один показатель, который влияет на дивидендный заработок – дивидендная доходность или по-другому выплата на одну акцию. Например, акция стоит 100 рублей, выплата на акцию – 7 рублей, значит, доходность по дивидендам – 7%.

У компаний из России одни из самых высоких дивидендов в мире. Средняя доходность – 8%. В США платят около 2–3%. По отдельным американским компаниям, которые являются лидерами своих отраслей, доходность достигает 5%.

На дивиденды можно жить, если вы готовы регулярно инвестировать деньги в ценные бумаги и наращивать капитал, либо сразу вложить крупную сумму.

Сколько нужно инвестировать, чтобы жить на дивиденды

Это зависит от уровня заработка, который хотите получать в месяц. Правда, большинство компаний отдают дивиденды только раз в год или максимум раз в три месяца.

В России нет компаний, которые переводят выплаты ежемесячно. По 43 статье закона об акционерных обществах, компании, зарегистрированные в РФ, могут платить дивиденды только от одного до четырёх раз в год.

Примеры зарубежных дивидендных акций, которые можно купить в России:

Если хотите получать выплаты раз в месяц, можно собрать инвестиционный портфель из нескольких компаний, чтобы каждый месяц кто-то отправлял выплату. Другой способ – получать дивиденды пару раз в год и равномерно распределять деньги на траты в течение года.

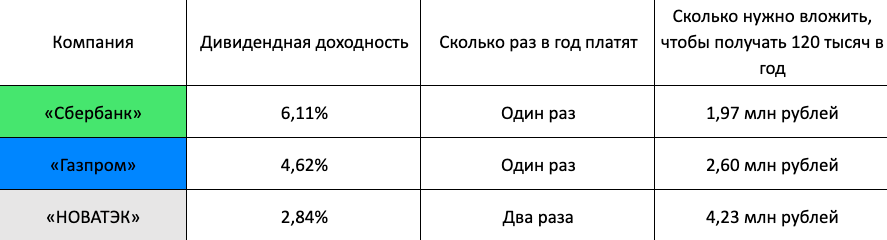

Ниже мы рассчитали несколько примеров, которые помогут увидеть, сколько нужно вложить, чтобы жить на дивиденды.

Сколько нужно вложить в акции, чтобы получать дивиденды в 10.000 рублей в месяц

10 тысяч – скорее прибавка к зарплате или пенсии, чем сумма, на которую можно жить. Тем не менее, чтобы заработать такие деньги на дивидендах нужно выбрать подходящие компании, а потом купить их бумаги на определённую сумму.

Вот сколько нужно инвестировать в каждую из них, чтобы зарабатывать на дивидендах 120 тысяч в год. При этом с полученных дивидендов ещё удержат налог 13%, поэтому фактическая сумма, которую вы получите на руки, будет меньше.

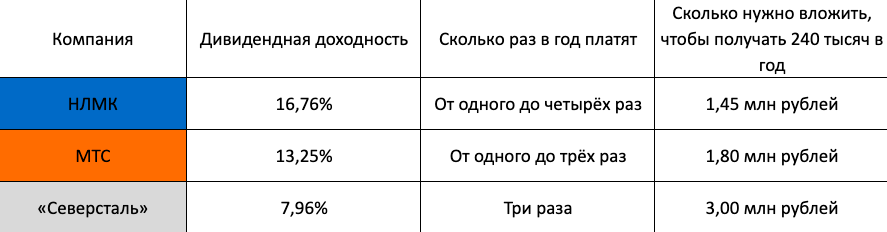

Сколько нужно вложить в акции, чтобы получать дивиденды в 20.000 рублей в месяц

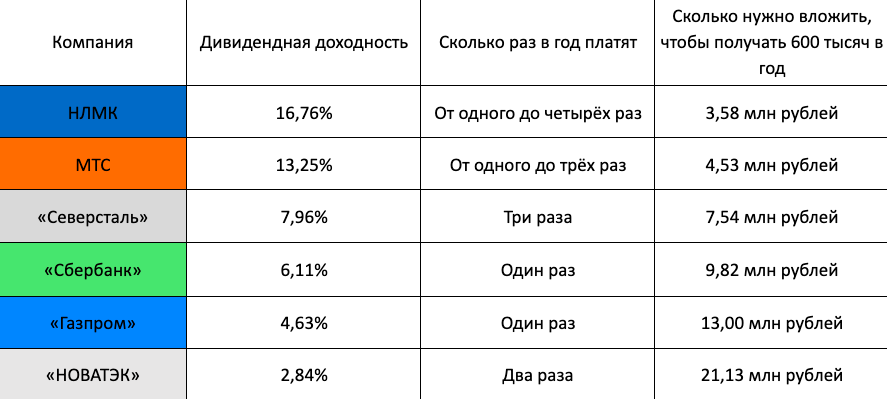

Сколько нужно вложить в акции, чтобы получать дивиденды в 50.000 рублей в месяц

Чтобы зарабатывать 50 тысяч в месяц, нужно получать 600 тысяч в год. Сделаем расчёт без учёта налогов для всех шести компаний, чтобы понять, сколько нужно денег.

Как инвестировать, чтобы жить на дивиденды, если таких денег нет

Рассмотрим несколько простых правил, которые помогут понять, как жить на дивиденды, если у вас пока нет такого большого бюджета.

1. Инвестируйте регулярно

Наращивайте свой общий капитал постепенно и каждый месяц вкладывайте 10–20% от зарплаты. Если у вас есть накопления, то не инвестируйте всё сразу, лишая себя подушки безопасности. Направьте на акции ту часть, которую можно потратить без вреда для личного бюджета.

2. Докупайте акции на полученные дивиденды

Чтобы быстрее достичь нужной суммы, реинвестируйте первые дивиденды обратно в акции, дополнительно увеличивая размер капитала.

3. Вкладывайте деньги в разные компании

4. Рассмотрите для покупки «дивидендных аристократов» США

Так называют компании, которые десятилетиями перечисляют дивиденды и регулярно увеличивают их размер. Примеры:

5. Не гонитесь за высокими дивидендами

Компании делают дивидендные выплаты, чтобы привлечь инвесторов покупать их акции. Когда совет директоров какой-то компании устанавливает дивиденды выше среднерыночных, это может значить, что у бизнеса плохие фундаментальные показатели: низкая или отрицательная чистая прибыль, маленькая выручка, высокий уровень долговой нагрузки.

Как купить акции и получать дивиденды

Если мы разобрались с тем, как жить на дивиденды, то давайте разберёмся и с тем, как покупать дивидендные акции, чтобы начать получать выплаты.

Дивидендные выплаты автоматически приходят на брокерский счёт – специальный счёт, который должен открыть каждый инвестор перед покупкой акций. Затем нужно просто держать бумаги и не продавать их.

В России есть две биржи, где продаются дивидендные акции. Первая – Московская биржа, на которой проводят торги российскими акциями. Вторая – Санкт-Петербургская. На ней торгуются иностранные ценные бумаги. Инвестировать в акции напрямую на бирже физическому лицу нельзя. Все сделки проходят только через брокера.

За каждую операцию брокеры списывают комиссию. Обычно не больше 0,3% от суммы покупки или продажи бумаг. Налоги за дивиденды тоже рассчитывает брокер. Он сам удерживает 13% и отправляет их в ФНС.

По американским ценным бумагам налог составляет 30%, но если подписать форму W-8BEN, то налог будет 13%. Форма подтверждает, что вы налоговый резидент РФ и должны платить российские налоги. Подписать W-8BEN можно, обратившись в поддержку брокера.

Оформить брокерский счёт и купить дивидендные акции онлайн можно через брокера «Тинькофф Инвестиции».

Имеет ли смысл инвестировать по 5000₽ ежемесячно?

Финансовая независимость и ранняя пенсия – это хорошая цель, но она подходит единицам, ведь не у всех есть возможность откладывать ежемесячно более 50% от своего дохода. Имеет смысл инвестировать малые суммы, например 5000₽ каждый месяц? Давайте разберемся.

Какая финансовая цель у человека, который взял квартиру в ипотеку? Цель минимум: ежемесячно совершать обязательные платежи, чтобы через 10-20 лет получить квартиру в собственность. Цель максимум: погасить ипотеку досрочно, внося ежемесячно суммы, превышающие обязательный платеж. Наличие кредита или ипотеки в каком-то смысле дисциплинирует человека. Все его хотелки и желания обычно отходят на второй план (но не всегда), ведь в первую очередь нужно внести обязательный платеж. Есть четкая и понятная финансовая цель, а также план (график платежей) для её достижения.

Когда наступает момент выплаты последнего платежа, человек чувствует облегчение, будто сбросил груз с плеч. Но что происходит дальше? Ведь теперь нет никакой цели, нет плана и нет расписания. Куда теперь направлять ту часть дохода, которая ранее уходила на платежи по ипотеке/кредиту? Есть несколько основных вариантов:

С первыми двумя пунктами все понятно. Можно снова обратиться в банк, чтобы он составил вам план действий на ближайшие 5 лет, то есть выдал кредит, к примеру на новенький автомобиль, который вы не можете купить за наличные. Или можно начать чаще ужинать в ресторанах, чаще обновлять гаджеты, чаще путешествовать, одеваться в магазинах подороже, покупать билеты не эконом, а бизнес-класса и т.д. В принципе я ничего не имею против второго варианта: если можешь себе позволить, то почему бы и нет?

Что же не так с третьим вариантом, почему он не так популярен среди населения, как предыдущие два и какие результаты он может показать через 5-10 лет?

Старшие поколения научены горьким опытом: то что сегодня лежит в банке и эквивалентно новенькой «Волге», уже завтра может превратиться в тыкву. Причем не важно какой банк или какая банка – везде есть риск потерять сбережения или их покупательскую способность.

В 2021 году мы живем в другой стране, где разрешено организовывать бизнес, хранить дома доллары и даже открывать банковские счета в иностранных банках. Да что уж там, мы вообще живем в другом мире, где можно добывать деньги с помощью видеокарты компьютера.

Я сейчас не хочу развивать эту тему, здесь каждый решает для себя сам: какой риск на себя брать и стоит ли брать его вообще? Пост не об этом.

Я рассмотрю 3 различных варианта: инвестирование по 5000₽, 10 000₽ и 30 000₽ каждый месяц в индекс S&P500 (ETF). Я долго думал какую взять среднюю годовую доходность, чтобы результаты расчетов получились максимально объективными и непредвзятыми. Брать среднюю годовую доходность индекса S&P500 за последние 100 лет в размере 10% считаю не совсем корректным, так как эта цифра не учитывает рост курса доллара по отношению к рублю.

Ранее я делал сравнение результатов инвестирования за период с 2009 по 2020 год: в доллар, в золото, в индекс МосБиржи и в индекс S&P500. Средняя годовая доходность индекса S&P500 за этот период с учетом роста курса доллара по отношению к рублю составила 23,5%.

Официальная средняя годовая инфляция за последние 10 лет составляет 6,5%. Реальная инфляция всегда отличается от официальной в большую сторону, но оставим в расчетах цифру 6,5%, так как зарплата обычно тоже растет со временем, что дает возможность увеличивать сумму для инвестиций. В расчетах мы оставляем фиксированную сумму ежемесячного инвестирования на протяжении всего периода и не индексируем её.

Таким образом получаем среднюю годовую доходность индекса S&P500 в размере 17% (23,5%-6,5%), которую будем использовать в расчетах. Итак, на что мы можем рассчитывать при инвестировании 5000₽, 10 000₽ и 30 000₽ ежемесячно, при ожидаемой доходности 17% в год?

(!) Сделаю акцент на том, что взяв другой временной период, можно получить другие результаты. Но в конце поста будет реальные результаты человека, который инвестирует по 3000-4000₽ ежемесячно на протяжении 14 лет.

Сколько нужно ежемесячно откладывать, чтобы накопить на пенсию?

У многих россиян в лучшем случае остаются «свободными» 5-10 тысяч в месяц. Хватит ли такой суммы, чтобы накопить на пенсию самостоятельно? И имеет ли смысл выходить с этой суммой на биржу или лучше копить на вкладе?

Ксения Воронина, финансовый советник, основатель проекта «Личный актив»: Даже небольшой суммы в 5–10 тысяч ₽ в месяц хватит для создания собственного «пенсионного фонда» при 3 условиях:

Тогда даже такими небольшими усилиями можно создать вполне внушительный капитал, который впоследствии будет давать пассивный доход существенно выше государственной пенсии. На своих бесплатных вебинарах я показываю расчёт: при регулярном инвестировании 10 тысяч ₽ в месяц под 25% годовых через 31 год у вас накопится целый 1 миллиард ₽. Такая доходность на российском фондовом рынке вполне реальна, но даже при меньшей доходности за тот же срок вы накопите немало: при 20% — 275 миллионов ₽, при 15% — 80 миллионов, при 10% — 25 миллионов. 25 миллионов при 10% годовых (т.е. самый минимальный сценарий) дадут вам 200 тысяч ₽ ежемесячного пассивного дохода.

Да, через 30 лет покупательская способность этой суммы будет меньше, но это всё равно будет весьма неплохая прибавка к гос. пенсии. Есть ради чего постараться! Остаётся только удивляться, почему некоторые по-прежнему сопротивляются самой идее инвестирования или считают, что жить нужно только «одним днём», а потом на пенсии не знать, как свести концы с концами. Гораздо эффективнее посвятить некоторое время обучению инвестированию и решить материальные проблемы для себя и своей семьи раз и навсегда.

Первоначально проще копить на вкладе, но с выходом на биржу тоже затягивать не стоит. На бирже есть смысл приобретать:

Не рекомендую заниматься самостоятельной торговлей и спекулированием ценными бумагами — это требует длительного специального обучения (а качественного обучения по этой теме сейчас очень мало), железных нервов, а также большого количества свободного времени. Это полноценная работа, и по своим свойствам она подойдёт далеко не каждому.

Лучше копить любую сумму, чем не копить вовсе. При этом, когда регулярные накопления войдут в привычку, вполне возможно, что получится откладывать больше. Главное, мотивация, регулярностьи следование стратегии без резких и рискованных действий, таких как вложить всё в один актив или всё продать в случае кризиса на рынке.

Хватит ли такой суммы на достойную пенсию, зависит от срока инвестирования. Если до пенсии еще 20 лет, откладывая 10 тысяч ₽ в месяц, даже при самых консервативных оценках можно создать капитал 5,9 миллиона (при условии 8% номинальной доходности). И можно рассчитывать на пенсию в 19 тысяч ₽, если считать, что дивидендный доход будет 4%, и это опять же крайне консервативная оценка. Для 15 лет сумма будет уже 3,5 миллиона, и капитал сможет генерировать ежемесячный доход в 11,7 тысяч ₽.

При создании пенсионного капитала моя рекомендация следующая: сначала накопить 3–6 месячных расходов семьи на депозите. Это будет некоторая подушка безопасности, которая позволит не вынимать деньги из инвестпортфеля в момент просадки.

После создания резервного фонда можно уже начать инвестировать на бирже, в инвестиционный портфель. Поскольку инвестиционный портфель на длительном промежутке времени будет иметь бОльшую доходность, чем депозит. Депозит не будет обыгрывать инфляцию, а грамотно собранный инвестпортфель будет. Для повышения доходности можно использовать ИИС (индивидуальный инвестиционный счет). ИИС — это брокерский счёт с особым режимом налогообложения. ИИС хорош не только налоговыми льготами (и повышенной доходностью), но и тем, что сразу настраивает инвестора на грамотный, длительный подход к инвестированию. Ведь инвестировать с ИИС можно на срок от трёх лет.

Можно начать с покупки ОФЗ (российских гос облигаций) и голубых фишек, например: Сбербанк, Газпром, Лукойл, МТС, а дальше уже постепенно разбираться в том, какие акции более перспективные. При этом не стоит гнаться за высоким доходом, а отдать предпочтение стабильным компаниям и диверсификации, т.е. выбрать 5–10 акций разных компаний. Надо сразу настроиться на длительное инвестирование (от 3–5 лет), поэтому нет смысла каждый день смотреть на портфель и переживать, если он в какой-то момент просел.

При создании портфеля стоит помнить, что чем больше горизонт инвестирования, тем больше должна быть доля акций в портфеле. Ведь именно акции являются основными драйверами роста портфеля.

С суммами в 7–10 тысяч в месяц, если инвестор может инвестировать регулярно, можно создавать капитал и в твёрдой валюте, в зарубежных страховых компаниях. При таком вложении результат будет более прогнозируемым и средства лучше защищены законодательно, хотя есть и недостатки, такие как низкая ликвидность подобных программ и по сути долгосрочные обязательства в твёрдой валюте (притом что доходы, как правило, в рублях).

Чтобы определиться с ежемесячной суммой инвестиций, надо понять, какую пенсию вы хотите иметь.

Логика расчёта должна быть примерно такой.

Если вы хотите иметь доход 20 000 в месяц, к примеру, в год получается 20 000*12 = 240 000 ₽.

Далее надо определить сумму капитала, которая вам будет приносить этот доход. Для этого понадобятся инструменты, которые приносят около 11% годовых (часть будет идти на реинвестирование, остальное — для изъятия в качестве «пассивного дохода»). Изымать мы будем 6%, остальное — оставлять на реинвестирование (чтобы инфляция не сократила наш капитал) Если 240 000 ₽ — это 6%, то 100% — 4 000 000 ₽ в текущих деньгах.

Если до пенсии у вас ещё лет 25, то с учетом инфляции требуемый капитал составит около 10,5 миллиона.

Для того чтобы через 25 лет иметь такой капитал, нужно инвестировать около 5,5–6 тысяч ₽ в месяц примерно под 12% годовых.

Такую доходность сейчас нереально получить с использованием депозита, а вот инструменты фондового рынка позволяют это сделать. Более того, некоторые из них (ИИС) позволяют получить налоговый вычет и тем самым увеличить доходность.

Депозиты можно использовать для кратковременного (до 3 мес.) накопления средств.

Откладывать 10 тысяч в месяц — вполне достаточно, чтобы накопить на пенсию.

Всё зависит от ваших запросов.

Хватит и 5 тысяч в месяц, если откладывать регулярно.

Например, если откладывать 5 тысяч в месяц в течение 18 лет и инвестировать эти деньги под 10% годовых, к концу срока у вас будет 3 миллиона ₽.

Имея такую сумму, реально получать доход 25 тысяч в месяц. Это уже больше, чем официальная пенсия.

Если откладывать 10 тысяч ₽, к концу срока у вас будет 6 миллионов ₽ и ежемесячный доход 50 тысяч ₽.

На вкладе копить невыгодно.

Как только накопится сумма 30 тысяч ₽, нужно выходить на биржу.

Самый надёжный вариант — это покупка облигаций, доход по ним — 8–10% годовых.

Также можно приобрести доллары, ETF и акции крупных иностранных компаний.

Для начала надо посчитать, какая пенсия вам нужна. При этом можно грубо оттолкнуться от текущего уровня расходов. Например, сейчас вы тратите на жизнь 20 тысяч ₽, и вам хотелось бы такую же пенсию создать для себя.

Следующий шаг — посчитать размер капитала, который при консервативном размещении под 7% годовых будет давать желаемую пенсию. Считаем по формуле

Капитал = желаемая пенсия в месяц*12*100/7

То есть если вы хотите 20 тысяч ₽ в месяц, то нужен капитал в 20 000*12*100/7 = 3,5 миллиона ₽.

Вложив эти деньги под 7% годовых, вы будете получать каждый месяц по 20 тысяч ₽.

Теперь надо прикинуть, как скопить эти 3,5 миллиона ₽. Определяете, сколько вам осталось до пенсии, и с помощью любого калькулятора сложных процентов высчитываете, сколько вам нужно вносить денег каждый месяц при средней доходности 12% годовых (больше ставить не рекомендую, так как чем выше дохоность, тем выше риски и требования к вашему уровню подготовки).

Например, вы посчитали, что вы накопите 3,5 миллиона через 10 лет, если будете каждый месяц вносить по 15 тысяч ₽ и получать среднюю доходность 12% годовых.

Теперь задача — подобрать инструменты, которые дадут такую доходность. Я рекомендую сочетать облигации (ОФЗ + корпоративные) с фондами ETF и акциями крупнейших компаний в пропорции примерно 50/30/20. Хотя точное распределение активов в портфеле будет зависеть от сроков и ваших финансовых возможностей.

Когда пройдет 10 лет и вы снимете со своих счетов 3,5 миллиона ₽, то нужно будет вложить их в надёжные активы с доходностью 7% годовых и получать в виде процентов по 20 тысяч ₽ в месяц.

Конечно, в реальности всё будет немного сложнее, но схема создания личной пенсии именно такая.

ВНИМАНИЕ!

Скоро на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повысьте свою ценность как специалиста в глазах директора. Смотреть полную программу

Что будет, если каждый день экономить от 10 до 200 рублей

Однажды мне надоело жить от зарплаты до зарплаты. Я решила открыть небольшой интернет-магазин товаров для дома. Но начального капитала у меня не было. Тогда я решила использовать несколько способов накопления денег. Узнайте, что из этого получилось.

Я откладывала небольшие суммы

Изначально я решила, что ежедневно будут откладывать по 10 рублей в свою копилку. Это незначительная сумма, поэтому когда она исчезает из кошелька, никаких изменений в жизни не происходит. Мой бюджет абсолютно не пострадал. Я откладывала по 10 рублей из дня в день и однажды решила проверить, сколько уже накопилось. Моему удивлению не было предела, когда увидела около 3000 рублей. Может быть, сумма кажется небольшой. Но появилась она практически из воздуха. И экономия здесь ни при чем.

Следуя такому принципу, можно за несколько лет накопить хорошую сумму для инвестирования. Очень важно соблюдать правило: откладывать ежедневно небольшую сумму. Если захочется накопить деньги быстрее и вы будете откладывать больше, очень скоро вы заметите, что денег вам не хватает. Вы воспользуетесь копилкой, и весь план будет нарушен.

А что если откладывать по 200 рублей ежедневно?

Чтобы незаметно откладывать по 200 рублей ежедневно, мне пришлось научиться экономить. Я отказалась от перекусов и кофе на улице, приобрела экосумку для продуктов, чаще ходила пешком. Большого ущерба для своего бюджета я не почувствовала. Кроме того, я даже начала лучше себя чувствовать и отлично высыпаться. Отказ от кофе и прогулки по улице вместо поездок в транспорте сделали свое дело.

Как облегчить задачу?

На начальном этапе ежедневно откладывать по 200 рублей оказалось не так уж и просто. И связано это не с тем, что катастрофически не хватало денег. Я просто забывала откладывать в копилку нужную сумму. А когда вспоминала, было уже слишком поздно. Через несколько дней вырвать из бюджета 600-800 рублей уже не получается.

Что я сделала. Во-первых, я положила в кошелек «напоминалку». Это был отрезок бумаги, размером с купюру, на котором было написано «200 рублей». Как только я замечала его, откладывала в копилку нужную сумму. Во-вторых, я установила специальное приложение, которое помогла мне на начальном этапе контролировать свои расходы. Уже через несколько недель деньги ежедневно я откладывала уже на автомате.

Как изменилась моя жизнь

В таком режиме я жила ровно год. Я откладывала ежедневно по 200 рублей и еще сбрасывала в копилку всю мелочь. В результате мне удалось накопить 83 000 рублей. Этих денег мне хватило для открытия своего магазина. Я покинула свое постоянное место работы и успешно зарабатываю из дома без будильников и начальников.

Однако эксперименты с накоплением денег на этом я не закончила. Только сейчас я начала мыслить более глобально. Я поняла, что деньги не должны лежать «мертвым грузом» в копилке. Они должны работать! Я начала изучать литературу по инвестированию, посещала соответствующие форумы в Сети. Магазин приносил мне стабильный доход. Около 10 % от поступлений я решила откладывать для дальнейшего инвестирования.

Изначально я вкладывала в развитие своего магазина. Удалось значительно расширить ассортимент. Через некоторое время я открыла две точки продаж в своем городе. Дальше я решила инвестировать в другую сферу. Я арендовала офис, наняла несколько мастеров маникюра и начала предлагать услуги в этом направлении.

Нужно ставить цели

Вот так 200 рублей помогли изменить мою жизнь. Сейчас я успешно работаю сама на себя и могу похвастаться хорошим уровнем дохода. Мне удается ежегодно путешествовать и развиваться дальше в сфере бизнеса.

Каждый может последовать простым советам и кардинально изменить свою жизнь к лучшему. Чтобы добиться действительно хороших результатов, нужно поставить перед собой цель. Я хотела открыть собственный интернет-магазин, и у меня все получилось. Теперь я имею несколько точек продаж и небольшой маникюрный салон. Я уверена, поставленной цели сможете добиться и вы.